Azul celebra acordos com atuais detentores de títulos de dívida de até US$ 500 milhões em recursos adicionais

28 Outubro 2024 - 9:33AM

ADVFN News

/jornal/2024/10/azul-celebra-acordos-com-atuais-detentores-de-titulos-de-divida-de-ate-us-500-milhoes-em-recursos-adicionais/

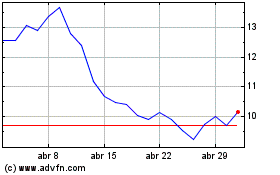

AZUL PN (BOV:AZUL4)

Gráfico Histórico do Ativo

De Fev 2025 até Mar 2025

AZUL PN (BOV:AZUL4)

Gráfico Histórico do Ativo

De Mar 2024 até Mar 2025