A Embraer registrou aumento de 55% no lucro líquido ajustado no

quarto trimestre de 2023 (4T23) em relação a igual período de 2022,

saindo de R$ 226,2 milhões para R$ 350,6 milhões. Considerando o

resultado atribuído aos acionistas, houve lucro de R$ 943,6

milhões, ante R$ 119,2 milhões reportado um ano antes.

O lucro antes de juros, impostos, depreciações e amortizações

(Ebitda, na sigla em inglês) ajustado foi de R$ 1,244 bilhão, alta

anual de 3,8%. Isso levou a uma elevação da margem Ebitda ajustada

de 1,3 p.p. (pontos percentuais), para 12,8%.

A receita líquida somou R$ 9,728 bilhões no quarto trimestre do

ano passado, queda de 7% na comparação com igual etapa de 2022.

No 4T23, o lucro antes de juros (EBIT) ajustado foi de R$ 890

milhões, enquanto a margem EBIT ajustada foi de 9,1%.

Em 31 de dezembro de 2023, a dívida líquida da companhia era de

R$ 2,737 bilhões, contra R$ 3,767 bilhões da mesma etapa de

2022.

Operacional

A Embraer entregou 75 jatos no 4T23, sendo 25 aeronaves

comerciais, 49 jatos executivos (30 leves e 19 médios) e 1 C-390

militar. Em 2023, a empresa entregou um total de 181 jatos, dos

quais 64 foram aeronaves comerciais, 115 jatos executivos (74 leves

e 41 médios) e 2 C-390 militares. As entregas da Embraer aumentaram

13% na comparação com os 160 jatos em 2022. A companhia continua

enfrentando desafios na cadeia de suprimentos, que impactaram

negativamente os resultados de 2023.

A carteira de pedidos firmes (backlog) encerrou o 4T23 em

US$18,7 bilhões, o maior volume registrado nos últimos 6 anos. A

Aviação Executiva e a Aviação Comercial registraram book-to-bill

superior a 1:1. O backlog da Embraer Serviços & Suporte atingiu

o valor mais alto desde 2017, encerrando o ano em US$ 3,1

bilhões.

Guidance

A Embraer também divulgou estimativas para 2024, com expectativa

de entregas de aeronaves da aviação comercial entre 72 e 80 e

entregas de aeronaves da aviação executiva entre 125 e 135.

A receita total da empresa deve ficar entre US$ 6,0 e US$ 6,4

bilhões, margem EBIT ajustada entre 6,5% e 7,5% e fluxo de caixa

livre ajustado de US$ 220 milhões ou maior para o ano.

Os resultados da

Embraer (BOV:EMBR3) referentes suas operações do

quarto trimestre de 2021 foram divulgados no dia 18/03/2024.

Teleconferência

O CEO da Embraer, Francisco Gomes, afirmou nesta segunda-feira

(18) que considerou o ano de 2023 “marcante”, com início de um novo

ciclo para empresa. Entretanto, os desafios, relacionados aos

gargalos nas linhas de produção, como o recebimento de materiais

para a fabricação das aeronaves, podem seguir em 2024.

“Sobre jatos executivos e (aeronaves) comerciais, nós fizemos o

plano para esse ano levando em conta os compromissos dos

fornecedores (que são) gargalos para nós, como, por exemplo,

motores. Nós fizemos um plano com base nesses compromissos”,

afirmou o executivo, durante teleconferência com analistas.

“Claro que durante o ano tem os riscos deles atrasarem como

aconteceu nos anos anteriores, mas acho que a gente está bem

calibrado, para a produção e entregas dentro dos limites do

guidance”, complementou, ao comentar os resultados do 4º trimestre,

quando registrou lucro ajustado de R$ 350 milhões.

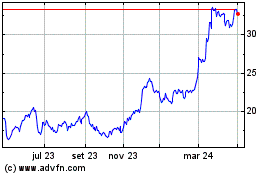

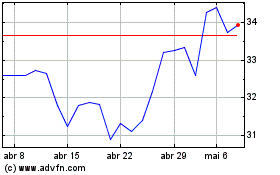

Nesta segunda-feira (18), após a divulgação dos resultados, as

ações da Embraer (BOV:EMBR3) estão entre as mais negociadas da

sessão. Por volta das 12h50, os papéis recuam 1,1%, cotados a R$

28,78, em um movimento de correção e realização, após bater logo

após a abertura do pregão nos R$ 30.

No ano, o papel sobe 28,54% e em doze meses salta 42%. Em março,

a alta desacelerou para ganhos de 17%.

- Guidance de entrega ousado

Aos analistas e investidores, a Embraer voltou a falar sobre os

gargalos na cadeia de suprimentos. Por esse motivo, a entrega de

aeronaves ficou abaixo das estimativas em 2023.

Na aviação executiva, o guidance era entre 120 a 130, mas acabou

entregando 115 aeronaves. Já na aviação comercial, a estimativa

ficava entre 65 a 70, mas a entrega no ano passado foi de 64

aeronaves.

O guidance para 2024 é ainda mais audacioso. Na aviação

executiva, o mínimo de entregas é de 125 unidades e o máximo de

135. Na comercial, a estimativa desse ano está entre 72 e 80

aeronaves.

Nessa conta não estão os aviões E175 do contrato com a American

Airlines, que envolve 90 unidades. As entregas para a companhia

aérea americana estão previstas de iniciar em 2025.

- Dividendos em 2025 é um “sonho”

Em meio à euforia justamente pelo crescimento das encomendas da

companhia, a Embraer anunciou que pode voltar a pagar dividendos

ano que vem.

“A gente ainda tem prejuízos acumulados. Então, a gente precisa

de 2024 e um pedaço de 2025 para zerar o prejuízo. Sendo assim, a

empresa está qualificada a voltar a pagar dividendos, que é o nosso

plano e nosso sonho para 2025”, disse o CFO Antonio Carlos Garcia a

analista.

“Sobre quantidade de pagamento de dividendos, a gente não chegou

lá ainda, pois estamos revendo nossa política. A gente hoje tem uma

política que é muito simples de 25% do lucro líquido no período,

mas a gente está fazendo uma revisão até para desenhar o futuro da

companhia”, ressaltou.

“Então, no geral, 2025 (para pagamento de dividendos), mas a

primeira fronteira é zerar o prejuízo acumulado que ainda existe”,

afirmou.

Pelo balanço da Embraer, o prejuízo acumulado em 31 de dezembro

de 2023 era de R$ 1,593 bilhão.

VISÃO DO MERCADO

A Embraer, maior alta do Ibovespa no ano, chegou a bater os R$

30 no intraday, mas logo passou a ter queda, que chegou a 4,95% (R$

27,66) no pregão desta segunda-feira (18). Às 13h40 (horário de

Brasília), a queda era mais contida, de 1,48%, a R$ 28,67.

A forte volatilidade ocorre em meio à repercussão dos resultados

do quarto trimestre de 2023 e do guidance (projeções) para 2024,

que contava com grandes expectativas dos investidores. Apenas na

semana passada, as ações da empresa acumularam uma alta de mais de

8% com revisões positivas de analistas e visões de uma boa carteira

de pedidos a ser apresentada pela companhia.

Já na teleconferência pós-resultado, o vice-presidente

financeiro da companhia também afirmou em que a Embraer poderá

retomar o pagamento de dividendos em 2025. Com isso, a queda na

sessão é atribuída ao fato de os investidores estarem embolsando

lucros após os recentes ganhos – enquanto analistas seguem bastante

otimistas.

Bradesco BBI

O Bradesco BBI destacou um sólido Ebitda (lucro antes de juros,

impostos, depreciações e amortizações) de US$ 254 milhões, alta de

11% ao ano e superando as projeções em 8%, enquanto o guidance de

2024 também foi forte. A expectativa é de entregas de aeronaves da

aviação comercial entre 72 e 80 e da aviação executiva entre 125 e

135. Após o resultado, o banco reafirmou recomendação outperform

(desempenho acima da média do mercado, equivalente à compra) para

os ADRs (American Depositary Receipts, ou recibo de ações

negociados na Bolsa de Nova York) ERJ, com preço-alvo sendo elevado

de US$ 27 para US$ 30, ou potencial de alta de 29%.

O Itaú BBA também tem recomendação outperform para os ativos e

destacou os resultados próximos ao esperado no 4T23 nas linhas de

receita e Ebitda, enquanto o guidance forte para o ano reforça a

boa demanda atual do setor. A margem pode aumentar, segundo as

projeções da própria companhia, enquanto o fluxo de caixa livre

(FCF) projetado é de US$ 220 milhões em 2024, ante US$ 318 milhões

no ano anterior.

Por outro lado, em sua teleconferência, a administração

mencionou que a empresa preferia ser conservadora em sua orientação

devido a questões da cadeia de suprimentos e potencial volatilidade

no fluxo de caixa durante o ano, mas permanece bastante confiante

de que os números divulgados serão entregues, apontou o BBA.

BTG Pactual

Já o BTG Pactual apontou que a Embraer divulgou uma receita

líquida sem surpresas no 4T, embora o Ebitda tenha sido uma leve

decepção frente às projeções do banco. Os resultados do 4T foram

impactados por itens não recorrentes, principalmente relacionados a

despesas da Eve (não-caixa), ativos mantidos para venda e marcação

ao mercado das ações da Republic. A margem, por sua vez, foi

resiliente em todos os segmentos, enquanto a geração de fluxo de

caixa livre ficou acima do guidance.

“Apesar das entregas de aeronaves apenas razoáveis no 4T,

esperamos que a atenção se concentre no guidance positivo para

2024, com entregas sólidas esperadas e fluxo de caixa robusto. O

backlog da Embraer encerrou 2023 em US$ 18,7 bilhões (o mais alto

em 6 anos), a empresa permanece bem-posicionado na aviação e

oferece uma boa exposição a uma indústria de aviação em

recuperação, o que significa que as ações permanecem uma tese de

valor interessante (crescimento do eVTOL, cibersegurança, outras

parcerias)”, avalia o BTG, que também segue recomendando compra

para a ação apesar da alta acumulado do ano, ainda vendo o papel

como atrativo, “principalmente à medida que sua campanha comercial

acelera”, pontua o banco.

* Com informações da ADVFN, RI das empresas, Valor, Infomoney,

Estadão

EMBRAER ON (BOV:EMBR3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

EMBRAER ON (BOV:EMBR3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024