O Comitê de Política Monetária do FED (Federal Reserve – Banco Central dos Estados Unidos) decidiu aumentar a meta para a Fed Funds (taxa básica de juros) em 0,25 p.p. nesta quarta-feira, para a faixa de 1,0% a 1,25% ao ano, marcando o segundo aumento em três meses. Uma nova elevação de 0,25 p.p. deverá ocorrer até o fim deste ano.

A decisão sobre a Fed Funds era amplamente esperada no mercado e não surpreendeu investidores/operadores. Entretanto, o comunicado divulgado após a reunião de Comitê apresentou uma sensação de que o inverno está chegando.

Os membros do Comitê dispensaram fazer rodeio em torno da temida fase da desalavancagem financeira, mostrando uma estratégia relativamente diferente da que foi adotada pelo tapering (processo de redução do volume de compras de títulos públicos e ativos hipotecários), onde, na época, a autoridade monetária se viu forçada a queimar longos meses em comunicação e preparo psicológico com o mercado antes de executar seu programa.

Desta vez, o programa inverso (retirada de liquidez do mercado), que mal começou a ser discutido nos meses anteriores, já apareceu no comunicado desta quarta-feira com um cronograma todo definido, sinal de que o FED não está tão cauteloso quanto no passado recente. O passo para as mudanças relevantes está acelerado e o viés cada vez mais hawkish.

A autoridade monetária trabalha com um portfólio de insustentáveis 4,2 trilhões de dólares em Treasurys (títulos do tesouro norte-americano) e títulos lastreados em hipotecas. Essa gigantesca montanha de ativos será reduzida significativamente, mas não alcançará a cifra de pouco menos de 1 trilhão de dólares observada antes da crise do subprime.

O FED não detalhou qual será a meta para o nível de seu portfólio, mas estima-se que será algo em torno de 1,5 trilhão de dólares, cerca de 50% acima do nível considerado normal da década passada, dentro de um cenário otimista de liquidez. Ou seja, ao final do processo, serão retirados possivelmente quase 3 trilhões de dólares do sistema financeiro.

A estratégia de normalização do balanço do FED será instaurada ainda neste ano, de forma gradual (mas não tão cautelosa) e crescente. Começará com a suspensão dos reinvestimentos de juros dos títulos, partindo, posteriormente, para a não rolagem dos títulos vendidos. Inicialmente, 6 bilhões de dólares em Treasurys serão retirados do portfólio. A cada três meses, a retirada aumentará em 6 bilhões de dólares ao longo de um período de 12 meses até atingir o objetivo de 30 bilhões de dólares por mês. Já a remoção dos títulos lastreados em hipotecas começará com 4 bilhões de dólares por mês, aumentando 4 bilhões de dólares ao longo de um período de 12 meses até atingir o objetivo de 20 bilhões de dólares por mês.

Isso significa que, se a economia norte-americana manter seu ritmo de crescimento moderado, com inflação ancorada na meta e mercado de trabalho aquecido ou relativamente aquecido, ao final de 2018 o mercado estará experimentando o gosto amargo de uma desalavancagem mensal de 50 bilhões de dólares por mês.

O volume de extração é considerado expressivo. A cada mês, serão 50 bilhões de dólares a menos no sistema. É uma situação totalmente diferente daquela que sustentou e impulsionou os preços dos ativos nos últimos 8/9 anos. Choques poderão ocorrer e as estratégias operacionais precisarão ser adaptadas para a nova dinâmica do mercado.

As projeções do FED mostram sinal verde para execução da estratégia de desalavancagem do sistema. O PIB (Produto Interno Bruto) dos Estados Unidos foi revisado de 2,1% para 2,2% em 2017. Para os dois anos seguintes, a expectativa ficou inalterada em 2,1% e 1,9%, respectivamente.

A mediana das projeções para a taxa de desemprego foi alterada de 4,5% para 4,3% em 2017, mantendo-se em 4,2% em 2018 e 2019. A expectativa para inflação sofreu redução de 1,9% para 1,6% em 2017, mantendo-se comportada no centro da meta de 2,0% em 2018 e 2019. O núcleo de inflação foi revisto de 1,9% para 1,7% em 2017, mas também manteve-se em 2,0% ao longo de 2018 e 2019.

A expectativa para a Fed Funds ficou inalterada em 1,4% e 2,1% para o fim de 2017 e 2018, respectivamente. A estimativa para 2019 foi reduzida de 3,0% para 2,9%, embora a projeção de longo prazo (pós 2019) permaneceu firme nos 3,0% ao ano.

O comportamento do mercado segue anormal, o que não deixa de ser uma novidade. Os investidores estão subestimando os impactos, contaminados pelo clima ainda bullish nas principais praças financeiras mundiais.

O rendimento da Treasury de 10 anos renovou nova mínima em 2017, mostrando intenso movimento comprador. Considerando a expectativa de longo prazo de 3% na Fed Funds, o mercado opera com uma larga defasagem de 0,85 p.p. Ou seja, o título está com cerca de 40% de sobrepreço estimado para um cenário futuro de tranquilidade no ambiente de negócios. Considerando eventuais choques de mercado em função da desalavancagem do portfólio do FED, o atual rendimento da Treasury é uma tremenda armadilha para holders.

Se o rendimento de 2,15% ao ano na Treasury de 10 anos já mostra excesso de sobrepreço, que dirá os míseros 1,48% ao ano pagos pela Treasury de 3 anos. É uma bomba prestes a explodir, mas ainda assim os investidores seguem desafiando os riscos, surfando o fim da onda bullish nos bonds.

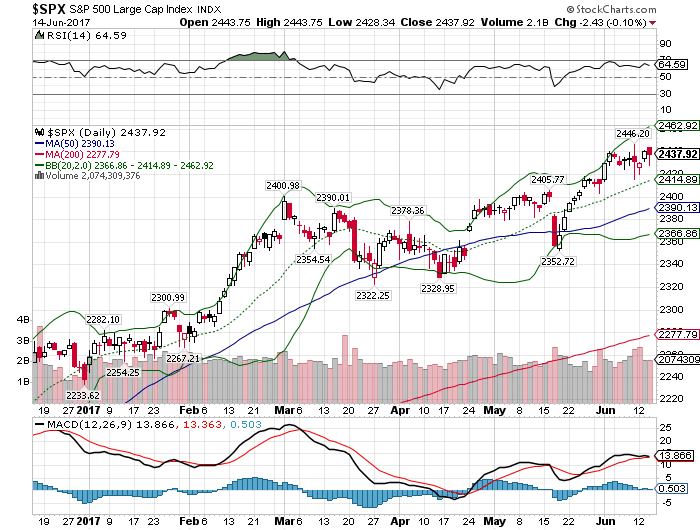

Nada, também, assusta os investidores no mercado de ações. O índice S&P500, em nova máxima histórica, segue dando as costas para o FED. O mercado ainda não teme a desalavancagem, mas esse quadro não se sustentará ao longo dos próximos anos.

No Brasil, a bolsa (BOV:IBOV) segue apática, mas vendida. O show de horror do noticiário local matem o tom de desânimo dentro e fora do mercado. Detalhe técnico relevante no Ibovespa ocorreu com a perda da média móvel simples de 200 períodos diária, ocasionando no acionamento de um pivot de baixa de curtíssimo prazo, já se aproximando do alvo em 60,3k, principal região de suporte de curto prazo.

QUER SABER COMO GANHAR MAIS?

A ADVFN oferece algumas ferramentas bem bacanas que vão te ajudar a ser um trader de sucesso

- Monitor - Lista personalizável de cotações de bolsas de valores de vários paíeses.

- Portfólio - Acompanhe seus investimentos, simule negociações e teste estratégias.

- News Scanner - Alertas de notícias com palavras-chave do seu interesse.

- Agenda Econômica - Eventos que impactam o mercado, em um só lugar.

Recursos principais

Recursos principais