Países e grandes empresas estão expostos a flutuação cambial e cabe a eles desenvolver maneiras de se protegerem contra a volatilidade desse mercado. Desde a adoção da taxa de câmbio flutuante no Brasil, ocorreram no cenário doméstico e externo fatores que fizeram com que o dólar sofresse cenários de alta, baixa e períodos de consolidação.

O intuito deste artigo é passar pelos principais pontos sobre a evolução da taxa de câmbio no Brasil desde a adoção da política de câmbio flexível e indicar os motivos ou razões pelas quais houveram apreciação e depreciação do real frente ao dólar.

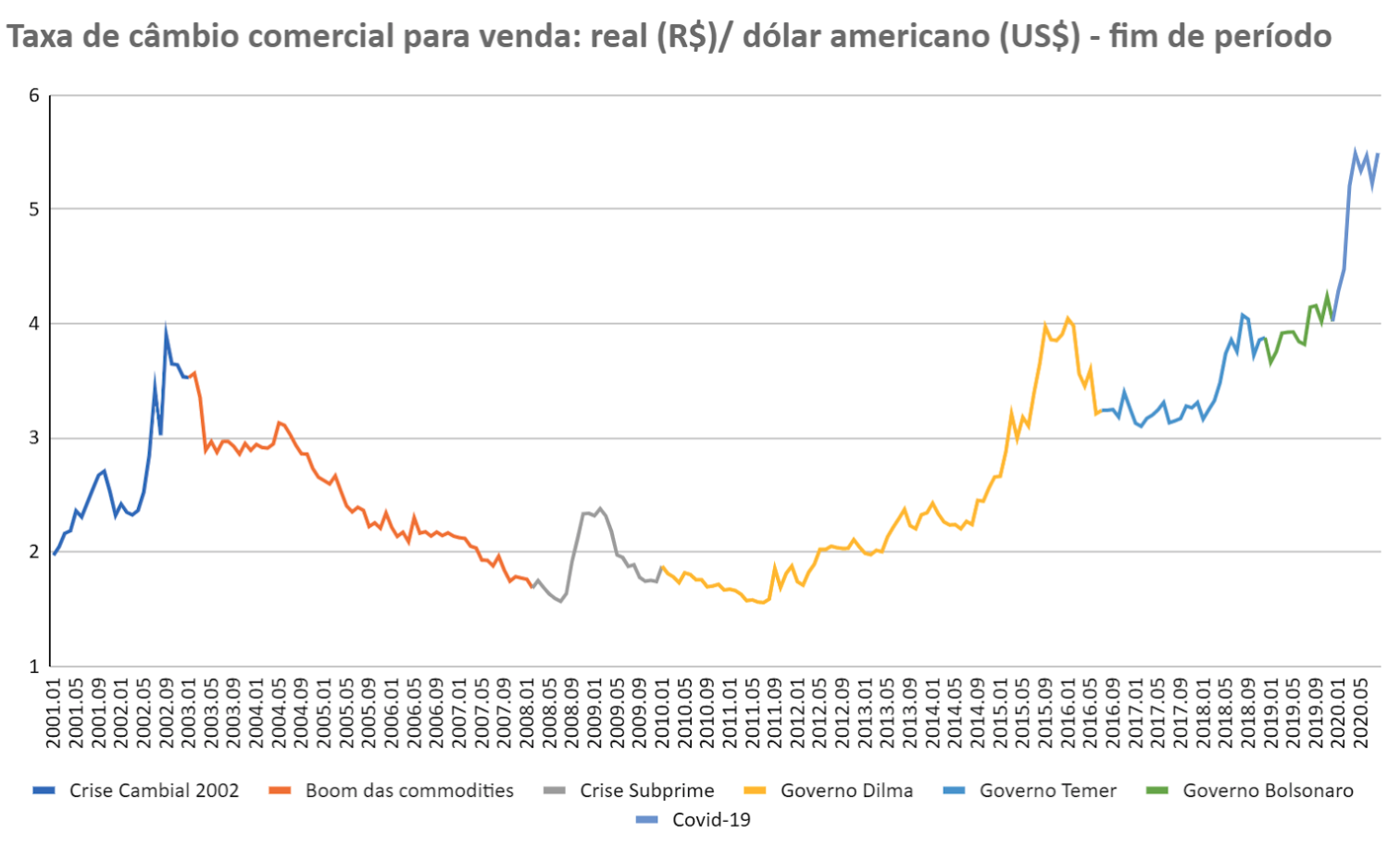

O gráfico acima representa os períodos de apreciação e depreciação do dólar no século XXI. A seguir, serão apresentados os principais motivos pelos quais ocorreram a variação da taxa de câmbio começando pela adoção flutuante na década de 90.

- Adoção da taxa de câmbio flutuante

Inúmeras economias emergentes na década de 90 adotaram a política de câmbio como sendo flexível, inclusive o Brasil. Essa adoção foi impulsionada pela baixa reserva dos governos e ataques especulativos às reservas cambiais. Após a adoção do regime citado e a ampliação do grau de abertura da economia brasileira, não foi possível detectar efeitos claros na primeira fase de vigência da nova política monetária, pois no período entre janeiro de 1999 e dezembro de 2002 o Brasil vivenciou uma escassez de vendedores e, consequentemente, um excesso de compradores no mercado cambial. A proibição imposta pelo Fundo Monetário Internacional (FMI) em março de 1999 ao Banco Central Brasileiro (BCB), proibiu a instituição de atuar com derivativos de câmbio, contribuiu para uma diminuição drástica da liquidez nesse mercado. Com a situação pessimista formada, o BCB decidiu intervir concentrando sua posição na ponta vendedora e utilizando, entre janeiro e abril de 1999 cerca de 12 bilhões na tentativa de conter a valorização do dólar frente ao real.

Depois desse começo turbulento, vieram tempos de tranquilidade e redução da volatilidade da taxa de câmbio, período que se estendeu até março de 2001. Seguindo a linha do tempo, ocorreram eventos que levaram a novos ataques especulativos contra o real. Dentre esses eventos, pode-se citar: crises cambiais em países emergentes como Turquia e Argentina, deflação da bolha das ações de alta tecnologia, recessão nos países centrais e os ataques terroristas de 11 de setembro. Tendo em vista esses eventos e problemas em conter o câmbio, o BCB utilizou-se de duas estratégias no mercado: emissão de títulos públicos indexados ao câmbio e a venda de cerca de US$50 milhões por dia). Posteriormente, um novo período de tranquilidade foi notado, terminando em abril de 2002.

- Mini Crise Cambial de 2002

No começo do século XXI, o Brasil sofreu com eventos internos e externos, fazendo com que o real se depreciasse frente ao dólar, tendo como ponto máximo o dia 22 outubro no qual a cotação R$/US$ atingiu R$3,9552. Esse período ficou conhecido como uma mini crise cambial no ano de 2002, levando o país a sofrer redução da credibilidade externa, contaminação nos índices de inflação, expansão da dívida pública, entre outros problemas econômicos. Tendo como motivos para a mini crise, pode-se citar: efeitos da crise argentina, crise de fornecimento de energia doméstica e fatores políticos.

A liderança de Lula durante todo o processo das eleições também influenciou negativamente na tomada de decisão dos investidores externos acerca do Brasil, aumentando assim o risco no país no período e, consequentemente, o preço do dólar. O candidato e futuro Presidente da República passou então a adotar um posicionamento mais moderado, o que garantiu a retomada da confiança do mercado e redução do risco país.

- Boom das Commodities 2003–2008

Após a vitória do candidato Lula nas eleições de 2002, o mercado mundial vivenciou um boom nos preços das commodities. A economia global influencia de forma direta os preços das commodities, pois quando há um período de expansão na economia mundial, ocorre um aumento nos preços relativos desses bens, enquanto em tempos de recessão, ocorre um declínio nesses preços. O motivo dessa correlação é explicado pelo fato de as commodities serem insumos da produção industrial. Essa relação foi comprovada por um estudo da Organização Mundial do Comércio (OMC) em 2003. Portanto, os preços das commodities tiveram uma alta expressiva nesse período e isso encoraja um maior investimento nos países que possuem esses bens com um peso significativo no total de suas exportações, como consequência, a moeda norte americana se depreciou bastante frente ao real.

- Crise do subprime

Depois do aumento do preço das commodities em todo o mundo, uma crise nos Estados Unidos afetou a economia global. Pode-se considerar o estopim da crise como a quebra do banco Lehman Brothers no dia 15/09/2008. A economia global foi afetada diretamente, tendo um crescimento de 0,037% em 2008 e um decréscimo de 3,63% em 2009, de acordo com o FMI.

As medidas adotadas na política doméstica surtiram efeito rápido na economia mundial, fazendo com que o Brasil tivesse a melhor recuperação entre os emergentes. Como consequência, uma nova onda de fluxo de capital em meados de 2009 foi notada e juntamente com um alto diferencial entre as taxas de juros internas e externas a moeda brasileira registrou uma ótima recuperação no período, tendo como fim do ciclo de apreciação do Real o segundo semestre de 2011.

- Governo Dilma Rousseff

Após a crise do subprime ter afetado a economia global, o Brasil passou por duas novas eleições (2010 e 2014), nas quais o PT manteve-se no poder, elegendo como presidente Dilma Rousseff. Esse período para o câmbio foi marcado por depreciação do real frente ao dólar, tendo início um forte movimento de alta da moeda norte-americana em setembro de 2011.

Em 14 de Abril de 2016, a presidente Dilma Rousseff sofreu um impeachment sob as seguintes justificativas: irregularidade de decretos de crédito suplementar pelo não-cumprimento das metas estabelecidas na Lei de Diretrizes Orçamentárias, lei n. 13.080/2015 e atraso nos repasses ao Banco do Brasil em relação a subvenção do crédito agrícola no âmbito do Plano Safra. Nesse período, o dólar bateu a cotação de R$4,0428 atingindo o pico no Governo Dilma e, no mês do impeachment, a cotação estava em R$3,4508.

- Governo Temer (08/2016-07/2018)

Após o impeachment, quem ocupou o cargo foi o vice-presidente Michel Temer e após esse processo, o bloco no poder sofreu uma reconfiguração tendo como nova hegemonia a fração bancário-financeira do capital e o retorno da ortodoxia na política econômica. A taxa de câmbio comercial para venda: real/dólar entrou em um período de consolidação, atingindo o fundo em 2017/02 sendo cotada a R$3,0993 e o pico em 2018/06 a R$3,8558.

Um evento que marcou o Governo Michel Temer relacionado ao câmbio e a Bolsa de Valores brasileira aconteceu no dia 18 de maio de 2017, quando ocorreu o vazamento de um áudio no qual o então Presidente da República fala sobre a compra do silêncio do ex-deputado federal Eduardo Cunha (PMDB-RJ). A gravação realizada por um dos donos da J&F fez com que no outro dia após o vazamento, a Bolsa brasileira entrasse em circuit breaker e abrisse com mais de 10% de queda e o dólar à vista tendo uma valorização de 8,68% sendo cotado a R$3,37, num dia que ficaria conhecido como Joesley Day.

- Governo Bolsonaro

Na época das eleições foi notável o quanto a volatilidade cresceu no câmbio devido às incertezas de qual Governo iria assumir. A moeda norte-americana perante ao real chegou a ser cotada no patamar de R$4,05 no primeiro turno e terminou o período das eleições cotada a R$3,60 após a vitória de Bolsonaro. Após as eleições, no cenário externo temos o FED aumentando a taxa de juros e tendo como consequência um movimento de fuga de dólar principalmente nos países emergentes, movimento este realizado pela busca dos investidores em investimentos mais seguros, elevando o preço do dólar frente ao real.

Trazendo novamente o foco ao cenário doméstico, temos o início das reformas e o Congresso sinalizando uma facilidade na aprovação da reforma da previdência, fornecendo assim confiança aos investidores a respeito do Brasil. Alinhado a isso, temos também o início de um ciclo de forte queda da taxa de juros, incentivando assim o consumo interno, aumento dos investimentos privados e diminuição da dívida pública, porém, uma taxa de juros baixa contribui para uma alta do dólar, o que de fato ocorreu.

- COVID-19

Um vírus surgido na China impacta todo o mundo e faz com que o dólar acelere forte com os investidores buscando segurança. O fato do vírus conseguir se espalhar rapidamente fez com que aeroportos, fábricas, escolas e comércios tivessem que fechar as suas portas evitando assim uma crescente no número de contaminados mas derrubando a economia e a confiança dos investidores.

As bolsas mundiais caíram forte e no Brasil chegamos a ter 4 circuit breakers na mesma semana. O pânico estava instaurado e a moeda norte-americana seguia escalando forte. Os Banco Centrais precisaram aplicar uma forte dose de estímulos na economia para a situação econômica mundial não se agravar mais. Meses depois, começaram os anúncios de testes promissores para possíveis vacinas contra o COVID-19 e a reabertura gradual da economia em diversos países, a moeda norte americana volta a cair perante as moedas de diversos países mas ainda não aos patamares antes da pandemia.

O impacto da mudança cambial para o investidor

Desde o início do século XXI o dólar teve diversos movimentos de alta, baixa e consolidação. A trajetória da moeda norte americana frente ao real, foi dividida em 8 períodos, que explicam os movimentos citados, são esses: Adoção da taxa de câmbio flutuante, Crise cambial 2002, Boom das commodities, Crise do subprime, Governo Dilma, Governo Temer, Governo Bolsonaro e COVID-19. A taxa de câmbio sempre foi afetada por questões internacionais e domésticas, como explicado no artigo, refletindo a confiança dos investidores no país.

A taxa de câmbio também influencia diretamente nos seus investimentos. Na renda fixa, por exemplo, caso o dólar esteja em um preço muito elevado frente ao real, o Banco Central pode elevar as taxas de juros através do COPOM, fazendo com que assim, ocorra uma desvalorização dos títulos pré fixados e uma alta dos títulos pós fixados. Já na renda variável, tomando como exemplo as ações, temos algumas empresas que se beneficiam e outras que sofrem com a elevação da moeda norte-americana, impactando diretamente no lucro destas empresas e no preço delas.

QUER SABER COMO GANHAR MAIS?

A ADVFN oferece algumas ferramentas bem bacanas que vão te ajudar a ser um trader de sucesso

- Monitor - Lista personalizável de cotações de bolsas de valores de vários paíeses.

- Portfólio - Acompanhe seus investimentos, simule negociações e teste estratégias.

- News Scanner - Alertas de notícias com palavras-chave do seu interesse.

- Agenda Econômica - Eventos que impactam o mercado, em um só lugar.

Recursos principais

Recursos principais