Em 2020, a Klabin registrou prejuízo de R$ 2,389 bilhões revertendo lucro de R$ 715 milhões no ano anterior. Em todo o ano de 2020 o Ebitda atingiu R$ 4,906 bilhões, ante R$ 4,322 bilhões em 2019, uma alta de 14%.

A perda anual não reflete o desempenho operacional da companhia, que foi melhor no ano passado, e não tem efeito caixa, uma vez que foi influenciada sobretudo pelo impacto negativo da desvalorização do real na marcação a mercado da dívida da companhia.

Por causa dessa variação cambial, a Klabin registrou resultado financeiro negativo de R$ 7 bilhões em 2020, contra R$ 1,7 bilhão negativo um ano antes.

Os resultados da Klabin (BOV:KLBN3) (BOV:KLBN4) (BOV:KLBN11) referente a suas operações do quarto trimestre de 2020 foram divulgados no dia 10/02/2021. Confira o Press Release completo!

⇒ Confira a agenda completa da divulgação dos resultados do 4T20 e referente ao ano de 2020. Confira a cobertura completa de todos os balanços referente ao ano de 2020 das empresas negociadas na B3.

A receita líquida da companhia no ano de 2020 foi de R$ 11,949 bilhões, avanço de 16%. O retorno sobre o capital investido (Roic) em 12 meses, de 15,7%, foi o maior em uma década.

4T20

No relatório de resultados, a Klabin informa que assim como no trimestre anterior, no quarto trimestre de 2020 foi observada no mercado brasileiro uma forte retomada de demanda em setores que haviam sido impactados pela crise do coronavírus, como por exemplo o de materiais de construção e alguns mercados de bens duráveis. A Companhia diz que aliado ao seu “ótimo desempenho operacional”, o posicionamento comercial da empresa para o atendimento tanto desses mercados quanto

A Klabin, maior fabricante de papel para embalagens do país, teve lucro líquido de R$ 1,3 bilhão no quarto trimestre, mais do que dobrando o resultado do mesmo período de 2019, com o maior volume de vendas, recuperação de preços e a depreciação cambial beneficiando as receitas.

“Além do aumento no volume de vendas totais e o impacto positivo da desvalorização do real no período, ocorreram novos aumentos de preços em celulose, papéis e embalagens, em decorrência da forte demanda tanto no mercado local quanto no externo”, explicou a companhia em comunicado sobre o balanço divulgado nesta quarta-feira.

A receita líquida somou R$ 3,3 bilhões de outubro a dezembro, crescimento de 22% na comparação ano a ano, com o mercado interno respondendo por 65%. O volume de vendas somou 941 mil toneladas, de 927 mil um ano antes.

O Ebitda ajustado somou R$ 1,31 bilhão no quarto trimestre, com crescimento de 36%, embutindo um ganho na compra dos ativos da IP de R$ 206 milhões. Sem considerar esse deságio, o Ebitda avançou 15%, para R$ 1,11 bilhão.

A margem Ebitda ajustado sem considerar o ganho não recorrente ficou em 34% no trimestre, frente a 36% um ano antes.

O resultado financeiro da Klabin ficou positivo em R$ 928,5 milhões, influenciado sobretudo pelo impacto positivo da desvalorização de 8% do dólar frente ao real na dívida expressa em moeda estrangeira.

Em dezembro, a dívida líquida da companhia estava em R$ 19,78 bilhões, queda de 6% em três meses. A alavancagem financeira medida pela relação entre dívida líquida e Ebitda em dólares ficou estável em 4 vezes.

Celulose

As vendas de celulose de fibra curta, fibra longa e fluff da Klabin no quarto trimestre recuaram 15% na comparação anual, a 369 mil toneladas, refletindo a parada programada para manutenção da unidade Puma em dezembro.

Com a parada, a disponibilidade de fibra para venda foi menor, em um momento de estoques mais baixos por causa do forte volume de vendas no terceiro trimestre.

A receita da companhia com celulose, porém, alcançou R$ 987 milhões no intervalo, alta de 11% na comparação anual, impulsionada principalmente pela desvalorização do real.

Embalagens

A aquisição dos ativos de embalagem de papelão ondulado da IP no Brasil e a forte demanda doméstica levaram a Klabin a comercializar 286 mil toneladas de embalagens no quarto trimestre, uma alta de 44% na comparação anual.

Especificamente em caixas de papelão, o crescimento foi de 50%, para 243 mil toneladas. Sem considerar a compra das fábricas da IP, a expansão seria de 8% na mesma base de comparação.

A receita líquida do negócio de embalagens, por sua vez, cresceu 52%, a R$ 1,18 bilhão, beneficiada também pela recuperação de preços e mix

Teleconferência

Depois de encerrar 2020 com investimentos de R$ 5,17 bilhões, o maior desembolso em termos nominais de sua história, a Klabin planeja investir R$ 3,6 bilhões neste ano, dos quais R$ 2,4 bilhões no projeto Puma II, que já está em execução.

O projeto consiste na implantação de uma linha de celulose integrada a duas máquinas de papel em Ortigueira (PR). A primeira máquina, de kraftliner, entrará em operação em julho. A segunda máquina entrará em operação em maio de 2023 e a companhia espera tomar uma decisão, provavelmente até abril, sobre o tipo de papel que será produzido: kraftliner, conforme já estava previsto, ou cartão. Em janeiro, 78% das obras já estavam concluídas.

De acordo com o diretor financeiro e de RI, a companhia está finalizando os estudos que vão nortear essa decisão. “O momento de maior tensão do projeto, do ponto de vista de alavancagem financeira, já ficou para trás”, afirmou.

Além de contar com o início de operação da primeira máquina em 2021, enumerou Ivo, a Klabin tem hoje uma estrutura de capital conservadora, caixa robusto e vencimentos de cerca de R$ 1 bilhão por ano entre 2021 e 2023, período em que ocorrerá o desembolso remanescente relativo ao projeto — os investimentos já alcançaram R$ 5,3 bilhões.

“Olhamos com tranquilidade para o endividamento e podemos dizer que a Klabin passará pelo ciclo de investimento sem descumprir a política financeira”, acrescentou.

Fundamentos positivos de mercado, combinados à competitividade dos ativos industriais e florestais, ao modelo de negócios diversificado e flexível e à cultura da empresa, explicam esse desempenho, acrescentou.

Conforme o executivo, o resultado alcançado pela companhia no quarto trimestre foi “sólido” e “previsivelmente bom”. “A Klabin é uma empresa que cresce com geração de valor e baixa volatilidade”, acrescentou.

VISÃO DO MERCADO

Credit Suisse

A Klabin reportou lucro antes de juros, impostos, depreciação e amortização (Ebitda, na sigla em inglês) abaixo das estimativas do mercado no quarto trimestre de 2020, de acordo com o Credit Suisse.

O banco destaca ainda que a alavancagem caiu devido à desvalorização do real, enquanto o fluxo de caixa ficou negativo com o maior investimento operacional (capex).

Os analistas Caio Ribeiro, Gabriel Galvão e Gabriel Spillmann apontam que o Ebitda no período ficou 1% acima das estimativas do Credit Suisse, mas 6% abaixo do consenso do mercado. “Nós esperamos uma reação neutra do mercado no pregão de hoje”, afirmam os analistas.

De acordo com o Credit, a paralisação da unidade Puma I para manutenção limitou o crescimento do Ebitda da Klabin e acarretou uma alta de 48% nos custos da celulose, cujas vendas caíram 7% em relação ao terceiro trimestre.

Os analistas afirmam que a queda de 2% no volume de vendas de papel foi parcialmente compensado pela alta de 1% na venda de kraftliner com o aquecimento da demanda interna. A participação do papelão no mix de vendas aumentou para 68%, ante 63% do terceiro trimestre, também impulsionado pela demanda interna.

O banco calcula que o fluxo de caixa livre (FCF) ficou negativo em R$ 648 milhões em razão dos maiores investimentos no período, como o R$ 1,5 bilhão destinado à Puma II e a aquisição da IP por R$ 296 milhões. O nível de alavancagem, porém, caiu para 4 vezes a razão da dívida líquida sobre o Ebitda em razão da depreciação do real. No terceiro trimestre, o indicador era de 4,6 vezes.

Os analistas afirmam ainda que Klabin é um dos nomes mais defensivos do setor na cobertura do banco, considerando que o segmento de papel é exposto a setores menos dependentes dos ciclos econômicos e a divisão de celulose conta com a depreciação do real. O capex direcionado à Puma II, porém, deve pressionar o nível de alavancagem e levar a uma nova geração de caixa negativa em 2021.

A recomendação do Credit Suisse para as units da Klabin é neutra, com preço-alvo de R$ 29,50.

Pensando em investir na Klabin?

→ A empresa de papel e celulose possui R$ 158 bilhões de valor de mercado. Confira a Análise completa da empresa com informações exclusivas.

As ações da Klabin integram desde 09 de janeiro de 2014 o Nível 2 de Governança Corporativa da Bolsa de Valores de São Paulo (BM&FBovespa), segmento que lista ações de empresas que adotam práticas diferenciadas de governança.

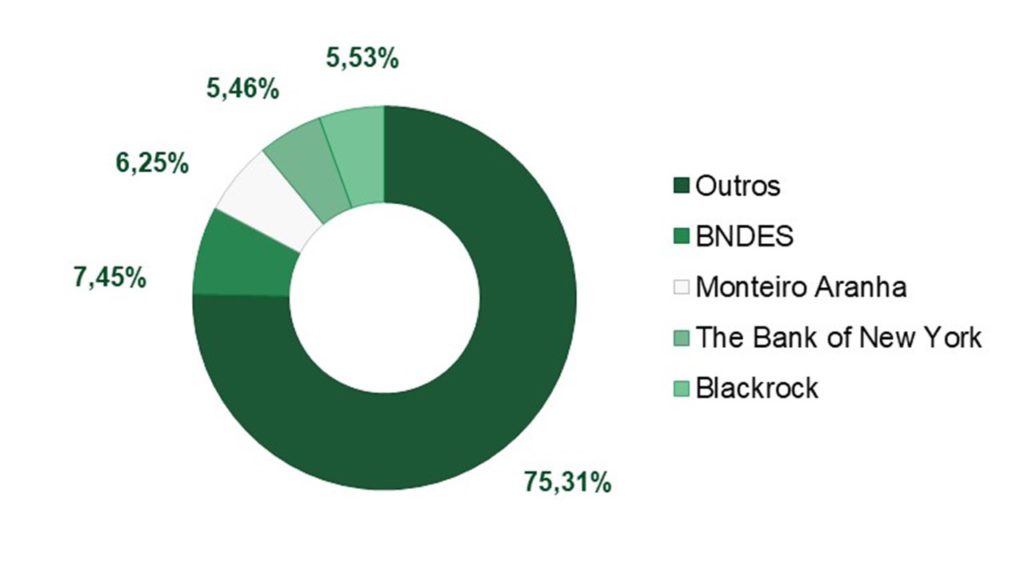

Composição Acionária

Cada Unit (KLBN11) é composta por 1 ação ordinária e 4 ações preferenciais.

Desempenho da empresa na B3

No último ano, as ações da Klabin oscilaram entre a mínima de R$ 11,74 e a máxima de R$ 30,16. No último pregão antes da divulgação do resultado do 4T20, a empresa fechou em queda de 1,07%, negociada a R$ 27,86.

Confira o histórico da Klabin (KLBN11)

| Período | Abertura | Máxima | Mínima | Preço Médio | Vol Médio | Variação | Variação % |

|---|---|---|---|---|---|---|---|

| 1 Semana | 28,33 | 28,90 | 27,52 | 28,18 | 5.095.000 | -0,25 | -0,88% |

| 1 Mês | 29,65 | 30,16 | 27,52 | 28,56 | 5.281.411 | -1,57 | -5,3% |

| 3 Meses | 23,69 | 30,16 | 23,01 | 26,49 | 5.480.625 | 4,39 | 18,53% |

| 6 Meses | 23,07 | 30,16 | 22,65 | 25,52 | 5.408.158 | 5,01 | 21,72% |

| 1 Ano | 20,51 | 30,16 | 11,74 | 21,57 | 6.774.373 | 7,57 | 36,91% |

| 3 Anos | 17,49 | 30,16 | 11,74 | 19,65 | 4.833.962 | 10,59 | 60,55% |

| 5 Anos | 20,71 | 30,16 | 11,74 | 18,98 | 3.912.477 | 7,37 | 35,59% |

QUER SABER COMO GANHAR MAIS?

A ADVFN oferece algumas ferramentas bem bacanas que vão te ajudar a ser um trader de sucesso

- Monitor - Lista personalizável de cotações de bolsas de valores de vários paíeses.

- Portfólio - Acompanhe seus investimentos, simule negociações e teste estratégias.

- News Scanner - Alertas de notícias com palavras-chave do seu interesse.

- Agenda Econômica - Eventos que impactam o mercado, em um só lugar.

Recursos principais

Recursos principais