Em relatório gratuito, Empiricus Research apresenta os papéis com maior potencial de lucro

Em abril, os investidores tiveram que lidar com um mal-estar generalizado no mercado financeiro. Acontece que a maioria das classes de ativos se saiu mal no mês. Nem mesmo o Bitcoin, que passou por um dos eventos mais aguardados do ano (Halving), escapou.

A criptomoeda mais famosa do mundo fechou com uma queda de 11,86%, enquanto o Ibovespa (ações) e o IFIX (fundos imobiliários) apresentaram desvalorizações de 1,70% e 0,77%, respectivamente.

A explicação para esses números fracos vem tanto daqui do Brasil quanto do exterior:

- Internamente, houve uma piora na perspectiva fiscal do país.

- Já lá fora, o que pesou foi o possível atraso no processo de queda dos juros nos Estados Unidos.

FIIs: o que esperar dos próximos meses?

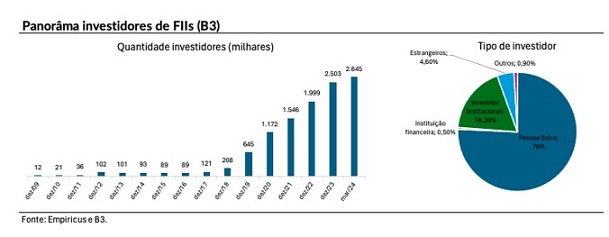

Olhando apenas para os fundos imobiliários (FIIs), o panorama geral ainda é positivo – já que essa foi a primeira retração do ano e o número de cotistas só cresce. Mas, mesmo assim, é preciso estar atento.

Segundo a Empiricus Research, os próximos meses podem ser ainda mais desafiadores. Veja só o que seus profissionais disseram em um relatório publicado recentemente:

Relatório ‘Carteira de FIIs: maior de 2024’, publicado em 2 de maio de 2024

Nesse material, a casa de análise também indicou uma carteira com 5 fundos imobiliários que deve performar bem, na sua visão.

Ela possui ativos de diferentes setores e pode ajudar os investidores a passarem por esse novo cenário com menos preocupações por estar mais ‘conservadora’ no momento (dos 5 papéis selecionados, 3 são de tijolos e 2 são de crédito).

“Os fundos de crédito costumam apresentar uma menor volatilidade no geral e, como agora representam um percentual expressivo da carteira, o nosso portfólio tende a apresentar menores oscilações”, explica a Empiricus Research.

QUERO CONHECER OS MELHORES FUNDOS IMOBILIÁRIOS PARA INVESTIR EM MAIO

Qual FII adicionar a carteira para aproveitar os juros elevados?

Um dos papéis presentes é o CSHG Recebíveis Imobiliários (HGCR11).

Ele é uma ótima pedida para quem tem um perfil mais conservador porque tem um mandato flexível. Logo, pode investir tanto em operações indexadas ao IPCA quanto ao CDI.

A Empiricus Research afirma que essa característica possibilita que seus investidores aproveitem os juros que estão altos e ainda se protejam, caso a inflação escale.

“Apesar de ser negociado com prêmio em relação ao valor patrimonial, o HGCR11 apresenta um dos maiores yields anualizados entre os seus pares, atualmente em 11%”.

TOP PICKS: CONHEÇA OS OUTROS 4 MELHORES FUNDOS IMOBILIÁRIOS PARA SE INVESTIR EM MAIO

QUER SABER COMO GANHAR MAIS?

A ADVFN oferece algumas ferramentas bem bacanas que vão te ajudar a ser um trader de sucesso

- Monitor - Lista personalizável de cotações de bolsas de valores de vários paíeses.

- Portfólio - Acompanhe seus investimentos, simule negociações e teste estratégias.

- News Scanner - Alertas de notícias com palavras-chave do seu interesse.

- Agenda Econômica - Eventos que impactam o mercado, em um só lugar.

Recursos principais

Recursos principais