A Eneva lançou uma oferta subsequente de ações ordinárias (follow on) para levantar cerca de R$ 4,2 bilhões, conforme anunciado em julho, para ajudar a financiar projetos de geração de energia, exploração de gás natural e possíveis atividades de fusões e aquisições.

O comunicado foi feito pela empresa (BOV:ENEV3) nesta terça-feira (01).

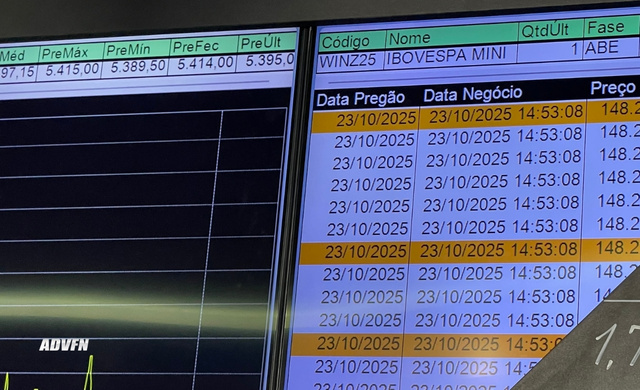

Book de ofertas: a mais completa do mercado financeiro, acompanhe as ofertas de compra e venda de um ativo e todos os negócios realizados no dia.

A Eneva, uma das maiores investidoras no setor de gás natural do Brasil, oferecerá inicialmente cerca de 228,6 milhões de ações e, dependendo da demanda, poderá aumentar esse número em cerca de 71,4 milhões de papéis por meio de lotes adicionais.

A empresa disse que seu acionista Partners Alpha se comprometeu a comprar, se necessário, todas as ações, exceto a distribuição extra, a R$ 14 cada. A ação ordinária da Eneva fechou a R$ 13,93.

A oferta deverá ser precificada em 10 de outubro, de acordo com o cronograma no prospecto da operação.

Informações Reuters

QUER SABER COMO GANHAR MAIS?

A ADVFN oferece algumas ferramentas bem bacanas que vão te ajudar a ser um trader de sucesso

- Monitor - Lista personalizável de cotações de bolsas de valores de vários paíeses.

- Portfólio - Acompanhe seus investimentos, simule negociações e teste estratégias.

- News Scanner - Alertas de notícias com palavras-chave do seu interesse.

- Agenda Econômica - Eventos que impactam o mercado, em um só lugar.

Recursos principais

Recursos principais