Companhia aérea prevê emissão bilionária de ações ordinárias e preferenciais para conversão de dívida em capital, dentro do processo de reestruturação via Chapter 11

A Azul S.A. (BOV:AZUL4) informou na segunda-feira (22/12) que protocolou junto à Comissão de Valores Mobiliários (CVM) o pedido de registro para uma oferta pública de distribuição primária de ações ordinárias e preferenciais. A operação faz parte do plano de reestruturação financeira da companhia, conduzido no âmbito do processo de recuperação judicial (Chapter 11) nos Estados Unidos.

O movimento reforça a estratégia da Azul de reequilibrar sua estrutura de capital em um cenário ainda desafiador para o setor aéreo, marcado por elevada alavancagem financeira, custos operacionais pressionados e volatilidade cambial. A conversão de dívidas em participação acionária é vista como um passo relevante para reduzir o endividamento e fortalecer o balanço financeiro no médio e longo prazo.

De acordo com fato relevante, a companhia aérea vai converter senior notes emitidas no exterior em ações, viabilizando a troca de dívida por capital. Para isso, serão emitidas 723.861.340.715 novas ações ordinárias, ao preço de R$ 0,00013527 cada, além de 723.861.340.715 novas ações preferenciais, ao preço de R$ 0,01014509 por papel.

A iniciativa poderá resultar em forte diluição para os acionistas atuais, mas é considerada essencial dentro do processo de recuperação financeira da empresa.

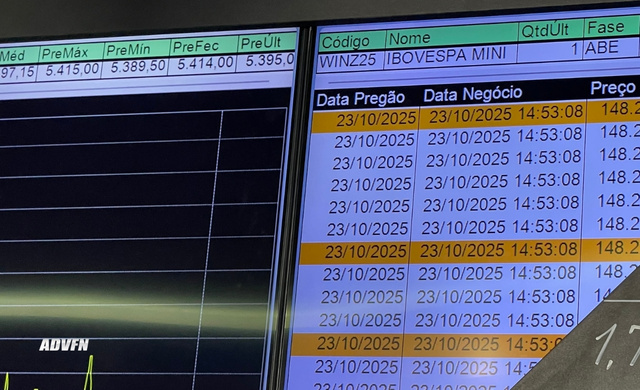

As ações preferenciais da Azul (BOV:AZUL4) encerraram a segunda-feira (22/12) cotadas a R$ 0,81, sem variação em relação ao fechamento anterior. Como o anúncio ocorreu após o encerramento do pregão da bolsa de valores, o mercado tende a reagir ao evento a partir da próxima sessão, com expectativa de volatilidade diante do impacto potencial da diluição acionária.

A Azul S.A. é uma das maiores companhias aéreas do Brasil, com atuação no transporte de passageiros e cargas, atendendo dezenas de destinos nacionais e internacionais. A empresa concorre diretamente com Gol (BOV:GOLL4) e Latam Airlines Group (NYSE:LTM), e tem como foco a conectividade regional e a eficiência operacional.

O protocolo da oferta pública marca mais um capítulo importante na reestruturação da Azul e deve permanecer no radar dos investidores atentos ao setor aéreo na bolsa de valores brasileira.

QUER SABER COMO GANHAR MAIS?

A ADVFN oferece algumas ferramentas bem bacanas que vão te ajudar a ser um trader de sucesso

- Monitor - Lista personalizável de cotações de bolsas de valores de vários paíeses.

- Portfólio - Acompanhe seus investimentos, simule negociações e teste estratégias.

- News Scanner - Alertas de notícias com palavras-chave do seu interesse.

- Agenda Econômica - Eventos que impactam o mercado, em um só lugar.

Recursos principais

Recursos principais