A CSN e sua subsidiária CSN Mineração divulgaram, ambas, seus

resultados do quarto trimestre na noite desta quarta-feira (6), mas

as reações do mercado foram totalmente diferentes para as duas

companhias. Enquanto os papéis da metalúrgica caíam, às 14h, quase

4%, as da mineradora subiam cerca de 2,5% (em alta, ainda que

amenizando em relação às máximas de 5% registradas mais cedo).

O mercado siderúrgico brasileiro continua lutando contra as

importações de aço chinês. Com a economia do gigante asiático

cambaleando, as metalúrgicas por lá passaram a vender mais aço para

outros países, incluindo para o Brasil, com preços agressivos.

Com isso, apesar de os volumes do braço de siderurgia da CSN

(BOV:CSNA3) terem crescido, chegando a 1,06 milhões de toneladas,

alta de 6% no ano, a receita líquida, de R$ 5,6 bilhões, caiu 6% na

mesma base, bem como o Ebitda (Lucro antes de juros, impostos,

depreciação e amortização, na sigla em inglês), de R$ 331 milhões,

com baixa de 59%.

A despeito do impacto ainda negativo, o quarto trimestre também

foi visto como um momento de mudança de tendência para o negócio

principal. O Bank of America, por exemplo, menciona que o resultado

do braço siderúrgico foi acima do esperado por conta dos preços

realizados terem superado o consenso em 5,7%.

“A siderurgia conseguiu demonstrar um sinal de recuperação e

reportou crescimento trimestralmente. O nosso entendimento é de que

a evolução do mercado europeu e uma produção sem gargalos criaram

um cenário de retomada de volumes, exatamente como antecipamos em

nosso relatório de prévias”, diz o time da Genial

Investimentos.

Durante a teleconferência de resultados realizada hoje, os

executivos da CSN também destacaram esse fator. “Encerramos o ano

com o trimestre de melhor volume, mostrando recuperação. Fora isso,

apesar do oitavo trimestre consecutivo de queda no preço dos aços

domésticos, tivemos um bom preço no aço internacional. Preço médio

subiu trimestralmente pela primeira vez em muito tempo. É um bom

prognóstico para 2024”, falou o CFO, Marcelo da Cunha Ribeiro.

Fora isso, eles mencionaram que esperam que o governo tome

atitudes contra o dumping do aço chinês – e chegaram a parabenizar

a equipe técnica do Ministério de Desenvolvimento, Indústria e

Comércio. “O que vai acontecer é que há uma disposição inédita de

tornar o processo antidumping em aço galvanizado mais célere,

durando 90 dias no máximo. Pelo cálculo que fizemos junto aos

técnicos, essa margem de dumping não é inferior a 50%”, comentou

Luis Fernando Barbosa Martinez, diretor executivo.

Mineração é destaque do resultado da CSN

A siderúrgica trouxe um resultado acima do esperado, mas o

destaque do trimestre foi mesmo o braço de mineração. Ainda que

tenha sido registrado um recuo de 4,3% das vendas na base

trimestral, por conta da sazonalidade, houve o aumento de 14,5% no

ano. A receita da CMIN3 subiu 7,9% na comparação com o quarto

trimestre de 2022, para R$ 12 bilhões, e o Ebitda, 15,8%, para R$

3,6 bilhões.

“A principal diferença em relação ao nosso número é atribuída ao

desempenho de custos melhor do que o esperado na sua divisão de

Mineração. Observamos também que a produção de minério de ferro foi

um dos principais destaques positivos, elevando a produção total

para 42,6 milhões de toneladas em 2023, acima do guidance de 42 a

42,5 milhões de toneladas”, expõe o time do BBI.

“Apesar dos custos sequencialmente mais elevados na sua divisão

de Mineração, devido à menor diluição de custos fixos no trimestre,

o custo caixa (C1) foi em média US$ 21,80 em 2023, o que também é

melhor do que a sua orientação”, completam.

Os executivos da CSN Mineração (BOV:CMIN3) destacaram ainda que

houve uma melhora da qualidade do minério produzido, ligada aos

“esforços do plano central”. E, para 2024, enxergam um cenário mais

positivo, com a China estimulando uma boa meta de crescimento da

economia, emitindo bonds para estímulos, trazendo um novo modelo de

moradia social e incentivando a população a adquirir veículos

elétricos.

A Genial, por fim, pode ter expressado em seu relatório a

preocupação que derruba as ações da CSN. “Embora a CSN holding

tenha de fato seguido a tendência de arrefecimento que comentamos

em nossa prévia de resultado, o múltiplo ficou um pouco aquém do

que esperávamos e, com certeza, muito longe do desejável. A

companhia fechou 2023 com 2,58x Dívida Líq./EBITDA, acima do target

anual de 2,0-2,5x refeito no terceiro trimestre, que já embutia uma

alta em relação ao guidance inicial de 1,7-2,0x”.

Os executivos, durante a tele da holding, mencionaram que há

algumas opções na mesa para diminuir a alavancagem, como o IPO do

braço de cimento, a busca de parceiro estratégico em mineração (ou

até mesmo um follow on) ou a entrada de um novo sócio no negócio de

energia. Os diretores ainda afirmaram que a possível aquisição da

InterCement, caso a CSN faça a oferta vitoriosa no leilão, não deve

mudar a meta de alavancagem, com a empresa pretendendo transformar

a dívida em equity.

No entanto, o mercado enxerga que a movimentação pode atrasar o

possível IPO do braço de cimentos, com a empresa tendo de entregar

a integração e uma diminuição da alavancagem do próprio negócio

antes da movimentação. Fora isso, a expectativa de expansão da

companhia em diversos negócios, como a mineração, também é vista

como um sinal de alerta.

Informações Infomoney

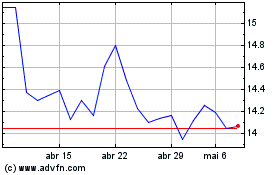

SID NACIONAL ON (BOV:CSNA3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

SID NACIONAL ON (BOV:CSNA3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024