Ser Educacional (SEER3): lucro líquido ajustado de R$ 18 milhões no 4T23, retração de 26,7%

25 Março 2024 - 11:03PM

ADVFN News

/jornal/2024/03/ser-educacional-seer3-lucro-liquido-ajustado-de-r-18-milhoes-no-4t23-retracao-de-26-7/

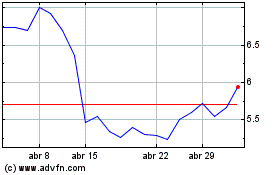

SER EDUCACIONAL ON (BOV:SEER3)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

SER EDUCACIONAL ON (BOV:SEER3)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024