Usiminas (USIM5): lucro líquido de R$ 35,6 milhões no 1T24, queda de 93%

23 Abril 2024 - 8:52AM

ADVFN News

/jornal/2024/04/usiminas-usim5-lucro-liquido-de-r-35-6-milhoes-no-1t24-queda-de-93/

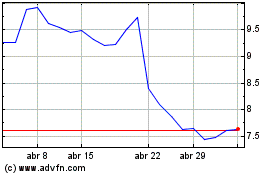

USIMINAS ON (BOV:USIM3)

Gráfico Histórico do Ativo

De Dez 2024 até Jan 2025

USIMINAS ON (BOV:USIM3)

Gráfico Histórico do Ativo

De Jan 2024 até Jan 2025