O Goldman Sachs iniciou a cobertura para ações de empresas de

serviços públicos no Brasil com recomendações de compra para

Equatorial, Copel, Eletrobras e Energisa, e recomendação de venda

para Cemig.

O banco tem preço-alvo de R$ 54 para ELET3 e de R$ 60 para ELET6

(potencial de valorização, ou upside, de 39% em relação ao

fechamento da véspera), de R$ 13,70 para CPLE6 (upside de 35%), de

R$ 65 para ENGI11 (upside de 36%), de R$ 42,10 para EQTL3

(potencial de alta de 25%) e de R$ 11,20 para CMIG4 (potencial de

alta de apenas 4%).

Confira abaixo as recomendações do banco para as elétricas:

O banco vê as empresas cobertas sendo negociadas a uma avaliação

média atrativa (11,3% de TIR, ou Taxa Interna de Retorno, real ou

cerca de 5 pontos percentuais acima dos títulos indexados à

inflação no Brasil), com uma oportunidade significativa para

investimentos em capital (capex) com retornos atrativos,

especialmente na distribuição de energia (principalmente para

operadoras eficientes como Equatorial, Energisa e Copel). Além

disso, empresas recentemente privatizadas (caso de Eletrobras e

Copel) têm a possibilidade de realizar cortes de custos e

otimização de portfólio, o que levaria a maiores dividendos nos

próximos anos.

Com relação à Cemig (BOV:CMIG3) (BOV:CMIG4) (que continua sendo

uma empresa estatal), apesar dos recentes ganhos de eficiência, o

Goldman avalia que provavelmente a estadual mineira não será capaz

de superar significativamente o Ebitda (lucro antes de juros,

impostos, depreciações e amortizações, na sigla em inglês)

regulatório no negócio de distribuição de energia, limitando assim

a criação de valor a partir dessa oportunidade de investimento.

“No geral, nossas principais escolhas no setor de Serviços

Públicos são Copel (BOV:CPLE6) (dividendos em crescimento

sustentados por perspectivas sólidas de fluxo de capital livre com

uma avaliação barata – 12,5% de TIR real) e Equatorial (melhor

alocação de capital com uma avaliação razoável – 9,7% de TIR

real)”, avalia o Goldman.

O banco espera um ambiente regulatório saudável, baseado em: i)

a maturidade do ambiente regulatório (Lei das Empresas Estatais de

2016, privatizações recentes, histórico sólido do regulador Aneel,

a Agência Nacional de Energia Elétrica); e ii) a necessidade do

governo de promover um programa robusto de investimentos privados

no setor (especialmente na distribuição de energia) para que as

empresas possam melhorar a qualidade do serviço e ter um impacto

positivo na opinião pública. A Medida Provisória (MP) 579 de 2012

(uma ação do governo para reduzir os custos de energia para os

usuários) foi percebido como uma intervenção no mercado e levou a

menores investimentos e tarifas de energia mais altas nos anos

seguintes.

Para as recomendações de compra, o banco listou os principais

temas:

1- aumento da demanda por maior qualidade de serviço na

distribuição de energia em todo o país, representando uma

oportunidade de investimento de cerca de R$ 85 bilhões para as

empresas com retornos atrativos nos próximos 5 anos (principalmente

Equatorial e Energisa, onde cerca de 80% do valor empresarial vem

da distribuição de energia); em contraste com a geração de energia,

em que o Goldman vê um cenário de excesso de oferta nos próximos

anos.

2- crescimento da demanda por i) novas linhas de transmissão

devido ao desenvolvimento de usinas de energia solar e eólica

distantes das principais áreas de consumo de energia do país (a EPE

estima que o país precisará de cerca de R$ 185 bilhões em

investimentos em transmissão nos próximos 10 anos); e ii) melhoria

das linhas de transmissão existentes (a Eletrobras sozinha tem mais

de R$ 6 bilhões em investimentos aprovados pelo regulador, com

potencial para mais nos próximos anos). A Eletrobras tem a maior

exposição a esse tema, com uma grande vantagem competitiva (escala

e abrangência nacional tornam a Eletrobras uma das empresas mais

eficientes em termos de investimentos/custos).

3- recuperação de empresas recentemente privatizadas, como Copel

e Eletrobras (BOV:ELET3) (BOV:ELET6). Essas empresas devem entregar

redução de custos, otimização de investimentos e venda de ativos

não essenciais nos próximos anos, impulsionando o FCF e o potencial

de dividendos.

Ao destacar as oportunidades de alocação de capital e os

pontos-chave no setor, o Goldman Sachs ressalta que a Equatorial

tem se destacado com a aquisição e bem-sucedida recuperação de

várias concessões de distribuição de energia. A empresa

recentemente expandiu para o setor de saneamento, sendo que o

governo federal prevê a necessidade de investimentos de centenas de

bilhões de reais nos próximos anos. Além disso, a empresa vendeu

dois ativos no segmento de transmissão desde o ano passado,

mostrando capacidade de reciclar capital quando necessário.

A Energisa (BOV:ENGI11), avalia a equipe de análise, também teve

sucesso na aquisição e recuperação de várias concessões de

distribuição de energia. Além disso, a empresa adquiriu a ES Gás,

uma empresa de distribuição de gás em 2023, e recentemente adquiriu

uma participação na Norgas (ainda não concluída, não inclusa no

modelo do banco americano). Isso representa outra fonte de

crescimento a longo prazo (a regulamentação do setor ainda está em

estágios iniciais, então os pioneiros podem ter vantagem a longo

prazo).

Já a Eletrobras, para o Goldman, tem potencial para alocação

significativa de capital na transmissão, especialmente entre as

empresas cobertas. Seus ativos de transmissão estão em grande parte

depreciados (cerca de R$ 126 bilhões em ativos brutos, para apenas

R$ 12 bilhões em ativos líquidos). A regulamentação permite que os

investimentos sejam totalmente remunerados com TIRs atrativas com

competição limitada.

Fluxo de caixa e dividendos

Em relação às perspectivas de FCF (Fluxo de Caixa Livre) e

dividendos, o banco ressalta que as empresas mais expostas à

distribuição de energia (Energisa, Equatorial), área em que o

programa de investimentos é mais pesado, provavelmente não gerarão

tanto FCF nos próximos anos, limitando assim o espaço para

dividendos no curto prazo (dividend yield, ou dividendo em relação

ao preço da ação, na faixa de um dígito baixo).

A Cemig também não deve gerar fluxo de caixa livre positivo nos

próximos anos devido ao alto investimento em distribuição e

eficiência de custos abaixo da média do setor, mas sua estrutura

financeira mais leve permite dividendos estáveis em torno de 7-8%

de dividend yield por meio de alavancagem (se concluída, a recente

venda da Aliança Energia por R$ 2,7 bilhões poderia adicionar mais

R$ 450 milhões em dividendos, com um dividend yield adicional de

1,4%).A Copel está implementando iniciativas de redução de custos

que podem reduzir as despesas operacionais em R$ 460 milhões nos

próximos anos (cerca de 10% do Ebitda atual como referência). Além

disso, a empresa está implementando um programa de venda de ativos

que poderia impulsionar os dividendos, incluindo o recente

fechamento da venda da UEGA (R$ 380 milhões) e a anunciada venda da

Compagas (R$ 900 milhões). “No geral, esperamos um dividend yield

de 5% em 2024, com potencial de crescimento para entre 9% e 13% em

2025-2026, com possibilidade de aumento dependendo das vendas de

ativos e de uma alavancagem adicional”, avalia o banco.

A Eletrobras, por sua vez, gerará FCF significativo nos próximos

anos, o que deve reduzir a alavancagem, diz o Goldman. Isso, por

sua vez, abrirá espaço para aumentos significativos nos dividendos.

“No entanto, a possível antecipação dos pagamentos da CDE ao

governo pode exigir esforços na estrutura financeira. Portanto,

esperamos que a empresa aguarde uma definição desse potencial

acordo com o governo antes de aumentar os dividendos de forma

significativa”, afirma.

Informações Infomoney

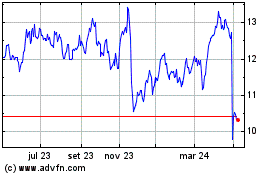

CEMIG PN (BOV:CMIG4)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

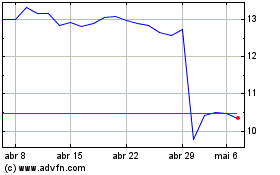

CEMIG PN (BOV:CMIG4)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024