O Santander Brasil registrou um lucro líquido gerencial de R$

3,332 bilhões no segundo trimestre de 2024 (2T24), alta de 44,3% na

base de comparação anual, apoiado por aumento de empréstimos e das

tarifas. O número foi 4,45% maior frente as expectativas de

consenso da LSEG, de R$ 3,19 bilhões. Já o lucro societário foi de

R$ 3,247 bilhões.

O Santander Brasil foi o primeiro grande banco que atua no país

a publicar resultados trimestrais, dando o tom para os próximos

balanços dos rivais Itaú Unibanco e Bradesco.

A receita líquida de juros (NII) subiu 10,6%, para R$ 14,75

bilhões. O retorno sobre o patrimônio líquido médio (ROAE), um

importante indicador de lucratividade, atingiu 15,5%, um aumento de

4,3 pontos percentuais.

As despesas líquidas com provisões para devedores duvidosos

(PDD) totalizaram em R$ 5,896 bilhões, com queda de 2,4% frente o

1T24 e de 1,4% ante o 2T23. O banco comunicou que fez uma provisão

adicional de R$ 1,930 bilhão no segundo trimestre, sem especificar

o motivo. Já a carteira de empréstimos consolidada do banco

aumentou 7,8%, para R$ 665,59 bilhões.

“Apresentamos uma clara expansão da NII do cliente, impulsionada

por volumes mais altos, com a NII do mercado em níveis positivos.

As tarifas também cresceram de forma consistente”, disse o

presidente-executivo do Santander Brasil, Mario Leão, no

balanço.

A margem financeira bruta totalizou R$ 14,751 bilhões entre

abril e junho, alta de 10,6% na comparação com o 2T23.

As receitas de prestação de serviços e tarifas bancárias

totalizaram de R$ 5,182 bilhões, alta anual de 17,5%,.

As despesas gerais, por sua vez, foram de R$ 6,314 bilhões,

avanço anual de 4,6%.

Os resultados da Santander (BOV:SANB3)

(BOV:SANB4)

(BOV:SANB11)

referentes às suas operações do segundo trimestre de 2024 foram

divulgados no dia 24/07/2024.

Teleconferência

Não é porque está se reaproximando dos patamares históricos de

rentabilidade que o Santander Brasil (SANB11) abandonou totalmente

sua postura mais conservadora em relação à concessão de crédito sem

garantia. Ainda que empréstimos dessa modalidade tragam retornos

maiores às instituições financeiras, por conta do maior risco, a

subsidiária do banco espanhol não tem planos de aumentar sua

participação em seu portfólio. Pelo contrário.

“Não quero demonizar ou colocar uma marca em cima do crédito

pessoal, não é isso”, afirmou Mario Leão, CEO do Santander Brasil,

em coletiva de imprensa sobre os resultados do banco no segundo

trimestre de 2024. “Mas o crédito pessoal tem diferentes nuances.

Aquele derivado de reorganização [financeira] eu quero diminuir,

sim”, admite o executivo.

Segundo Leão, o banco não quer depender do crédito pessoal sem

garantia para conquistar clientes novos. Além do risco, não é esse

o produto que fideliza e torna o Santander o principal banco

daquele tomador de empréstimo.

“O produto ‘clean’ [sem garantia] em que eu tenho que concentrar

meus esforços para ganhar o que vem junto com o que chamamos de

principalidade é o cartão de crédito”, explica o CEO.

A base de clientes no cartão de crédito do Santander Brasil

cresceu 6% no segundo trimestre em relação a um ano antes. Na mesma

base de comparação, as receitas com cartões expandiram em mais de

13,4%, para R$ 1,33 bilhão. Nos últimos dois anos, com a

inadimplência elevada, esse segmento vinha perdendo força dentro do

balanço da instituição financeira.

Antes da coletiva, na teleconferência com analistas, Leão já

tinha respondido que o banco deseja depender menos do crédito

pessoal. E ainda que isso comprometa os spreads da instituição

financeira, o CEO acredito que é possível crescer com

rentabilidade.

“O mix deve derivar para menos risco, mas se isso reduzir o

spread, não vamos sofrer. Não vamos abrir mão de crescer com

rentabilidade”, afirmou o executivo.

O retorno sobre capital (ROAE) do banco atingiu 15,5% no segundo

trimestre, com crescimento de 4,3 pontos percentuais em relação a

um ano atrás. “Nossa rentabilidade cresceu percentualmente até mais

rápido do que o próprio resultado”, observa Leão. “É um ciclo de

retomada, de nova visão de portfólio e passo consistente na direção

certa”.

Respondendo à pergunta de um jornalista sobre o impacto reduzido

dos resultados do banco nos preços das ações, o CEO disse não

direcionar sua gestão para o preço do papel.

“Com certeza não estou satisfeito com o preço da ação […].

Acredito que há uma recuperação importante para acontecer pela

frente, não dá para saber quando. Mas, direcionalmente, a nossa

ação deveria se recuperar, pois as nossas operações merecem”,

afirmou Leão.

VISÃO DO MERCADO

Em meio a uma visão de um resultado no geral considerado

positivo, as units SANB11 tinham uma sessão de alta, com avanço de

2,44%, a R$ 29,00, às 10h10 (horário de Brasília) da sessão desta

quarta-feira (24).

O lucro líquido recorrente no 2T24 foi de R$ 3,3 bilhões (+10,3%

no trimestre e avanço de 44% na base anual, 10% acima da estimativa

do Bradesco BBI e 4,4% além do consenso LSEG e Bloomberg. Já o

retorno sobre o patrimônio líquido (ROE) subiu para 15,5%, acima da

projeção do BBI de 13,9% e dos 14,1% do 1T24, impulsionado

principalmente por receitas de taxas de serviços mais fortes (4,9%

acima do projetado pelo BBI) e provisões abaixo do esperado (-3,0%

ante a projeção do banco), enquanto a receita líquida de juros e as

despesas operacionais ficaram em linha com as expectativas.

Já a margem financeira mais fraca do que o esperado limitou a

expansão dos lucros. O Santander Brasil reportou NII (ou receita

líquida de juros) de R$ 14,8 bilhões (praticamente estável no

trimestre e +10,6% na base anual, mas 0,9% abaixo da estimativa do

BBI) com o NII do mercado contraindo 22,6% no trimestre (25,6%

abaixo da projeção do banco), impactado negativamente pela

volatilidade nos resultados de tesouraria. Entretanto, a margem do

banco com clientes ficou globalmente em linha com a sua estimativa

(+0,2% trimestralmente, +3,0% anualmente), apesar do aumento nos

volumes.

“Em nossa opinião, o Santander Brasil apresentou tendências

majoritariamente positivas no 2T24”, avalia o BBI, apontando ainda

a taxa de inadimplência (NPL), que ficou globalmente estável em

3,2%, enquanto o banco reportou melhorias sólidas na formação de

NPL (ou NPL formation, a variação do saldo de créditos em atraso) e

nos indicadores iniciais de NPL, acompanhadas por um forte

desempenho das receitas de taxas de serviços e despesas

operacionais controladas.

“Do lado negativo, acreditamos que o crescimento da margem

financeira decepcionou, com os ganhos de tesouraria contraindo no

trimestre, ficando aquém da melhoria sequencial esperada, enquanto

a margem com clientes também ficou estável. Em suma, acreditamos

que os resultados consolidados ainda foram em sua maioria

positivos, uma vez que a qualidade dos principais ativos, taxas e

despesas operacionais apresentaram tendências saudáveis”, avalia o

banco.

Na avaliação do Itaú BBA, os números também foram em sua maioria

positivos, com lucro e ROE correspondendo às suas estimativas mais

otimistas. A carteira total de empréstimos aumentou 2% no trimestre

(+8% anualmente), impulsionada pelo varejo (+5% no trimestre) e

segmento corporativo (+4% no trimestre). Por outro lado, o banco

também ressalta que o NII total estável no trimestre foi o único

ponto negativo, depois de uma base de comparação difícil no 1T.

Enquanto isso, as despesas operacionais totais ficaram estáveis

sequencialmente e aumentaram menos que a inflação desde o ano

passado, gerando importantes ganhos de eficiência.

O banco obteve um benefício de venda de ativos de R$ 1,9 bilhão,

que levou a provisões adicionais de crédito, não impactando,

portanto, a demonstração de resultados gerenciais. “Em suma, os

resultados cumpriram os requisitos na direção de um ROE entre 16% e

19% no próximo ano. Esta deverá ser uma temporada de resultados

geralmente positiva para os bancos brasileiros e o Santander Brasil

começou com o pé direito”, avalia o BBA.

O JPMorgan, por sua vez, viu um trimestre neutro no geral para o

banco, que continua a recuperar o seu ROE, enquanto também celebra

saldos renegociados mais baixos e aceleração do crescimento dos

empréstimos em algumas linhas; por outro lado, o CET1 (índice que

mostra a relação entre os fundos próprios principais de nível 1 de

um banco e os seus ativos ponderados pelo risco) caiu.

“Resumindo, temos uma primeira visão predominantemente neutra.

Observamos também que a empresa teve ganhos não recorrentes de R$

1,9 bilhão com sua parceria estratégica com a Pluxee (vale-refeição

Sodexo) que foram usados para também para constituir provisões

adicionais de R$ 1,9 bilhão, portanto, sem impacto nos números

gerenciais”, avalia o JPMorgan.

Entre outros destaques, o banco também cita: (i) a margem

financeira abaixo das suas estimativas em 2%, (ii) a aceleração do

crescimento dos empréstimos, ajudada pelo câmbio e por segmentos de

consumo selecionados, como automóveis, com aumento de 6% em relação

ao trimestre anterior e cartões, aumento de 4% em relação ao

trimestre anterior (indicando apetite contínuo ao risco – também

refletido no crescimento dos usuários de cartões e no TPV, ou

volume total de pagamentos, de crédito, com alta de 16% em termos

anuais) – já outros segmentos de consumo perderam força neste

trimestre; (iii) os empréstimos selecionados (clientes de renda

mais alta) aumentaram surpreendentes 60% em relação ao ano

anterior; (iv) a captação também foi boa, com depósitos aumentando

5% em relação ao trimestre anterior; (v) as taxas de serviços foram

positivas, impulsionadas pela forte corretagem e colocação de

títulos (+11% em termos trimestrais) e (vi) na qualidade dos

ativos, o NPL manteve-se em 3,2%, mas a formação do NPL

diminuiu.

“Resumindo, um bom trimestre para SANB11”, avalia o JPMorgan,

que tem recomendação neutra para os ativos. Já Itaú BBA e Bradesco

BBI possuem recomendação outperform (desempenho acima da média do

mercado, equivalente à compra) para os papéis.

* Com informações da ADVFN, RI das empresas, Valor, Infomoney,

Estadão

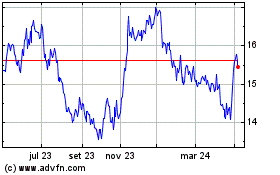

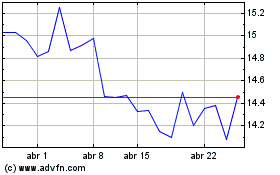

SANTANDER BR PN (BOV:SANB4)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

SANTANDER BR PN (BOV:SANB4)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024