Itaú BBA e o JPMorgan atualizam suas visões sobre a Localiza, mantendo recomendação de compra

19 Agosto 2024 - 4:26PM

ADVFN News

Depois de uma semana bastante volátil para as ações da Localiza,

em meio à repercussão de resultados decepcionantes, que levaram a

uma derrocada de 18,5% em apenas dois pregões, o Itaú BBA e o

JPMorgan atualizaram suas visões sobre a locadora de veículos,

mantendo recomendação de compra. Cabe ressaltar que, na sexta, os

ativos já tinham saldo 8,7% na última sexta-feira com comentários

otimistas de Goldman Sachs e Bank of America.

Apesar das crescentes e justificadas preocupações com o modelo

de negócios e a execução da gestão, o JPMorgan disse ainda

acreditar que a empresa pode continuar gerando retornos acima de

seu custo de capital de forma sustentável.

Segundo estimativas do JPMorgan, a Localiza deve entregar R$ 3,8

bilhões em lucros no próximo ano (ou R$ 3,6 bilhões, excluindo o

benefício fiscal relacionado à amortização do ágio), 6% abaixo do

consenso da Bloomberg.

Como resultado, o banco americano vê a ação sendo negociada a

11,9 vezes Preço/Lucro estimado para 2025, no limite inferior de

sua faixa de avaliação pré-pandemia de 10 a 30 vezes P/L para os

próximos 12 meses, e também próxima aos mínimos históricos em

termos de Valor Empresarial/Valor da Frota e P/Valor Patrimonial

Líquido.

Dessa forma, o JPMorgan mantém recomendação de overweight

(exposição acima da média do mercado, equivalente à compra) para

Localiza e reduz preço-alvo de R$ 68 para R$ 63. Por outro lado, o

banco reconhece que o desempenho de curto prazo ainda deve ser

volátil até que os resultados se tornem mais claros e a confiança

dos investidores seja restabelecida.

Na mesma linha que o JPMorgan, o Itaú BBA comenta que ação da

Localiza deve continuar sofrendo no curto prazo, pois em termos de

expectativas de lucros, vê risco de queda em relação ao consenso

(prevê um lucro líquido de R$ 3,5 bilhões em 2025, contra R$ 3,8

bilhões do mercado) e em termos de múltiplo justo, acredita que a

visibilidade limitada sobre os fundamentos de Seminovos deve

impedir que os investidores paguem um múltiplo de lucros próximo

aos níveis históricos.

Por outro lado, o BBA salienta que ainda não tem evidências de

que há um problema estrutural na tese, o que significa que os

investidores podem encontrar retornos atrativos se o lucro líquido

da Localiza (BOV:RENT3) convergir para seu potencial de ganhos no

futuro.

A visão um pouco mais pessimista do BBA em relação ao consenso

advém da expectativa de Ebitda (lucro antes de juros, impostos,

depreciação e amortização) 5% menor para 2025 (que permaneceu

estável por mais de um ano), devido às despesas com

descomissionamento de carros maiores do que o esperado no 2T24 e

margens mais fracas em Seminovos. Em relação à depreciação, o banco

assumiu o ponto médio da faixa fornecida pela gestão.

Em termos de avaliação, o BBA acredita que a ação negociará na

faixa inferior por enquanto. Enquanto o P/L histórico da Localiza é

de aproximadamente 20 vezes, o BBA acredita que os investidores

exigirão um desconto, considerando a visibilidade limitada sobre a

divisão de Seminovos.

O Itaú BBA vê a ação negociando 13 vezes, o que considera estar

dentro de uma faixa mais apropriada para o momento (entre 10 a 15

vezes). Nesse sentido, o analistas acreditam que uma possível

reavaliação pode ocorrer após a normalização da depreciação,

provavelmente no segundo semestre de 2025.

O BBA também reitera compra e preço-alvo de R$ 60 para

Localiza.

Informações Infomoney

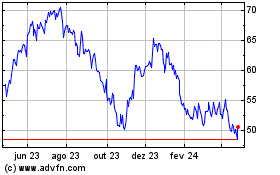

LOCALIZA ON (BOV:RENT3)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

LOCALIZA ON (BOV:RENT3)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024