Itaú BBA revisa a recomendação para as transmissoras, motivado pela expectativa por melhores dividendos no curto prazo

18 Setembro 2024 - 1:27PM

ADVFN News

O Itaú BBA, ao revisar a recomendação para as transmissoras,

elevou a recomendação para Cteep de market perform (desempenho

igual a média do mercado, equivalente à neutro) para outperform

(desempenho acima da média do mercado, equivalente à compra), com

preço-alvo passando de R$ 26,50 para R$ 31,50 ao final de 2025.

A revisão foi motivada pela avaliação atraente do papel e

expectativa por melhores dividendos no curto prazo, além de forte

crescimento orgânico de investimentos brownfield e maior liquidez

após o follow-on secundário (a venda da participação parcial da

Eletrobras ELET3 na empresa).

Segundo projeções, a Cteep (BOV:TRPL3) (BOV:TRPL4) deve pagar

dividendos de alto dígito no curto a médio prazo, potencialmente

chegando a 8,7% em 2024 (acima de seus pares), assumindo um payout

(percentual do lucro distribuído aos acionistas como dividendos) de

75%.

Alupar

Já para Alupar, o BBA manteve classificação equivalente à compra

e elevou preço-alvo de R$ 37,4 para R$ 42,7.

Segundo o relatório do banco, a companhia é a aposta do banco em

crescimento, dada sua taxa interna de retorno (TIR) atraente e

histórico comprovado em alocação de capital, particularmente nos

recentes leilões de transmissão realizados em outros países da

América Latina.

O BBA comenta que a Alupar pagará dividendos mais baixos do que

seus pares de transmissão nos próximos anos, mas não vê isso como

negativo, dado que seu fluxo de caixa está sendo investido com

retornos razoáveis.

No entanto, dadas as dinâmicas atuais do mercado em que os

players de dividendos altos negociam a um prêmio, o banco espera

que a Alupar negocie a um desconto em relação à Taesa e à Cteep. “A

Alupar está negociando a uma taxa interna de retorno implícita de

11%, superior à de seus pares”, destaca.

Taesa

Por outro lado, a Taesa (BOV:TAEE11) é o nome menos preferido do

banco devido à sua avaliação mais cara, apesar de um bom rendimento

de dividendos. Dessa forma, o Itaú BBA reiterou recomendação

neutra, mas elevou preço-alvo de R$ 36,70 para R$ 37,50.

A equipe de research do banco vê a Taesa negociando a um prêmio

em relação aos outros dois nomes, com uma taxa interna de retorno

implícita de 7,6%, o que parece justo dado seu modelo de negócios

de muito baixo risco.

Apesar da alta alavancagem esperada para os próximos anos,

especialmente no curto prazo (4,9 vezes dívida líquida/Ebitda, ou

lucro antes de juros, impostos, depreciações e amortizações em 2024

e 2025), os analistas enxergam uma tendência rápida de

desalavancagem após 2026 e rendimentos de dividendos atraentes no

médio a longo prazo. A projeção de rendimentos de dividendos é de

5,9%, 7,2% e 8,0% para 2024, 2025 e 2026.

Leilão de transmissão

O segundo leilão de transmissão do ano está programado para

acontecer em 27 de setembro, com três lotes em seis estados

disponíveis para licitação e um investimento total esperado de

aproximadamente R$ 3,3 bilhões.

Embora seja um leilão muito menor do que os anteriores, o BBA

espera um ambiente competitivo ainda intenso. Entre as três

empresas, a Taesa é a única a ter expressado publicamente interesse

em participar, enquanto a CTEEP já declarou que não participará do

leilão. O BBA também espera que a Alupar participe.

Informações Infomoney

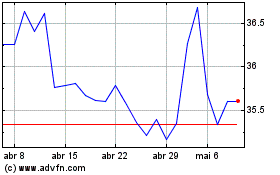

TAESA (BOV:TAEE11)

Gráfico Histórico do Ativo

De Mar 2025 até Abr 2025

TAESA (BOV:TAEE11)

Gráfico Histórico do Ativo

De Abr 2024 até Abr 2025