A Embraer entregou um total de 57 aeronaves no terceiro

trimestre de 2024 (3T24), crescimento de 33% em relação ao mesmo

período do ano passado e 24% em relação ao trimestre anterior

(2T24).

O comunicado foi feito pela companhia (BOV:EMBR3) nesta

segunda-feira (21).

A Aviação Comercial entregou 16 jatos, e a Aviação Executiva

outros 41. Durante o trimestre, Defesa & Segurança entregou

duas aeronaves C-390 Millennium – a primeira aeronave para a

Hungria e a sétima para o Brasil.

A carteira de pedidos da empresa atingiu US$ 22,7 bilhões no

3T24 (resultado 25% maior no comparativo anual e quase 10% acima do

volume registrado no trimestre anterior) – alcançando seu nível

mais alto em nove anos.

Do segundo para o terceiro trimestre de 2024, Defesa &

Segurança registrou o maior aumento na carteira de pedidos (+US$

1,5 bilhão), seguida por Serviços & Suporte (+US$ 367 milhões),

enquanto a Aviação Executiva e a Comercial registraram reduções

marginais (US$ -184 milhões e US$ -168 milhões,

respectivamente).

Na Aviação Executiva, as entregas somaram 41 unidades, com alta

superior a 45% no comparativo anual e a 50% no trimestral (3T24 x

2T24). A carteira de pedidos da unidade de negócios atingiu US$ 4,4

bilhões, crescendo 3% anualmente, mas com baixa de 4% na sequência

trimestral (3T24 x 2T24).

Na Aviação Comercial, foram entregues 16 jatos (12 unidades da

família E2 e 4 da família E1), o que representa aumento de mais de

5% em relação ao trimestre equivalente em 2023.

Você é trader? Aumente seus lucros no mercado

financeiro!

(BOV:EMBR3) tem:

📈 1ª Resistência: 48,99

📉 1° Suporte: 45,05

💲 Cotação no momento: Embraer 3,69%, negociada a

R$ 49,75

Pronto para levar suas operações ao próximo nível?

Seja você um iniciante ou um trader experiente,

descubra estratégias comprovadas que podem

potencializar seus ganhos.

Aproveite agora: acesse ferramentas avançadas, análises

de especialistas e sinais exclusivos para melhorar suas decisões no

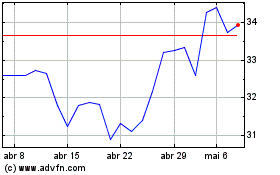

mercado. Um ano atrás, Embraer valia 33,47 reais e teve um

rendimento de 181,55% nos últimos 12 meses. Confira o histórico da EMBR3

Não perca mais oportunidades! Clique aqui e

transforme seus resultados em reais!

VISÃO DO MERCADO

Os dados, ainda que abaixo do esperado por alguns analistas

(ainda que melhores por outros), mostraram-se positivos por apontar

a empresa no caminho certo para atingir as suas projeções. Com

isso, a ação da companhia subia 4,19%, a R$ 49,99, atingindo máxima

de R$ 50,25, às 12h55 (horário de Brasília) nesta segunda-feira

(21).

O Bradesco BBI disse que a fabricante de jatos está no caminho

certo para atingir seu guidance de 2024.

As entregas de aeronaves comerciais no 3T24 cresceram em 1

unidade, em base anual, para 16 unidades, abaixo da estimativa de

consenso de 19 unidades. Na opinião do BBI, isso pode estar

relacionado à maior participação de E2s, nos quais a eficiência de

produção ainda está em fase de aceleração se comparado aos E175s e

à interrupção global da cadeia de suprimentos.

Além disso, as entregas de aeronaves comerciais no 3T24

representaram 21% da orientação para 2024 no ponto médio, +2 pontos

percentuais (p.p.) acima da média histórica, deixando 45% das

entregas ainda a serem feitas no 4T24, próximo à média histórica de

44%. “Isso mostra que as entregas da Embraer ainda estão

apresentando a sazonalidade usual, mas esperamos que isso melhore

gradualmente nos próximos anos devido às iniciativas da empresa

para reduzir essa volatilidade”, diz BBI.

Por outro lado, as entregas de aviação executiva foram uma

surpresa positiva em 41 unidades, acima do consenso de 35 e acima

das 28 no 3T23, e representando 32% das entregas esperadas para o

ano de 2024, deixando 33% necessárias para o 4T24, contra 45% nos

últimos 5 anos.

Com base nisso, o BBI acredita que a meta de 125 a 135 aeronaves

executivas é mais fácil em comparação com a meta de entrega de 72 a

80 aeronaves comerciais, e revisou seu modelo de avaliação, para

refletir a Embraer atingindo o máximo da faixa da orientação de

aviação executiva (135, contra 130 antes) e o mínimo da faixa de

orientação de entrega de aeronaves comerciais (72 contra 76

antes).

O BBI também espera que a Embraer cumpra os aspectos financeiros

de sua orientação para 2024 (ou seja, receitas de US$ 6 bilhões a

US$ 6,5 bilhões, uma margem EBIT ajustada de 6,5% a 7,5% e fluxo de

caixa livre acima de US$ 220 milhões).

O BBI reiterou recomendação de compra para as ações da Embraer,

e rolou o preço-alvo para 2025 de R$ 52 para R$ 58,00.

Já a XP investimentos classifica os números operacionais da

Embraer como positivos, sendo o ritmo acelerado de entregas na

Divisão Executiva como principal destaque.

Com relação à aviação comercial, embora reconheça o ramp-up

contínuo do lado dos E2s (o principal impulsionador do crescimento

da divisão), as entregas progrediram em um ritmo mais lento

(potencialmente atrasadas por gargalos na cadeia de suprimentos),

com 30 a 38 entregas implícitas para o 4T24, considerando o

guidance de 72 a 80 da Embraer para 2024E (contra 25 no 4T23),

sugerindo que, na opinião da XP, os valores consolidados para este

ano podem estar mais próximos do limite inferior do guidance.

Além disso, embora os números da carteira de pedidos (um proxy

para o crescimento futuro) tenham mostrado uma sólida melhoria

sequencial no trimestre (impulsionados principalmente pelos pedidos

já anunciados no lado da Defesa), a XP disse ver o múltiplo atual

EV/Ebitda (valor da firma/lucro antes de juros, impostos,

depreciações e amortizações) de 2025 de 8,5 vezes já refletindo de

forma justa as expectativas de crescimento daqui para frente.

Já o Itaú BBA disse que a Embraer relatou números de entrega

melhores do que o esperado para o 3T24, uma vez que as entregas

comerciais atingiram 16 unidades, enquanto as vendas executivas

chegaram a 41 aeronaves, superando as expectativas de 37.

Além da surpresa positiva no segmento executivo, o backlog

atingiu o maior nível visto nos últimos 9 anos em US$ 22,7 bilhões,

ante US$ 21,1 bilhões no 2T24. O aumento do backlog foi

impulsionado principalmente pelos negócios de defesa e pela divisão

de Serviços. O banco mantém classificação outperform (desempenho

acima da média do mercado, equivalente à compra) e preço-alvo de

US$ 43 por ADR (recibo de ações negociada na Bolsa de Nova

York).

Apesar da queda trimestral nas entregas comerciais, o BTG

Pactual comenta os números operacionais sugerem que o guidance para

2024 permanece alcançável, particularmente no segmento comercial,

sendo o principal foco para a maioria dos investidores, dada a

maior dificuldade na obtenção de componentes.

O BTG ainda destaca que um padrão semelhante emergiu em anos

anteriores, com o 3º trimestre sendo mais fraco na comparação

trimestre a trimestre, mas seguido por um desempenho mais robusto

no 4º trimestre.

Além das entregas, o BTG segue confiante na capacidade da

Embraer de cumprir seu guidance em outros indicadores-chave,

incluindo Ebitda (lucro antes de juros, impostos, depreciação e

amortização) e geração de caixa, suportado por sua alavancagem

operacional. O banco mantém recomendação de compra para a Embraer e

preço-alvo de R$ 55.

O JPMorgan, por sua vez, comenta que os números de entregas

ficaram ligeiramente acima das expectativas. O backlog aumentou 8%

trimestre a trimestre e 28% ano a ano, atingindo US$ 22,7 bilhões –

o maior nível desde o terceiro trimestre de 2015.

Com isso, o JPMorgan projeta uma receita de US$ 1,827 bilhão no

terceiro trimestre de 2024, incluindo a resolução da arbitragem da

Boeing (US$ 150 milhões).

Informações Financenews

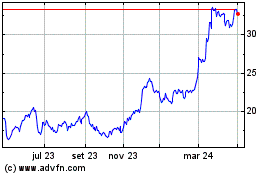

EMBRAER ON (BOV:EMBR3)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

EMBRAER ON (BOV:EMBR3)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024