Analistas do Goldman Sachs revisam recomendações de ações em empresas do setor de infraestrutura e indústria

05 Junho 2024 - 10:04AM

ADVFN News

Analistas do Goldman Sachs revisaram recomendações de ações e

estimativas em empresas do setor de infraestrutura e indústria

diversificada no Brasil para contabilizar alguns movimentos de

mercado, conforme relatório enviado a clientes no final da

terça-feira, assinado por Bruno Amorim e equipe.

Entre as mudanças, os analistas cortaram a recomendação de WEG

(BOV:WEGE3) para “venda”, mas o preço-alvo passou de R$ 38,80 para

R$ 40; e de CCR (BOV:CCRO3) para “neutra”, com o preço-alvo caindo

de R$ 15,30 para R$ 13,60. Ecorodovias (BOV:ECOR3) seguiu com

“neutra”, mas o preço passou de R$ 9,70 para R$ 8,30.

A Localiza (BOV:RENT3), por sua vez, teve a classificação

elevada para “compra”, embora o preço-alvo tenha sido reduzido de

R$ 60,10 para R$ 59,20. Já Rumo (BOV:RAIL3) também teve um

“upgrade” para “compra” e analistas ainda elevaram o preço-alvo de

R$ 24,50 para R$ 25,50.

A equipe explicou que, agora, procura posicionar-se em nomes que

viram as expectativas de lucros recuar, o que eles avaliam que

limita a margem para revisões em baixa, bem como em ações de

empresas que tiveram um desempenho pior do que a média à luz do

aumento das taxas de juros.

Também buscaram papéis que oferecem um “valuation” atrativo,

mesmo considerando os recentes níveis de taxas livres de risco no

Brasil.

“Notamos também visão mais pessimista da nossa equipe global de

commodities em relação aos preços do petróleo, enquanto as ações

petrolíferas têm sido geralmente utilizadas como cobertura contra a

inflação e juros mais altos – o que justifica que investidores

adicionem exposição a mais ações nacionais.”

Amorim e equipe também ressaltam que, do ponto de vista

latino-americano, observam que o resultado das eleições mexicanas

poderá eventualmente resultar em investidores dispostos a aumentar

a exposição ao Brasil.

Dentro da cobertura de infraestrutura e indústria do banco, eles

afirmam que a Localiza apresentou o pior desempenho (-33% no ano,

versus -9% do Ibovespa), refletindo o aumento das taxas de juros

juntamente com uma perspectiva mais desafiadora para o mercado de

carros usados, reduzindo as expectativas de lucros.

Por outro lado, avaliam que WEG teve um desempenho superior (+2%

no acumulado do ano), possivelmente refletindo o status da empresa

de um nome macro resiliente – dadas as suas operações no exterior,

baixa alavancagem e altos retornos.

Informações Reuters

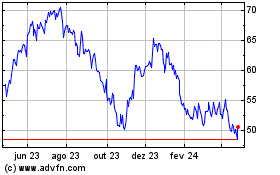

LOCALIZA ON (BOV:RENT3)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

LOCALIZA ON (BOV:RENT3)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024