O artigo abaixo foi produzido pela equipe de Pesquisa Macroeconômica Itaú Unibanco

O problema da Previdência não é contábil, mas estrutural.

O Congresso Nacional debaterá ao longo de 2017 o projeto enviado pelo governo de reforma da Previdência (PEC 287), dando sequência ao ajuste fiscal estrutural, iniciado com o teto para o crescimento dos gastos. O relatório abaixo esclarece dez erros comuns sobre a proposta e a situação da Previdência, de forma a incentivar o bom debate no Congresso Nacional.

1. A Previdência e a Seguridade Social são superavitárias?

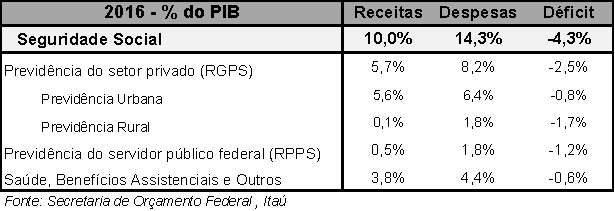

Não. São deficitárias. Houve um déficit de 2,5% do PIB na Previdência e de 4,3% do PIB na Seguridade Social em 2016 (ver tabela no fim do texto).

O resultado da Previdência refere-se apenas à previdência dos trabalhadores do setor privado, administrada pelo INSS e também conhecida como Regime Geral de Previdência Social (RGPS). A receita da Previdência é composta pelas contribuições sobre a folha de pagamento de patrões e empregados e atingiu 5,7% do PIB em 2016. As despesas são as aposentadorias, pensões e auxílios pagos pelos INSS, que somaram 8,2% do PIB em 2016.

A Seguridade Social inclui, além do resultado do RGPS, a previdência dos servidores públicos (civis e militares) da União (conhecida como Regime Próprio de Previdência Social – RPPS), as despesas com saúde e assistência social, incluindo os salários dos servidores ativos dos órgãos ligados a essas áreas. Na receita, a Seguridade Social inclui, além da contribuição previdenciária sobre a folha de salários, contribuições sociais como a CSLL, o PIS/COFINS, a CPSS e a de custeio das pensões militares, que são tributos vinculados constitucionalmente a Seguridade Social. Todas essas receitas somadas somaram 10,0% do PIB em 2016 (5,7% do RGPS e 4,3% das demais), enquanto as despesas foram de 14,3% do PIB (8,2% do RGPS e 6,1% das demais despesas).

Por que existem relatos que a Previdência e a Seguridade Social são superavitárias?

Os relatórios que contestam o déficit da previdência e da seguridade social estão equivocados. Os erros mais comuns são (1) a exclusão do resultado da previdência dos servidores públicos (ou do RPPS) da Seguridade Social; (2) a inclusão das renúncias tributárias nas receitas da Seguridade Social; (3) a exclusão do impacto da Desvinculação das Receitas da União (DRU) sobre o orçamento da Seguridade Social. Os próximos itens respondem cada um desses pontos, mas vale notar que, mesmo nesse cálculo equivocado, a Previdência e a Seguridade Social ainda tiveram déficits de 1,9% e 1,1% do PIB, respectivamente em 2016.

2. É correto excluir o resultado da previdência do servidor público da Seguridade Social?

Não. Ambas as previdências, para os trabalhadores do setor privado e o funcionalismo publico, integram o orçamento da Seguridade Social e são deficitárias. Em 2016 a primeira deve ter déficit de 2,5% do PIB e a última de 1,2% do PIB. Ambas necessitam de reformas e não há motivos para excluir uma das duas do resultado da Seguridade Social.

Um princípio básico da reforma da Previdência a ser apreciada pelo Congresso é a equalização das regras de concessão e definição de valores dos benefícios para toda a população civil. Ou seja, ao final do período de transição, as regras da Previdência dos trabalhadores do setor privado serão iguais as regras da Previdência dos servidores públicos, o que ressalta a importância de manter o resultado da previdência do servidor público dentro da Seguridade Social.

Adicionalmente, vale notar que as receitas e gastos com a previdência dos servidores públicos (ou do RGPS) já são incluídos anualmente no orçamento da Seguridade Social[1]. Isso ocorre, porque, mesmo sem a reforma, a previdência dos servidores, assim como a dos trabalhadores do setor privado, é obrigatória, contributiva, solidária e com uso de recursos públicos. Essa norma é apreciada e referendada anualmente pelo Congresso Nacional e pelo Tribunal de Contas da União no momento da aprovação do orçamento público federal e das contas públicas

3. É correto incluir as renúncias tributárias no resultado da Previdência?

Não. As renuncias tributárias diminuíram a receita e de fato aumentaram o déficit da Previdência ao longo dos anos. A reforma de Previdência pode debater o mérito das renúncias e se é melhor revertê-las (o que seria um aumento efetivo da carga tributária do país). Mas, destacamos que sua reversão não resolveria o desequilíbrio da Previdência, que é um problema de gasto crescente e não de renúncia de receitas.

Diversas isenções e descontos na contribuição patronal sobre a folha de salários foram instituídos ao longo dos anos, gerando uma redução da receita da previdência segundo a Receita Federal, de R$ 40 bilhões (0,6% do PIB) em 2016[2]. As principais renúncias aprovadas foram (1) a simplificação do sistema tributário no Simples Nacional a partir de 2007; (2) a isenção da exportação da produção rural garantida na Constituição e regulamentada em 1994; (3) a redução da contribuição dos microempreendedores individuais em 2006; e (4) a isenção para entidades filantrópicas garantida na Constituição, com regras alteradas pela última vez em 2009. Note que, em alguns casos, as isenções podem ter buscado, por exemplo, incentivar a atividade econômica e o emprego, ou atender demandas de segmentos específicos da sociedade. Independentemente do seu mérito, todas as desonerações foram aprovadas pelo Congresso, isto é, são leis e não um efeito contábil. Logo, não faz sentido excluí-las na apuração do resultado previdenciário e dos resultados primários.

O debate em torno do mérito e da relação custo-benefício de cada uma delas deve fazer parte da discussão da reforma da Previdência no Congresso. No entanto, vale notar que mesmo se todos os 0,6% do PIB em renúncias sobre a contribuição previdenciária fossem revertidos, a Previdência ainda teria registrado um déficit de 1,9% do PIB em 2016 (e de 3,7% do PIB na Seguridade Social).

O desequilíbrio da Previdência é um problema de gasto crescente e não de carência de receitas. O gasto já é elevado, dado o perfil demográfico atual do país: gastamos um montante próximo ao de países que tem uma proporção de idosos na população três vezes maior, como é o caso do Japão. A revisão das renúncias não alteraria o fato de que, sem reforma, o envelhecimento da população e a manutenção de regras generosas para concessão de benefícios geram uma trajetória insustentável de aumento de gasto.

4. A desvinculação de receitas da União (DRU) é a causa do desequilíbrio da Previdência e da Seguridade Social?

Não. A DRU é um instrumento que reduz rigidezes do orçamento público e não incide sobre as receitas da Previdência. Vincular as receitas não previdenciárias da Seguridade Social ao gasto com benefícios previdenciários é apenas uma forma de mascarar o déficit da previdência.

Há dois grandes tipos de tributos no orçamento público: os impostos e as contribuições. A diferença entre eles é que as contribuições têm finalidades específicas e não podem ser utilizadas livremente pelo governo. Cerca de 60% da receita tributária do governo federal vem das contribuições sociais, que, no Brasil, são os tributos destinados constitucionalmente para o financiamento ou da Previdência, como é o caso da contribuição previdenciária sobre a folha de salários ou da Seguridade Social como um todo, como é o caso do PIS/COFINS. A DRU é um mecanismo igualmente constitucional que desvincula 30% de parte dessa receita da União com as contribuições sociais. Com a DRU, o governo reduz a rigidez orçamentária, podendo usar parte dos recursos das contribuições para outros fins, como investimentos e gastos com educação e salários do funcionalismo.

É importante ressaltar que a DRU não incide sobre as receitas tanto da previdência dos trabalhadores do setor privado, quanto sobre a dos servidores públicos. Isso implica que os déficits das previdências do RGPS e do RPPS têm exatamente os mesmos valores, independentemente da vigência da DRU.

Usar a receita das contribuições sociais não previdenciárias (como PIS/COFINS) para cobrir as despesas previdenciárias é uma forma de mascarar o déficit da previdência. Adicionalmente, a contabilização artificial dessas receitas na Previdência reduz a possibilidade de uso desses mesmos recursos com outros gastos do orçamento da União, incluindo saúde e educação, e não soluciona o principal problema da Previdência: a trajetória contínua e crescente de gasto.

Por fim, ressalta-se que, mesmo se a DRU fosse anulada, a Seguridade Social não se tornaria superavitária. A DRU reduziu as estatísticas de receita da Seguridade Social em 1,4% do PIB em 2016. Mesmo somando essa potencial receita, ainda haveria um déficit de 2,9% do PIB na Seguridade Social no período. Nesse caso, todavia, a União ainda teria de honrar todos os outros gastos, o que implicaria em uma maior dificuldade na gestão orçamentária, que poderia levar a aumentos ou criação de novos tributos ou a atrasos e cortes de gastos.

5. Só há déficit na Previdência rural?

Não. A previdência urbana também deve fechar com déficit de 0,8% do PIB em 2016, frente a um déficit de 1,7% do PIB na previdência rural. Historicamente, a previdência urbana possui déficits e foi apenas transitoriamente e ligeiramente superavitária entre 2009 e 2015. O envelhecimento da população, principal motivo para reformar a Previdência, afetará o gasto e o déficit tanto da previdência urbana quanto da rural.

6. O resultado da Previdência pode ser melhor sem reformas?

Não. O problema da Previdência não é contábil, mas estrutural. Uma reforma é fundamental, em razão da trajetória crescente esperada para o gasto, que é imune a formas de contabilização do déficit. O envelhecimento projetado para a população brasileira, em um contexto de regras generosas para concessão de benefícios, se comparada a experiência internacional, impõe a necessidade da reforma, de tal forma a garantir o pagamento desses benefícios e a solvência do Estado brasileiro ao longo do tempo. Sem reforma, o ajuste ocorrerá por meio de iniciativas com fortes impactos negativos para a população, como aumentos significativos de impostos ou aceleração forte da inflação. Mantidas as regras atuais e com a economia em equilíbrio, o déficit da previdência piorará em média 0,30% do PIB por ano, dado que o gasto com previdência aumentará refletindo o envelhecimento da população e a receita, por sua vez, dificilmente aumentará acima do PIB, pois a massa salarial, variável mais relevante para a receita previdenciária, dificilmente crescerá acima da produtividade nos próximos anos.

7. O aumento da idade de aposentadoria penaliza mais intensamente os mais pobres?

Não. O aumento da idade afeta mais intensamente justamente os trabalhadores de renda mais elevada. Estes atingem o tempo de contribuição mínimo para aposentadoria mais rapidamente, em razão do grau de qualificação e de estabilidade do seu emprego. Além disso, combinada ao atingimento da idade de aposentadoria precoce, a remuneração média elevada aumenta o valor da aposentadoria recebida, representando forte pressão nos gastos com previdência. Os trabalhadores de menor renda, por sua vez, apesar de entrarem mais cedo no mercado de trabalho, estão sujeitos à um grau maior de informalidade e usualmente se aposentam por idade, isto é, aos 65 anos se homens e 60 anos se mulheres, sob as regras atuais. De fato, o benefício médio concedido é maior nas aposentadorias por tempo de contribuição do que nas aposentadorias por idade, em que costumam ser próximas ao piso previdenciário do salário mínimo. A adoção de uma idade mínima, portanto, dificulta principalmente a aposentadoria precoce por tempo de contribuição, que gera benefícios médios maiores, e, logo, está associada a parcela mais rica da população.

8. A idade mínima de 65 anos é inadequada?

Não. Há apenas 12 países, além do Brasil, que não estabelecem uma idade mínima de aposentadoria, sendo Equador, Arábia Saudita e Sérvia os principais exemplos. Além disso, a idade mínima de 65 anos só estará plenamente válida após o fim da regra de transição, a partir de 2033 para os homens e de 2038 para as mulheres. Até lá, a expectativa de vida no Brasil continuará aumentando, gerando forte pressão na despesa previdenciária: era de 63 anos em 1980, alcançou 76 anos em 2016 e será de 80 anos em 2040.

9. O corte de gastos deveria ser nas despesas de juros e não na Previdência, dado que estas são a maior despesa da União?

Não. O gasto com juros é consequência e não causa do problema fiscal do país. A taxa de juros é um preço, que depende da taxa de poupança e do risco de insolvência de um país e não de uma mera decisão de governo. A experiência histórica local e internacional demonstra que mecanismos artificiais de controle de preço não geram os resultados desejados pela sociedade de forma sustentável. A redução de forma estrutural do gasto com juros passa, portanto, pelo aumento da taxa de poupança e da redução do risco de insolvência do país. Para isso, as reformas fiscais estruturais do teto de gastos e da Previdência são fundamentais, pois permitirão reverter a tendência que já dura pelo menos 20 anos de aumento acima do crescimento da economia do gasto primário federal. Com o envelhecimento da população e a manutenção de regras generosas de concessão e reajuste de benefícios, a despesa com Previdência, que já é hoje a maior rubrica de gasto primário federal (40% do total ; 8,2% do PIB), continuará crescendo ano após ano. Com as reformas, as trajetórias do gasto público e da dívida pública se tornarão sustentáveis, reduzindo o risco de insolvência de um país. Com menor gasto público e com as famílias poupando por mais tempo, em função das novas regras para aposentadoria, a taxa de poupança da economia também aumentará. Com maior taxa de poupança e sustentabilidade fiscal, a taxa e as despesas de juros cairão estruturalmente.

10. O teto de gastos (EC 241/55) impõe uma reforma da Previdência mais dura do que a necessária?

Não. A necessidade da reforma da Previdência independe da existência do teto de gastos. Dado o envelhecimento da população brasileira, em um regime previdenciário com regras generosas para concessão de benefícios, o nível atual de gasto, que já é elevado para o nosso perfil demográfico, crescerá continuamente ao longo do tempo na ausência de reformas. Não haverá garantia que os compromissos previdenciários serão honrados e eventuais mecanismos de ajuste trarão impactos ainda mais negativos para a população. Sem reforma, o governo não conseguirá cumprir o teto de gastos e a trajetória da dívida pública se tornaria insustentável. Sem a perspectiva de estabilização da dívida no médio prazo, o crescimento da economia seria menor e as taxas reais de juros seriam maiores. Eventualmente, o ajuste teria de ser por meio de aceleração forte da inflação ou via cortes de benefícios e direitos adquiridos, que acentuariam ainda mais a recessão, como ocorreu na Grécia. Outra medida compensatória, por exemplo, seria um aumento de pelo menos 4 pontos percentuais do PIB na carga tributária, para financiar o déficit crescente da Previdência, o que diminuiria a renda das famílias e dificultaria sobremodo a recuperação da economia.

[1] Anualmente, o Poder Executivo elabora e executa três orçamentos – o orçamento fiscal, o orçamento de investimento das empresas estatais da União e o orçamento da Seguridade Social.

[2] Segundo a Receita Federal, houve R$ 54 bilhões (0,9% do PIB) em renúncias sobre a contribuição previdenciária em 2016. Desses, R$ 14,5 bilhões (0,3% do PIB) referem-se à desoneração da folha de salários instituída em 2011, que não reduz as estatísticas de receita da Previdência. A renúncia é compensada pelo Tesouro Nacional, sendo, portanto, contabilizada como um gasto do governo federal.

QUER SABER COMO GANHAR MAIS?

A ADVFN oferece algumas ferramentas bem bacanas que vão te ajudar a ser um trader de sucesso

- Monitor - Lista personalizável de cotações de bolsas de valores de vários paíeses.

- Portfólio - Acompanhe seus investimentos, simule negociações e teste estratégias.

- News Scanner - Alertas de notícias com palavras-chave do seu interesse.

- Agenda Econômica - Eventos que impactam o mercado, em um só lugar.

Recursos principais

Recursos principais