A semana marcada pela mudança de tom da presidente do FED (Federal Reserve – Banco Central dos Estados Unidos), Janet Yellen, sinalizando para um novo aumento da Fed Funds (taxa básica de juros) no curto prazo, não foi capaz de provocar alterações significativas no humor dos investidores.

Cerca de três anos atrás, quando o então presidente do FED, Ben Bernanke, surpreendeu os mercados com uma mudança inesperada na política monetária, os ativos de risco negociados nas principais praças financeiras mundiais entraram em choque.

Bastou Bernanke sinalizar que o tapering (redução gradual dos estímulos monetários praticados pelo Banco Central norte-americano) estava próximo para os investidores entrarem em pânico.

A situação no mercado hoje é bem diferente. Não há estímulos monetários, Yellen está subindo os juros e surpreendeu (contrariando o último comunicado da instituição) os investidores nesta semana ao mostrar que o ritmo de aperto monetário deixará de ser muito gradual.

Nada disso tem sido capaz de abalar o clima positivo presente nas principais praças financeiras mundiais, característica marcante de mercados bullish, mas também de possível sobreavaliação nos preços dos ativos.

O S&P500 fechou esta semana aos 2.351 pontos, em máxima histórica. O mercado acionário norte-americano está quase 50% acima dos preços praticados no recorde de 2007, que antecedeu a crise do subprime.

O grande retorno acumulado pelo S&P500 nos últimos anos revela que os preços estão possivelmente esticados demais, aumentando os riscos de uma correção relevante no futuro. O processo de retomada da economia norte-americana tem conseguido descontar parte do excesso de preços na melhora do valuation dos ativos, o problema é que o ritmo de intensidade continua desigual (preços subindo mais rápido do que os valuations).

Cedo ou tarde (meses ou anos) o mercado tende a corrigir essa distorção. Apesar de a bolsa de valores seguir comprada e não ter nenhuma sinalização de reversão, os riscos para abertura de posições de longo prazo são bem maiores.

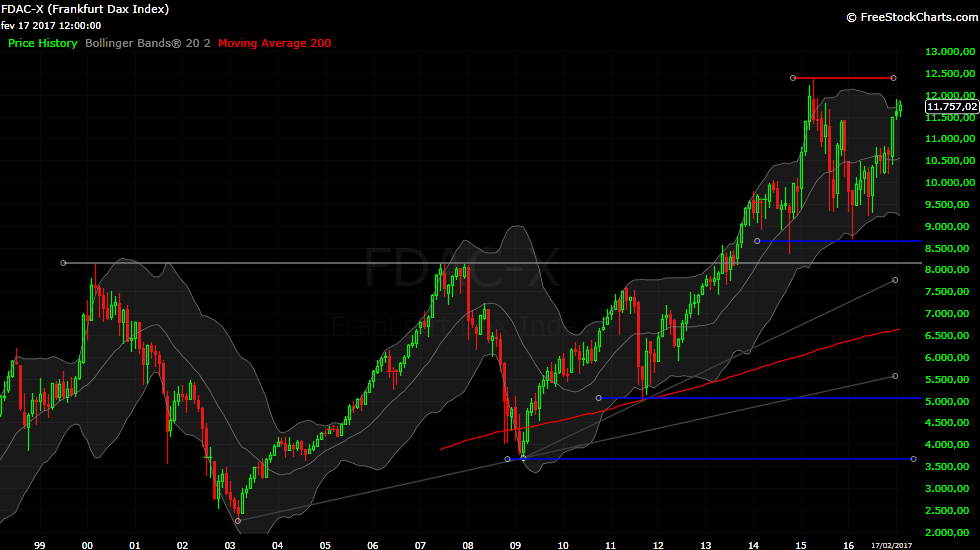

Na Alemana, o índice DAX segue colado na máxima histórica, razoavelmente esticado, com seus quase 250% de ganho acumulado desde o crash do subprime.

Na Inglaterra, o índice FTSE está mais atrasado em relação aos seus pares e somente agora conseguiu se distanciar acima da máxima do pré-subprime, que também marcou ponto de resistência de uma congestão de quase duas décadas.

No Japão, o índice Nikkei sobe impulsionado pelo forte programa de compras de ativos do BoJ (Bank of Japan), voltando a se aproximar da última resistência abaixo da máxima histórica, responsável por marcar o ápice da severa crise de deflação no País.

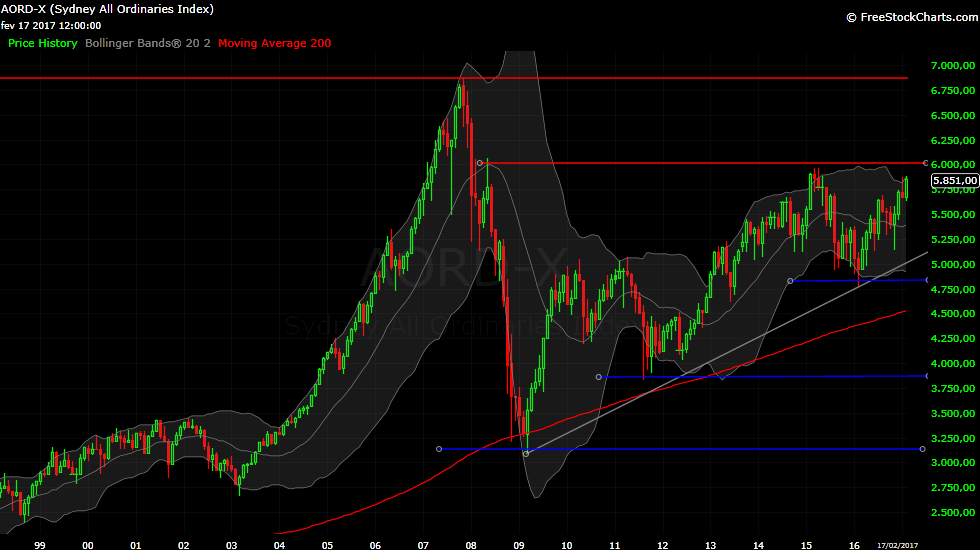

A bolsa de Sidney, na Austrália, segue com uma recuperação moderada, porém consistente, desde o estouro da crise do subprime. Mercado bullish, mas ainda distante da máxima histórica.

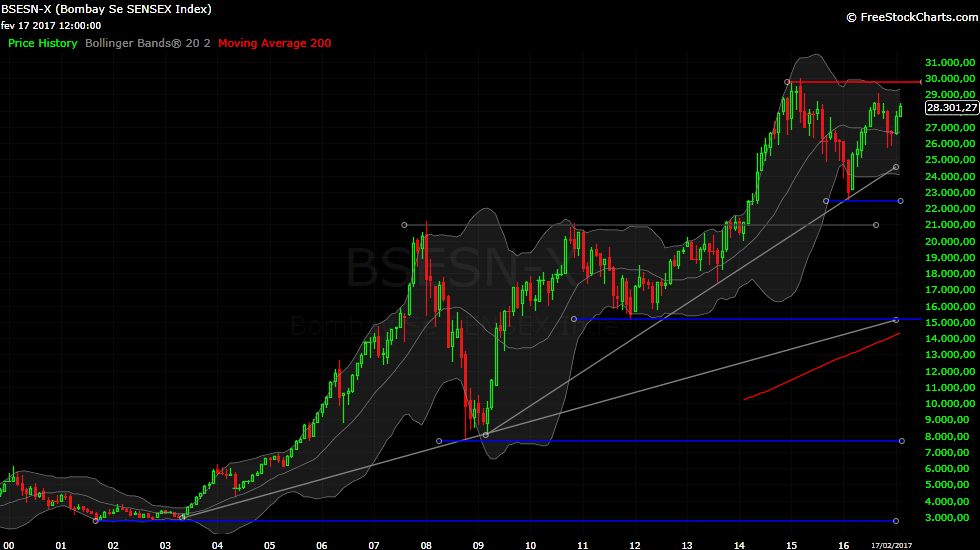

Na Índia, a bolsa de Bombay está razoavelmente inflada, com cerca de 250% de retorno acumulado desde a mínima do subprime. A correção de 2015 aliviou os indicadores e permitiu redução da discrepância entre preços versus valuations, diminuindo relativamente os riscos embutidos nos preços dos ativos.

Na China, a bolsa de Xangai segue mostrando comportamentos anormais, influenciada pelo excesso de regras e intervencionismo do governo, com dois grandes estouros em menos de uma década, intercalados por períodos de baixa volatilidade. Mercado segue inóspito para investidores estrangeiros e até mesmo locais.

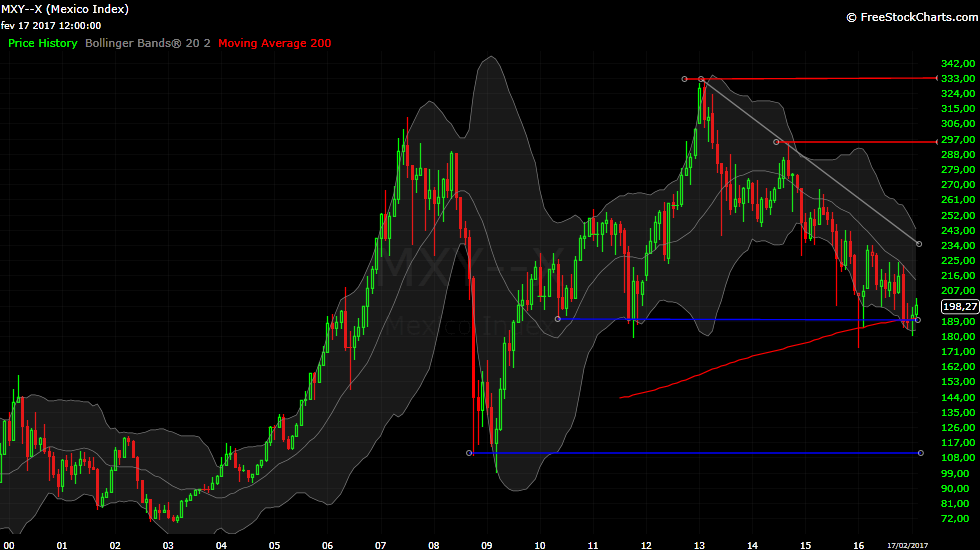

A bolsa do México trabalha movimento corretivo desde 2013, corrigindo o excesso de otimismo dos investidores com um futuro que não se concretizou. Mercado vendido, embora tentando confirmar nível de esgotamento na atual tendência.

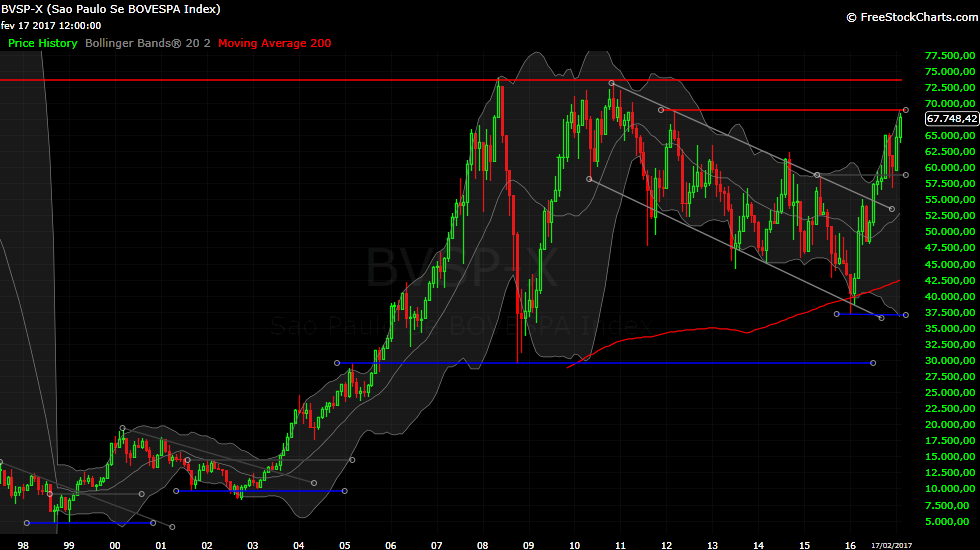

No Brasil, o índice Bovespa (BOV:IBOV) segue bullish, muito próximo de voltar a testar sua máxima histórica nos próximos meses. Apesar da boa expectativa com aprovação de algumas reformas neste ano, os preços atuais não justificam os fundamentos. Entretanto, a distorção no Brasil é muito recente e está abaixo do nível registrado em várias outras praças financeiras. Não há mercado descontado no mundo. As bolsas que demoraram mais tempo para subir desde o crash do subprime são justamente as que apresentam menor risco para os holders.

QUER SABER COMO GANHAR MAIS?

A ADVFN oferece algumas ferramentas bem bacanas que vão te ajudar a ser um trader de sucesso

- Monitor - Lista personalizável de cotações de bolsas de valores de vários paíeses.

- Portfólio - Acompanhe seus investimentos, simule negociações e teste estratégias.

- News Scanner - Alertas de notícias com palavras-chave do seu interesse.

- Agenda Econômica - Eventos que impactam o mercado, em um só lugar.

Recursos principais

Recursos principais