O fundo Microcap Alert entregou uma rentabilidade 2,2x maior que a do Ibovespa em 2023; veja aqui como entrar antes que feche. (Imagem: Freepik)

Um fundo de ações que rendeu 50% em 2023 está prestes a fechar para novos investidores. Trata-se de um fundo de ações pequenas, fora do radar e com grande potencial de valorização.

Justamente por focar em ações pequenas, o fundo precisa manter-se em um tamanho razoável, para que novos investimentos possam ser feitos com tranquilidade.

Ações pequenas — as chamadas microcaps — não tem muita liquidez, de forma que um fundo com patrimônio líquido elevado pode não conseguir manter as proporções ideais de diversificação na carteira.

O fundo está, atualmente, com 75% da capacidade total esgotada. Ou seja, provavelmente os últimos aportes serão feitos nos próximos dias.

A questão é: você vai ficar de fora ou vai aproveitar?

A verdade aqui é uma só: quem conseguir entrar a tempo e investir neste fundo pode muito bem terminar 2024 com milhares de reais a mais na conta.

Sim, apenas essa decisão pode fazer uma diferença considerável no seu patrimônio — e você vai entender o porquê em alguns minutos.

Sem meias palavras, essa é a oportunidade mais simples e sem dor de cabeça para você buscar uma rentabilidade acima da média na Bolsa neste ano.

Se 2023 foi um ano bom para os ativos de risco, com o Ibovespa entregando 22% de rentabilidade, 2024 tem tudo pra ser ainda melhor.

A Selic deve continuar em seu ciclo de queda, a inflação tende a convergir para a meta, as empresas devem ficar mais lucrativas com suas dívidas ficando mais baratas.

E principalmente: alguns gestores grandes já estão apostando que um fluxo interessante de capitais estrangeiros deve começar a chegar no nosso país.

Brasil é forte candidato a receber fluxo de capital estrangeiro, diz Stuhlberger, da Verde

Se você quer aumentar seu patrimônio em 2024 e proporcionar uma vida mais confortável para sua família e para as pessoas que você ama, a hora é agora.

Neste texto você vai entender em detalhes por que estamos diante de uma oportunidade tão grande — e o que você deve fazer para aproveitá-la.

De R$ 10 mil a mais de R$ 1 milhão: veja retornos que as microcaps já geraram no Brasil

Antes de mais nada, é importante entender que estamos falando de um fundo que lida com microcaps — ações de empresas com até R$ 5 bilhões de valor de mercado.

E a verdade é que, quando o assunto são ações, essa é a classe que mais transformou pessoas comuns, com pouco dinheiro pra investir, em milionários.

Não é nenhum exagero dizer isso. Na verdade, é uma obviedade matemática.

Trata-se de um padrão que vem se repetindo consistentemente ao longo das últimas décadas: em momentos econômicos propícios, ações de empresas pequenas se aproveitam do cenário e crescem substancialmente — deixando seus investidores muito ricos.

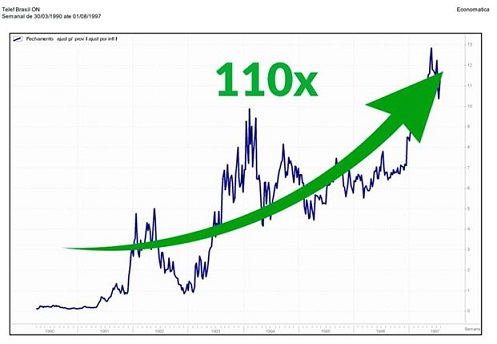

Dá só uma olhada no que aconteceu entre 1990 e 1997:

Quem investiu nas ações da Telefônica Brasil e manteve o investimento nesse período conseguiu pegar uma multiplicação de 110x. O suficiente para transformar R$ 10 mil em mais de R$ 1 milhão.

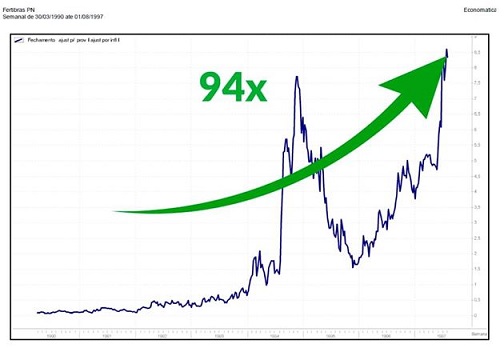

Já a Fertibrás, empresa de fertilizantes, multiplicou 94 vezes.

Os mesmos R$10 mil aqui teriam se transformado em R$940 mil.

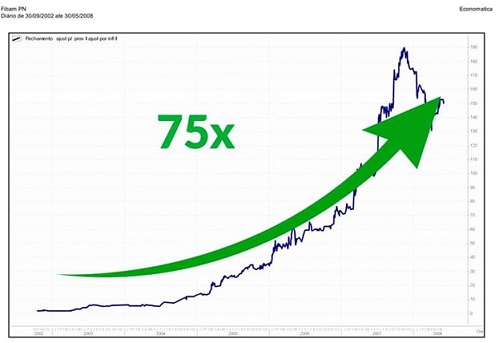

Entre 2002 e 2008, a mesma coisa aconteceu, dessa vez com outras microcaps.

Por exemplo, o papel da Fibam, que multiplicou por 75.

Transformando aqui R$10 mil em R$750 mil.

Pensa que acabou? Ainda não: entre 2015 e 2019 tivemos outro ciclo de valorizações de microcaps — dessa vez com resultados ainda maiores.

No caso de Magalu — talvez o mais famoso da história da Bolsa —, apenas R$ 3.800 teriam sido suficientes para atingir R$ 1 milhão de patrimônio.

Obviamente, todos esses ganhos são passados e não garantem retorno futuro.

Você precisa ter uma postura séria e responsável se realmente quiser ganhos acima da média em 2024.

Precisa entender que valorizações como essas não acontecem do dia pra noite. Elas necessitam de paciência e de pé no chão.

Mas elas acontecem. E você precisa agir se quiser buscar algo semelhante para o seu patrimônio.

GRATUITO: VEJA COMO INVESTIR EM MICROCAPS COM POUCOS CLIQUES

Entenda por que as microcaps podem se beneficiar do cenário econômico em 2024

Mas a verdade é a seguinte: se existe alguma classe de ações que pode mudar substancialmente a sua vida financeira, essa classe é a das microcaps.

Simplesmente porque as ações de empresas gigantes — as chamadas blue chips — não têm espaço para entregar valorizações da ordem de 110x ou até 300x, como no caso de Magalu.

Se uma empresa gigante, como Itaú ou Vale, passasse por uma multiplicação desse nível, seu valor de mercado superaria o do PIB brasileiro.

A conta não fecha. Mas a mesma matemática que garante essa impossibilidade é a que nos mostra o contrário para o caso das microcaps — justamente por serem ações pequenas elas têm muito espaço para subir.

E isso é ainda mais verdade em um momento econômico como o de 2024.

Com a queda da Selic, essas empresas devem passar por duas transformações que podem elevar drasticamente o preço de suas ações:

- O re-rating;

- O aumento dos lucros devido a dívidas mais baratas.

Re-rating: entenda de forma simples

Re-rating nada mais é do que a reavaliação de uma empresa pelo mercado.

É quando os investidores olham para uma ação e pensam “dada a conjuntura atual, essa ação deveria estar com um preço maior do que está”.

Isso ocorre principalmente graças ao aumento ou a queda da taxa de juros. Uma das principais formas de determinar o valor de uma ação é trazendo seu fluxo de caixa futuro ao valor presente.

Vou dar um exemplo e tudo vai ficar mais claro. Imagine que você tem uma empresa que gera R$ 1.000 de lucro todos os anos.

Você decide vender essa empresa e faz o seguinte cálculo: é razoável esperar que a empresa continue a dar lucro de R$ 1.000 por ano durante os próximos dez anos. Portanto, a empresa vale, hoje, R$ 10 mil — R$ 1.000 de lucro por ano X dez anos.

Na vida real, claro, essa conta não é tão simples, devido ao seguinte fator: o dinheiro muda de valor ao longo do tempo.

Pense na trajetória da inflação brasileira. Você deve enxergar, com clareza, que um real vale muito menos hoje do que valia nos anos 90 ou nos anos 2000.

O que determina essa diferença é a taxa de inflação.

Da mesma forma, o dinheiro “do futuro” gerado pelas empresas também tem um valor diferente hoje, a depender da taxa de juros básica da economia, a Selic.

Quando os investidores avaliam uma empresa, eles consideram que o lucro que ela vai gerar no futuro deve ser trazido a valor presente utilizando, entre outras métricas, a taxa básica de juros da economia — no nosso caso, a Selic.

Quanto menor a Selic, maior esse valor presente. Vamos a um exemplo numérico:

- Com uma Selic de 10% ao ano, R$ 1.000 daqui a um ano “valeriam o mesmo” que R$ 909 hoje.

- Agora, com uma Selic de 5% ao ano, R$ 1.000 daqui a um ano seriam R$ 952 hoje.

Percebe que, somente mudando a taxa de juros — a taxa pela qual trazemos o lucro futuro para o momento atual — o valor presente aumenta?

É exatamente isso que está acontecendo com as ações brasileiras. Foi o que aconteceu em 2023 com as maiores empresas do país.

Nos últimos doze meses, diversas empresas gigantescas do nosso mercado tiveram valorizações consideráveis.

Claro, essa valorização é multifatorial: tem a ver com o re-rating, mas também tem a ver com o lucro que essas empresas geraram e com o fluxo de capitais externos.

Quando o dinheiro gringo chega ao Brasil, ele busca primeiro as ações mais líquidas — aquelas de maior valor de mercado.

Simplesmente porque é muito mais fácil comprar essas ações do que as microcaps.

Agora que o Ibovespa se estabilizou acima dos 130 mil pontos depois de todas essas valorizações das blue chips, as ações de empresas pequenas podem começar a chamar a atenção.

GRATUITO: VEJA COMO INVESTIR EM MICROCAPS COM POUCOS CLIQUES

Dívidas mais baratas também devem impulsionar as microcaps em 2024

E agora entra outro fator, além do re-rating, mais fácil de entender e que representa injeção de lucro no caixa dessas empresas.

Com a queda da Selic, as dívidas das empresas ficam mais baratas. Se uma empresa paga menos juros em uma dívida, ela tem mais lucro. É simples assim.

É isso que está acontecendo agora com as microcaps — e é exatamente essa a onda que o fundo Microcap Alert pretende surfar.

Você viu que as microcaps foram responsáveis pelas maiores valorizações da Bolsa brasileira, desde os anos noventa até hoje.

Você entendeu, em detalhes, por que isso acontece, através do processo de re-rating e de enxugamento das dívidas — só esse conhecimento já te coloca na frente de 99% dos investidores pessoa física do Brasil.

Mas conhecimento não é suficiente. É necessário agir.

Apenas saber que essas valorizações podem acontecer — e como elas acontecem — não é suficiente para ganhar dinheiro.

Você precisa sair da inércia. Expor-se. Colocar seu dinheiro onde estão essas oportunidades.

Por isso, a melhor alternativa possível é investir no fundo Microcap Alert antes que ele feche para novos aportes.

Você não vai precisar se preocupar com garimpar as melhores microcaps, nem balancear a carteira quando os retornos começarem a acontecer…

Tudo isso será feito para você. Basta investir no fundo e esperar.

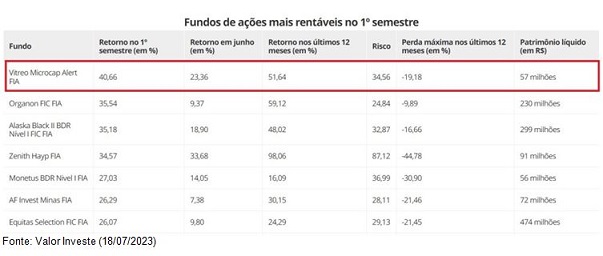

Há um ano, em janeiro de 2023, quem investiu no fundo e esperou seis meses, botou 40% de lucro no bolso sem precisar fazer nada.

O Microcap Alert foi, inclusive, eleito o fundo de ações mais rentável do primeiro semestre.

Claro, retornos passados nunca são garantia de rentabilidade futura — mas o potencial que está em jogo para o futuro próximo é bastante semelhante, se não for maior.

Vale lembrar também que, se você fosse montar uma carteira semelhante ao portfólio do fundo sozinho, precisaria de muito mais capital do que o necessário para se expor ao fundo.

Ou seja: trata-se de uma forma de se expor a esse potencial com pouco dinheiro investido.

Mas lembre-se: 75% da capacidade total do fundo já foi atingida. E pelo andar da carruagem, o limite será atingido ainda nesta semana.

Por isso, você precisa agir rápido. Clique no botão abaixo e descubra como investir no fundo.

Você não paga nada para receber essas informações — e pode terminar 2024 com milhares de reais a mais na conta, simplesmente por ter tomado essa decisão.

GRATUITO: QUERO SABER COMO INVESTIR NO MICROCAP ALERT

QUER SABER COMO GANHAR MAIS?

A ADVFN oferece algumas ferramentas bem bacanas que vão te ajudar a ser um trader de sucesso

- Monitor - Lista personalizável de cotações de bolsas de valores de vários paíeses.

- Portfólio - Acompanhe seus investimentos, simule negociações e teste estratégias.

- News Scanner - Alertas de notícias com palavras-chave do seu interesse.

- Agenda Econômica - Eventos que impactam o mercado, em um só lugar.

Recursos principais

Recursos principais