SLBの子会社が、総額20億ドルを上限に一定の旧社債を新社債に交換するエクスチェンジオファーを開始

(ビジネスワイヤ) --

シュルンベルジェ・リミテッド(SLB)(NYSE:SLB)は本日、SLBの間接完全所有子会社のシュルンベルジェ・ホールディングス・コーポレーション(SHC)が、シュルンベルジェ・インベストメントS.A.(SISA)によって発行済みの以下の一定の債券(以下「旧SISA社債」といいます)を、元本総額20億ドル(この金額は変更される可能性があり、以下「交換上限額」といいます)を上限としてSHCが発行する以下の新債券(以下「新SHC社債」」といいます)と交換する、エクスチェンジオファー(交換募集)を開始したことを発表しました。新SHC社債は、SLBが完全かつ無条�に保証する無担保のシニア債となります。一連の旧SISA社債を、相応の新SHC社債に交換する今回の募集のことを総称して、以下「募集」といいます。この募集は、2025年2月27日付のエクスチェンジオファーに関する覚書および同意勧誘書に定める条�に基づいて実施されます(随時、修正または補�が加えられる場合があり、以下「エクスチェンジオファーに関する覚書」といいます)。本プレスリリースの中で使用されているものの定義されていない鍵括弧で囲まれている用語は、本エクスチェンジオファーに関する覚書の中で与えられている意味を有するものとします。

旧SISA社債 の名称

CUSIP / ISIN

未償還元本額

交換優先レベル(1)

総交換対価(2)

先行交換プレミアム(2)

交換対価(3)

満期2034年利率5.000%シニア債

806854 AM7 / US806854AM76

$500,000,000

1

満期2034年利率5.000%の新SHCシニア債元本1,000ドル

現金$8.00

満期2034年利率5.000%の新SHCシニア債元本970ドル

満期2033年利率4.850%シニア債

806854 AL9 / US806854AL93

$500,000,000

2

満期2033年利率4.850%の新SHCシニア債元本1,000ドル

現金$7.50

満期2033年利率4.850%の新SHCシニア債元本970ドル

満期2028年利率4.500%シニア債

806854 AK1 / US806854AK11

$500,000,000

3

満期2028年利率4.500%の新SHCシニア債元本1,000ドル

現金$4.00

満期2028年利率4.500%の新SHCシニア債元本970ドル

満期2030年利率2.650%シニア債

806854 AJ4 / US806854AJ48

$1,250,000,000

4

満期2030年利率2.650%の新SHCシニア債元本1,000ドル

現金$5.00

満期2030年利率2.650%の新SHCシニア債元本970ドル

___________________________

(1)

旧SISA社債は、エクスチェンジオファーに関する覚書に定める交換上限額および比例配分の条�に従って、上表に記載されている交換優先レベルに応じて交換に応じられます。

(2)

先行応募期限(以下に定義)当日までに正式な応募があり、かつ正式に撤回のない旧SISA社債の元本金額1,000ドルあたり

(3)

先行応募期限の後、募集期限(以下に定義)当日までに正式な応募があり、交換に応じられた旧SISA社債の元本1,000ドルあたり

今回の募集に際して、SISAはエクスチェンジオファーに関する覚書に定める条�に従い、登録されている旧SISA社債の所持人(以下「所持人」といいます)から、新SISA社債の内容を規定する債券信託証書(以下「SISA社債インデンチャー」といいます)に一定の修正を加える修正案(以下「修正案」といいます)に対して同意(以下「同意」といいます)を求める同意勧誘(コンセントソリシテーション)(以下「同意勧誘」といいます)を実施します。この修正案は、特定の一連の旧SISA社債について、(i)該当する旧SISA社債に対する応募が同社債の発行済元本総額の50%を�え、かつ、(ii)該当する募集の対象となった旧SISA社債がすべて交換に応じられた場合に有効となります。

エクスチェンジオファーに関する覚書を含む、本募集に関するすべての書類は、更新情報と共に情報・交換代理人(以下に定義)から入手可能であり、以下のウェブサイトからも入手可能です:http://www.dfking.com/slb

募集および同意勧誘の詳細

募集の期限は、2025年3月27日午後5時(ニューヨーク市の現地時間)となります(ただし、本募集が�長されるか、繰り上げて終了される場合を除く)(この日時は、�長される場合も含め「募集期限」といいます)。「先行交換対価」(該当する総交換対価および該当する先行交換プレミアム(それぞれ上表に記載)を含む)を受け取る資格を得るためには、所持人はニューヨーク市の現地時間の2025年3月12日(本募集が�長されるか、繰り上げて終了される場合を除く)午後5時(この日時は�長される可能性があり、以下「先行応募期限」といいます)までに旧SISA社債の交換に正式に応募し、かつ正式な撤回を行っていないことが条�となります。先行応募期限以降、募集期限までに旧SISA社債の交換に正式に応募した所持人は、該当する交換対価(上表に記載)のみを受け取る資格があります。この交換対価には、先行応募期限以降に応募された旧SISA社債と引き換えに発行される新SHC社債の元本金額の減額分が反映されており、該当する先行交換プレミアムは含まれません。

先行応募期限の当日までに正式な応募があり、交換が成立した旧SISA社債と引き換えられる新SHC社債の発行は、先行応募期限以降に合理的な範囲で速やかに行われ、先行応募期限から3�業日後の2025年3月17日(以下「先行決済日」といいます)となる見込みです。先行応募期限の後に正式な応募があり、交換に応じられた旧SISA社債と引き換えられる新SHC社債の発行は、募集期限以降に速やかに行われ、募集期限から2�業日前後の2025年3月31日前後(以下「最終決済日」といいます)となる見込みです。先行応募期限の当日までに旧SISA社債の交換に正式に応募した所持人は、期限の�長がない限り、ニューヨーク市の現地時間で2025年3月12日午後5時までであればいつでも、その旧SISA社債を取り下げ、該当する場合は同意を撤回することができます。先行応募期限の後、募集期限までに旧SISA社債の交換に応募した所持人は、当該旧SISA社債を取り下げたり、同意を撤回したりすることはできません。上記にかかわらず、SHCは交換に応じられた旧SISA社債の交換の決済を先行決済日に行わないことを選択し(特に先行応募期限の時点で募集枠の上限に達しなかった場合。ただし、この場合に限定されません)、代わりに、交換に応じられた社債交換の決済のすべてを最終決済日に行う権利を留保します。

本募集には、旧SISA社債の最低応募額の条�はありません。本募集は、以下に記載するとおり、交換上限額、交換優先レベル、比例配分の対象となります。この募集および同意勧誘は、いずれも他の募集や同意勧誘の完了を条�とするものではありません。資格を有する旧SISA社債保持者がその旧SISA社債の交換に応じた場合、当該旧SISA社債に関する修正案に同意したものとみなされます。旧SISA社債の所持人は、交換に応じた旧SISA社債にかかる同意書を提出せずに旧SISA社債の交換に応じることはできず、また、関連する旧SISA社債の交換に応じないで同意書を提出することもできません。同意勧誘の成就は、エクスチェンジオファーに関する覚書に定める該当する募集を成就するための条�の充�または免除が条�となります。

交換上限額、比例配分の条�、その他エクスチェンジオファーに関する覚書に定める条�に従い、交換の対象となる旧SISA社債のシリーズ別の金額は、上表に定める交換優先順位のレベル(以下「交換優先レベル」といいます)に応じて決定されます(交換優先レベル1が交換の優先順位が最も高く、交換優先レベル4が最も低い)。ただし、先行応募期限までに募集枠の上限に達しない場合は、交換上限額および比例配分の条�に従い、先行応募期限までに正式な応募のあった(かつ正式な撤回なし)旧SISA社債は、先行応募期限の後に応募のあった交換優先レベルの高い旧SISA社債よりも優先して交換に応じられます。

旧SISA社債と引き換えに発行される新SHC社債の金利および満期日はそれぞれ、応募された旧SISA社債の現行の金利および満期日と同じとなり、利払日および任意償還条�も同じとなります。本募集に関連して、旧SISA社債に利息は発生せず、未払い利息の支払いもありません。交換に応じる旧SISA社債の所持人は、所持している旧SISA社債の最終利払日以降に発生した利息について、SISAから支払いを受ける権利を放棄したものとみなされます。ただし、引き換えにより発行される新SHC社債に対して最初に支払われる利息には、該当する新SHC社債の元本金額に応じて、交換に応じられた旧SISA社債の直近の利払い日以降の利息が含まれます。

旧SISA社債はすべて、デポジトリ・トラスト・カンパニー(以下「DTC」といいます)の�度を通じた証券振替方式による所持となっています。DTCを通じて保有している旧SISA社債の交換に応じることを希望する場合、該当する旧SISA社債は、エクスチェンジオファーに関する覚書に定める手�きに従い、本取引も対象となるDTCの自動公開買付プログラム(ATOP)を通じて情報・交換代理人に対して譲渡しなければなりません。本募集に公開買付説明書はありません。クリアストリーム・バンキング株式会社またはユーロクリア・バンクSA/NVを通じて旧SISA社債を保有している所持人は、該当する決済�度の手�きに従わなければなりません。ブローカー、ディーラー、商業銀行、信託会社、その他の名義代理人やカストディアンを通じて旧SISA社債を保有している所持人は、旧SISA社債の交換に応じることを希望する場合、該当するブローカー、ディーラー、商業銀行、信託会社、その他の名義代理人やカストディアンに連絡する必要があります。

SHC、SISAおよびSLBはそれぞれ、適用される法律およびエクスチェンジオファーに関する覚書に定める�限に従い、エクスチェンジオファーに関する覚書に定める条�が充�または免除されなかった場合は、その単独の裁量により、募集期限以前のいつでも、本募集または同意勧誘のいずれの内容についても修正、�長または終了する権利を明示的に留保します。

SHCは、ゴールドマン・サックス、モルガン・スタンレー、SGアメリカズ・セキュリティーズを本募集に関するディーラーマネジャー(以下、総称して「ディーラーマネジャー」といいます)に指定しています。本募集および同意勧誘の条�などに関する質問は、ゴールドマン・サックス(通話料無料電話:(800)

828-3182またはコレクトコール:(212) 934-0773)、モルガン・スタンレー(通話料無料電話:(800)

624-1808またはコレクトコール: (212) 761-1057)、SGアメリカズ・セキュリティーズ(コレクトコール:(855)

851-2108または電子メール:us-glfi-syn-cap@sgcib.com)にお問い合わせください。

本募集および同意勧誘に関連する情報・交換代理人(以下「情報・交換代理人」といいます)には、D.F.キング&カンパニーが指定されています。本募集および同意勧誘に関する質問やサポートの要請、あるいはエクスチェンジオファーに関する覚書の追加コピーの請求は、D.F.キング&カンパニー(通話料無料電話:(800)

791-3320、コレクトコール:(212)

269-5550、電子メール:slb@dfking.com)にお問合せください。本応募および同意勧誘に関するサポートは、お取引先のブローカー、ディーラー、商業銀行、信託会社、その他名義代理人に問い合わせることもできます。エクスチェンジオファーに関する覚書は、こちらのウェブサイト(http://www.dfking.com/slb)からご覧いただけます。

本プレスリリース、エクスチェンジオファーに関する覚書、あるいはその電子的な通信はいずれも、適用される証券法またはその他の法律により違法とされる法域において、あるいは違法とされる者と旧SISA社債または新SHC社債(該当する場合)を売買することを目的とした勧誘に該当しません。特定の法域における本プレスリリースの配布は、法律により�限されている場合があります。証券取引法、ブルースカイ法またはその他の法律により、本募集が認可を受けたブローカーまたはディーラーによって行われることが求められる法域においては、ディーラーマネジャーまたはその関連会社のいずれかが当該法域において該当する認可を受けたブローカーまたはディーラーである場合、本募集は、ディーラーマネジャーまたはそのような関連会社(場合に応じて)が当該法域においてSHCを代理して行ったものとみなされます。

SLBについて

SLB(NYSE:SLB)は、バランスのとれた地球のためのエネルギー革新を推進する世界的なテクノロジー企業です。世界100か国以上で事業を展開し、その約2倍の国籍の従業員を擁する当社は、石油・ガスの革新、大規模なデジタルの提供、産業の脱炭素化、エネルギー転換を加速する新たなエネルギーシステムの開発と拡大に日々取り組んでいます。

将来予想に関する記述についての注意事項

本プレスリリースには、連邦証券法の意味での「将来予想に関する記述」が含まれ、過去の事実ではない記述が含まれています。そうした記述の多くは、「予想する」、「かもしれない」、「できる」、「計画する」、「潜在的」、「予測される」、「見積もる」、「意図する」、「予見する」、「目標」、「考える」、「するはずだ」、「あり得る」、「だろう」、「するつもりだ」、「見ている」、「可能性が高い」といった用語や類似の用語を含みます。将来見通しに関する記述には、程度の差はあるものの、不確実性のある事項が取り上げられており、その中には正式な応募のあったSISAの既発債の買取請求の受理、予想される満期日、繰上決済日、最終決済日、募集の対価といった、募集および同意勧誘(コンセントソリシテーション)の条�や完了時期に関する記述などが含まれます。SLBとSHCは、そのような記述が正しいことを保証することはできません。これらの記述は、SLBが証券取引委員会に提出または提供した最新のフォーム10-K、10-Q、8-Kに詳述されているリスクと不確実性などの対象となります。これらをはじめとするリスクや不確実性の1つまたは複数が実際に起こった場合(またはこのような�況の変化の結果)、あるいはSLBが基礎とする前提が誤りであった場合、実際の結果や成果は将来予想に関する記述に示されたものとは大きく異なる場合があります。この将来予想に関する記述は2025年2月27日時点のものであり、SLBおよびSHCは新たな情報、将来の出来事、その他の理由にかかわらず、そのような記述を公式に更新または修正する意図または義務を一切否認します。

本記者発表文の公式バージョンはオリジナル言語版です。翻訳言語版は、読者の便宜を図る目的で提供されたものであり、法的効力を持ちません。翻訳言語版を資料としてご利用になる際には、法的効力を有する唯一のバージョンであるオリジナル言語版と照らし合わせて頂くようお願い致します。

businesswire.comでソースバージョンを見る:https://www.businesswire.com/news/home/20250227850901/ja/

Media Josh Byerly – SVP of Communications Moira Duff –

Director of External Communications Tel: +1 (713) 375-3407

media@slb.com

Investors James R. McDonald – SVP of Investor Relations

& Industry Affairs Joy V. Domingo – Director of Investor

Relations Tel: +1 (713) 375-3535 investor-relations@slb.com

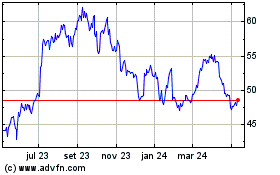

Schlumberger (NYSE:SLB)

Gráfico Histórico do Ativo

De Fev 2025 até Mar 2025

Schlumberger (NYSE:SLB)

Gráfico Histórico do Ativo

De Mar 2024 até Mar 2025