JBS faz liquidação financeira de notes adicionais no valor de R$ 2 bilhões

27 Setembro 2022 - 9:12AM

ADVFN News

/jornal/2022/09/jbs-faz-liquidacao-financeira-de-notes-adicionais-no-valor-de-r-2-bilhoes/

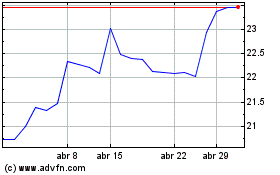

JBS ON (BOV:JBSS3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

JBS ON (BOV:JBSS3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024