Gol conclui emissão de US$ 26 milhões em notes com vencimento em 2025 e 2026

20 Abril 2023 - 9:26AM

ADVFN News

A Gol informou que, por meio de sua subsidiária GOL Finance,

concluiu emissão adicional em um volume total de US$ 26 milhões de

Senior Secured Amortzing Notes com remuneração de 5.00% e

vencimento em 2026 (Série A) e Subordinated Secured Amortizing

Notes com remuneração de 3.00% e vencimento em 2025 (Série B),

garantidas pela GLAI e GOL Linhas Aéreas.

O comunicado foi feito pela empresa (BOV:GOLL4) nesta

quarta-feira (19).

Em fato relevante enviado à Comissão de Valores Mobiliários

(CVM), a empresa destaca que a emissão das Notas Adicionais levaram

ao aumento do valor total de principal das Senior Secured Amortzing

Notes com remuneração de 5.00% e vencimento em 2026 (Série A) e

Subordinated Secured Amortizing Notes com remuneração de 3.00% e

vencimento em 2025 (Série B) para US$ 222 milhões.

“As Notas Adicionais foram emitidas em troca do cumprimento

integral, a 100% do valor de face, de certas obrigações de

pagamento de arrendamento de aeronaves que estão sob acordos de

diferimento, entre outras obrigações que os arrendadores de

aeronaves participantes optaram por trocar pelas Notas Adicionais”,

informa.

Informações Broadcast

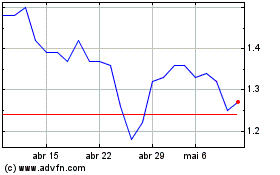

GOL PN (BOV:GOLL4)

Gráfico Histórico do Ativo

De Mai 2024 até Jun 2024

GOL PN (BOV:GOLL4)

Gráfico Histórico do Ativo

De Jun 2023 até Jun 2024