IRB: Santander destaca possibilidade de El Niño, uma possível ameaça potencial à recuperação da empresa

21 Junho 2023 - 12:28PM

ADVFN News

O banco Santander manteve sua recomendação neutra para o IRB,

porém aumentou o preço-alvo das ações de R$ 24,00 para R$ 43,00, o

que representa um aumento de 79%. Isso corresponde a um potencial

de valorização de 12% em relação ao fechamento dos papéis na última

terça-feira (20). No momento desta quarta-feira (21) às 11h20

(horário de Brasília), as ações estavam subindo 1,59%, chegando a

R$ 39,00. No acumulado do ano até ontem, os ativos já tinham subido

49%.

Os analistas Henrique Navarro, Arnon Shirazi e Anahy Rios,

responsáveis pelo relatório, afirmaram que estão revisando suas

estimativas para o IRB devido aos lucros obtidos no primeiro

trimestre de 2023, além de incorporar uma sinistralidade melhor e

premissas de crescimento de prêmios mais conservadoras em seu

modelo.

A nova projeção dos analistas indica um lucro líquido de R$ 142

milhões em 2023, com um Retorno sobre o Patrimônio Líquido (ROE) de

3,5%. Esse valor ainda está abaixo da projeção sustentável de 13%

para o ROE da empresa. No entanto, a elevação do preço-alvo se deve

principalmente ao aumento da estimativa do ROE, que passou de 9%

para 13% como o “novo normal” para a resseguradora.

Os analistas ressaltam que seus números estão em linha com o

consenso do mercado, mas estão abaixo do resultado obtido ao

calcular a estimativa de lucro líquido da empresa a partir do

consumo de créditos tributários.

Apesar da visão otimista para a empresa, o Santander faz um

alerta. Eles destacam que a possibilidade de um novo evento El Niño

é uma ameaça potencial à recuperação da empresa, já que pode

resultar em um aumento na sinistralidade. Segundo a análise de

probabilidade da Administração Nacional Oceânica e Atmosférica dos

EUA (NOAA), há 93% de chance de um evento El Niño ocorrer em

2023/2024, o que afetaria as safras agrícolas.

O IRB já enfrentou perdas significativas durante eventos

climáticos anteriores, como ocorreu em 2021/2022, mesmo aumentando

sua taxa de retrocessão para transferir parte das responsabilidades

para outro ressegurador, com o objetivo de proteger seu patrimônio

durante esses períodos.

Os analistas apontam que, embora o IRB (BOV:IRBR3) tenha

reavaliado a maioria de seus prêmios recentemente, incorporando

possíveis riscos de novos eventos climáticos e sua exposição, ainda

existem riscos para os resultados da empresa.

O banco observa que o IRB registrou uma sólida melhora de 16

pontos percentuais na sinistralidade no primeiro trimestre de 2023

em comparação ao ano anterior, levantando a questão se a

sinistralidade finalmente atingiu um ponto de inflexão. Os

analistas acreditam, por enquanto, que sim, apesar dos riscos

potenciais de um El Niño. Eles estimam que a sinistralidade

atingirá 77% em 2023 e 76% em 2024.

Quanto a um novo aumento de capital, os analistas não esperam

que isso ocorra no momento. Embora o IRB tenha levantado R$ 1,2

bilhão em seu último aumento de capital em agosto de 2022, seu

índice atual de suficiência de capital está em 105%, com um excesso

de R$ 72 milhões, resultado dos fracos lucros recentes.

Embora o retorno da sinistralidade aos níveis normais deva

impulsionar o lucro líquido e, consequentemente, fortalecer os

índices de capital, os analistas alertam que, caso o IRB não cumpra

os requisitos de capital estabelecidos pela reguladora Susep, um

novo aumento de capital poderá ser necessário, o que diluiria ainda

mais a participação do acionista.

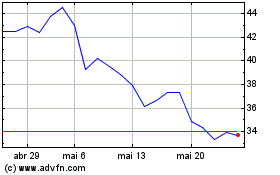

IRB BRASIL ON (BOV:IRBR3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

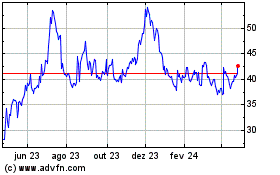

IRB BRASIL ON (BOV:IRBR3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024