M.Dias Branco (MDIA3): lucro líquido de R$ 341,9 milhões no 4T23

26 Fevereiro 2024 - 7:27AM

ADVFN News

/jornal/2024/02/m-dias-branco-mdia3-lucro-liquido-de-r-341-9-milhoes-no-4t23/

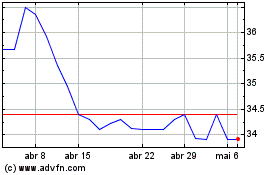

M.DIAS BRANCO ON (BOV:MDIA3)

Gráfico Histórico do Ativo

De Jan 2025 até Fev 2025

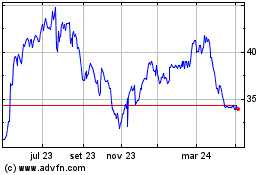

M.DIAS BRANCO ON (BOV:MDIA3)

Gráfico Histórico do Ativo

De Fev 2024 até Fev 2025