Randon conclui processo de bookbuilding da emissão de R$ 600 milhões em debêntures

22 Maio 2024 - 9:14AM

ADVFN News

A fabricante de implementos rodoviários Randon concluiu o

processo de bookbuilding (momento que é definido o preço de um

ativo) da emissão de R$ 600 milhões em debêntures, assim como a

concessão do registro automática da oferta pela Comissão de Valores

Mobiliários (CVM).

O comunicado foi feito pela companhia (BOV:RAPT3) (BOV:RAPT4)

nesta quarta-feira (22).

Essa oferta foi destinada a investidores institucionais e o

papel tem prazo de sete anos. A remuneração é de DI +1,17% ao ano,

com pagamento semestral dos juros.

O valor unitário é de R$ 1 mil, não conversíveis em ações, em série

única, da 11ª emissão da emissora.

O Itaú BBA foi o coordenador líder da oferta. O Safra também

atuou na distribuição.

Informações Infomoney

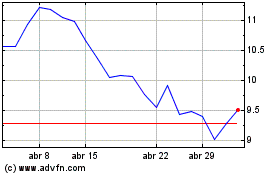

RANDON PART ON (BOV:RAPT3)

Gráfico Histórico do Ativo

De Mai 2024 até Jun 2024

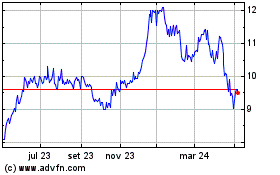

RANDON PART ON (BOV:RAPT3)

Gráfico Histórico do Ativo

De Jun 2023 até Jun 2024