JPMorgan revisa estimativas para as empresas de transporte e ressalta preferência por Santos Brasil e Rumo

10 Julho 2024 - 11:28AM

ADVFN News

Em meio a um ambiente macroeconômico volátil, o JPMorgan revisou

suas estimativas para as empresas de transporte sob sua cobertura,

incorporando um aumento no custo do capital próprio de 0,5 ponto

percentual em média.

O banco americano decidiu rebaixar a ação da Movida (BOV:MOVI3)

e da Azul (BOV:AZUL4) de equivalente à compra para neutro devido a

avaliações ajustadas ao risco relativamente menos atraentes e

riscos superiores de balanço patrimonial quando comparados aos

pares.

Por outro lado, optou por elevar a recomendação para Vamos

(BOV:VAMO3) de neutro para equivalente à compra e ressaltou sua

preferência por Santos Brasil (BOV:STBP3) e Rumo (BOV:RAIL3),

seguidos por Localiza (BOV:RENT3).

Azul e Movida

O JPMorgan rebaixou os dois nomes de overweight (exposição acima

da média do mercado, equivalente à compra) para equalweight

(exposição igual a média do mercado, equivalente à neutro) devido a

maior alavancagem e menor geração de fluxo de caixa (FCF) – quando

comparados aos principais nomes de cada segmento, apesar do bom

momento operacional e do potencial de alta sólido.

Na Movida, o banco vê a negociação a 10,6 vezes e 6,9 vezes

Preço/Lucro para 2024 e 2025, um desconto de 30 a 40% em relação à

Localiza, que está abaixo do desconto histórico de cerca de 50%,

além de um perfil de alavancagem e queima de caixa menos favorável

em meio ao aumento das taxas de longo prazo.

Segundo estimativas, a alavancagem deve permanecer próxima a 3,5

vezes dívida líquida para Ebitda (lucro antes de juros, impostos,

depreciação e amortização) nos próximos trimestres, em comparação

com Localiza abaixo de 3,0 vezes. No entanto, analitas continuam a

saudar o plano de reestruturação em andamento da administração da

Movida, que tem recomendação de compra e preço-alvo de R$

10,50.

Para Azul, o JPMorgan vê a ação negociando a 4,9 e 4,5 vezes

Valor da Firma (EV)/Ebitda 2024 e 2025, um prêmio de 10% em média

em relação a Copa e LATAM, as principais escolhas do banco entre as

companhias aéreas, o que parece injustificado levando em

consideração a superioridade dos fluxos de caixas (FCFs) e

perspectivas de balanço patrimonial dos seus pares.

O banco ressalta que ainda prefere Azul em relação à Gol, com

classificação underweight (exposição abaixo da média do mercado,

equivalente à venda), entre as companhias aéreas brasileiras, e

acredita que uma possível fusão e aquisição poderia desbloquear

valor para as duas companhias, embora considere improvável que isso

se materialize. O preço-alvo é de R$ 19.

Vamos

Os analistas do JPMorgan avaliam que a Vamos passou por um

período desafiador recentemente, mas os resultados estão prestes a

melhorar sequencialmente – apesar do ainda desafiador 2T em termos

de recuperação de ativos – e a visibilidade dos lucros parece

melhor do que no ano passado, também quando comparado a nomes de

aluguel de carros.

De acordo com relatório, a ação está negociando a 8,3 vezes o

Preço/Lucro de 2025, bem abaixo da sua média histórica de 18 vezes,

e aluguéis de carros a 9 vezes. O banco também disse gostar da

abordagem mais conservadora da administração em relação à alocação

de capital. Com isso, elevou recomendação equivalente à compra e

tem preço-alvo de R$ 13,50.

Santos Brasil, Rumo e Localiza

O JPMorgan reitera recomendação overweight para Santos Brasil e

preço-alvo de R$ 17, graças à sua avaliação razoável de 7,2 vezes

EV/Ebitda para 2025, um rendimento FCF de 5% e 6% para 2024 e 2025,

levando a um rendimento de dividendos de 6% e 7%, e um balanço

patrimonial desalavancado de 0,1 vez dívida líquida/Ebitda no

1T24.

Para Rumo, a avaliação também parece atraente a 6,7 vezes

EV/Ebitda para 2025, somada a um momento de lucro favorável no

curto prazo devido a contratos take-or-pay, apesar da falta de

geração de fluxo de caixa livre e incertezas relacionadas a 2025.

Dessa forma, mantém classificação equivalente à compra e preço-alvo

de R$ 30.

O JPMorgan também reiterou recomendação de compra para Localiza

e preço-alvo de R$ 70, pois vê o papel negociado a 11,4 vezes P/L

em 2025 como atraente, além de uma grande assimetria de risco no

nome, dado seus retornos superiores (4,3-5,0 p.p. spreads ROIC em

2024 e 2025), mas reconhece que o timing para a valorização depende

dos preços de veículos usados e atualmente assumiu um ponto de

inflexão na depreciação apenas no final do ano.

Revisão em números

Em termos de Ebitda de 2024 e 2025, o JPMorgan revisou para cima

em dígitos únicos em média para nomes de infraestrutura, manteve

quase estável para empresas de aluguel de carros e revisou para

baixo no caso das companhias aéreas.

Com relação aos lucros líquido, o banco também revisou para cima

para nomes de infraestrutura, enquanto para aluguel de carros

devido à maior depreciação revisou para baixo. Considerando a média

para todas as empresas, agora o banco está 1,5% abaixo do consenso

da Bloomberg para Ebitda este ano e 5% em termos de lucros

líquidos.

Informações Infomoney

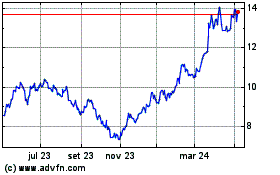

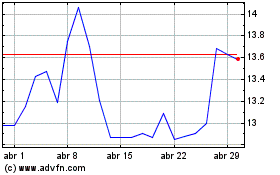

SANTOS BRASIL ON (BOV:STBP3)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

SANTOS BRASIL ON (BOV:STBP3)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024