Camil (CAML3): lucro líquido de R$ 78,5 milhões no 1T24, aumento de 28,2%

12 Julho 2024 - 9:24AM

ADVFN News

/jornal/2024/07/camil-caml3-lucro-liquido-de-r-78-5-milhoes-no-1t24-aumento-de-28-2/

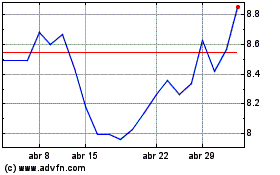

CAMIL ALIMENTOS ON (BOV:CAML3)

Gráfico Histórico do Ativo

De Jan 2025 até Fev 2025

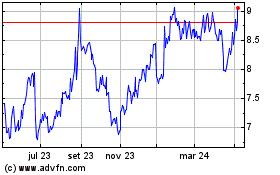

CAMIL ALIMENTOS ON (BOV:CAML3)

Gráfico Histórico do Ativo

De Fev 2024 até Fev 2025