Petz: analistas destacam os principais pontos do acordo com Cobasi e os impactos para as ações

20 Agosto 2024 - 1:05PM

ADVFN News

/jornal/2024/08/petz-analistas-destacam-os-principais-pontos-do-acordo-com-cobasi-e-os-impactos-para-as-acoes/

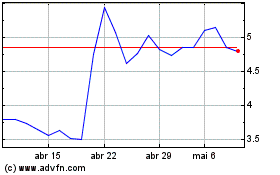

Pet Center Comercio E Pa... ON (BOV:PETZ3)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

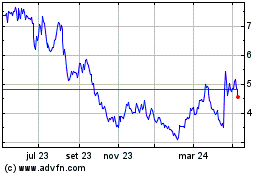

Pet Center Comercio E Pa... ON (BOV:PETZ3)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024