Bradesco BBI revisa seus modelos para as empresas do setor de educação e elege Cogna como preferida do setor

08 Outubro 2024 - 1:32PM

ADVFN News

O Bradesco BBI revisou os seus modelos para as empresas do setor

de educação, de forma a incorporar os resultados mais fracos no

curto prazo e, de forma conservadora, os riscos potenciais

relacionados às próximas mudanças na regulamentação da educação a

distância (EAD) e excesso de oferta em medicina. Os impactos em

seus preços-alvo foram de uma redução entre 14 e 21% em relação ao

EAD e Medicina.

No curto prazo, os principais impactos em nossas estimativas de

lucro para 2025 foram a redução de 23% para Yduqs (BOV:YDUQ3), 19%

para Ânima (BOV:ANIM3) e uma alta de 13% para Cogna

(BOV:COGN3).

Neste cenário, o BBI elevou a recomendação para as ações COGN3

de neutra para outperform (desempenho acima da média do mercado,

equivalente à compra), colocando como nova top pick (preferida).

Com isso, às 10h58 (horário de Brasília) desta terça-feira (8),

COGN3 disparava 7,14%, a R$ 1,35.

A elevação da Cogna ocorre devido a uma visão do banco de

resultados positivos à frente – por exemplo, o crescimento do

Ebitda (lucro antes de juros, impostos, depreciações e

amortizações) pode acelerar para 28% em base anual no 2S24),

valuation atraente (5,9 vezes o múltiplo de preço sobre lucro, ou

P/L, para 2025, contra 5,8 vezes de ANIM3 e 8,0 vezes de YDUQ3) e

liquidez.

Com foco na educação pré-universitária (k-12), Vasta e Saber

(34% do Ebitda total) são mais defensivos, e o banco espera que o

valor de contrato anual (ACV) da Vasta cresça 15% em 2025.

ANIM3 é o segundo nome preferido do BBI, devido ao valuation

principalmente. Apesar do fraco impulso de receita (crescimento

zero no 2S24) e do forte impacto da taxa Selic mais alta em 2025, a

geração de caixa deve permanecer forte.

“Somos mais cautelosos com a Yduqs devido ao fraco impulso com

captação negativa de alunos e praticamente nenhum crescimento de

receita no 2S24 (representando um risco para as margens de 2025 se

as entradas não mudarem)”, aponta o BBI, mas mantém recomendação

equivalente à compra para suas ações com base no valuation (50% de

potencial de valorização).

O banco mantém recomendação neutra em Afya (preço-alvo de US$ 17

para as ações negociadas no mercado americano) e equivalente à

compra para Vitru (VTRU3), esta última com preço-alvo de R$ 19.

Informações Infomoney

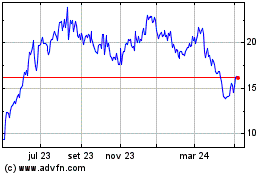

ESTACIO PART ON (BOV:YDUQ3)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

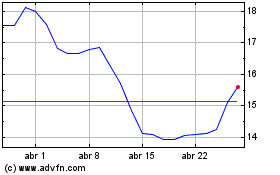

ESTACIO PART ON (BOV:YDUQ3)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024