O Assaí revisou suas projeções, reduzindo sua previsão de

abertura de lojas em 2025 para cerca de 10, contra expectativa

anterior de abrir aproximadamente 20 lojas no próximo ano.

O comunicado foi feito pela companhia (BOV:ASAI3) nesta

quinta-feira (18).

Segundo a companhia, as revisões consideram principalmente as

recentes altas da Selic e as mudanças nas expectativas da curva de

juros para os próximos anos, “influenciando diretamente o custo de

carregamento da dívida líquida da companhia”.

O Assaí prevê investimentos entre R$ 1 bilhão e R$ 1,2 bilhão na

“visão caixa” para 2025, e um patamar de alavancagem, medido pela

relação entre dívida líquida e Ebitda, em 2,6 vezes ao final de

2025, conforme fato relevante divulgado ao mercado.

Você é trader? Aumente seus lucros no mercado

financeiro!

(BOV:ASAI3) tem:

📈 1ª Resistência: 7,31

📉 1° Suporte: 6,88

💲 Cotação no momento: Assaí 0,71%, negociada a

R$ 7,11

Pronto para levar suas operações ao próximo nível?

Seja você um iniciante ou um trader experiente,

descubra estratégias comprovadas que podem

potencializar seus ganhos.

Aproveite agora: acesse ferramentas avançadas, análises

de especialistas e sinais exclusivos para melhorar suas decisões no

mercado. Um ano atrás, Assaí valia 11,33 reais e teve um

rendimento de -38,37% nos últimos 12 meses. Confira o histórico da ASAI3

Não perca mais oportunidades! Clique aqui e

transforme seus resultados em reais!

VISÃO DO MERCADO

Entre as maiores quedas do ano entre as ações do Ibovespa, com

baixa acumulada de 48%, a rede de atacarejo Assaí (ASAI3) informou

ter revisado as suas projeções, reduzindo sua previsão de abertura

de lojas em 2025 para cerca de 10, contra expectativa anterior de

abrir aproximadamente 20 lojas no próximo ano.

A XP vê o anúncio como neutro, uma vez que o guidance divulgado

veio aproximadamente em linha com nossas estimativas. Isso exceto

pela expansão de 2026, para a qual adota uma postura mais

conservadora, dada a alavancagem ainda alta da companhia ao final

do ano e riscos de alta para as taxas de juros.

“Além disso, enxergamos potenciais acordos de desmobilização de

imóveis (sale and leaseback) como uma alavanca para reduzir o capex

(investimentos) de 2025, embora às custas de despesas adicionais

com aluguel”, apontam os analistas.

Já o Itaú BBA vê a revisão da abertura das lojas como positiva.

O Assaí tem sinalizado cada vez mais possíveis atrasos em seu ciclo

de abertura de lojas, à medida que as taxas de juros se aproximam

de 12%. Portanto, a maioria das informações divulgadas se alinham

estreitamente com as estimativas do BBA (e talvez do consenso).

Em outros termos, vê positivamente a decisão da empresa de

priorizar a desalavancagem, principalmente devido ao aumento

substancial no capex por loja desde a pandemia (que também impacta

as estimativas marginais de ROIC, ou retorno sobre o capital

investido).

Em termos práticos, assumem-se as premissas de: (i) 10 aberturas

a menos (cerca de R$ 70 milhões/loja), (ii) pagamento das dívidas

mais caras e (iii) economia unitária de uma loja no ano 1.

“No entanto, é importante observar que acreditamos que a maioria

dos investidores não estava assumindo 20 aberturas, resultando em

um impacto limitado nas estimativas do consenso”, avalia o banco. A

elevação da competição e da canibalização, evidenciadas pelo

desempenho ainda moderado das vendas de metros quadrados maduros do

negócio legado, continuam a pressionar os retornos marginais,

apontam os analistas.

“No entanto, acreditamos que após a significativa liquidação do

ano até o momento (-48%), muitas das revisões de lucros para baixo

do consenso já foram precificadas”, reforça o BBA, que pretende

atualizar suas projeções em breve.

A Genial Investimentos ressalta que, com a revisão, o guidance

da companhia converge para a sua estimativa. A companhia, contudo,

mantém a projeção de normalização de abertura de 20 lojas em 2026 –

estimativa alvo de ceticismo pela casa, levando em conta a atual

curva de juro do Brasil. “Em nossa projeção, utilizamos como

premissa 15 novas unidades no período, normalizando apenas em

2027”, reforça.

De qualquer forma, a divulgação do guidance é vista como um

catalisador positivo que pode trazer redução na posição vendida nas

ações (atualmente em cerca de 6% do free float) e pavimentar o

caminho para um fluxo comprador ao longo das próximas semanas.

“Infelizmente, dado a volatilidade da curva de juros e cenário

fiscal ainda incerto, sabemos que o risco Brasil ainda é um grande

empecilho para o investidor gringo aumentar exposição em seu

portfólio”, reforça.

Utilizando como premissas um cenário onde o Assaí (i) cresça o

faturamento em cerca de duas vezes o valor da inflação esperada

para 2025 (cenário otimista), (ii) eleve a margem Ebitda para 7,4%

(+10 pontos-base versus a estimativa da Genial para 2024) e (iii)

reduza o capex de 2025 para R$ 1,2 bilhão, topo do guidance

fornecido (o que implicaria em uma redução de R$ 800 milhões versus

a nossa estimativa utilizada na projeção), poderia adicionar em até

R$ 1,00 de upside ao preço-alvo esperado pela Genial para tese. A

casa tem recomendação de compra para o ativo, com preço-alvo de R$

10, o que implica em um potencial de valorização de 41% em relação

ao último pregão.

O JPMorgan, por sua vez, segue neutro com a ação. “No geral,

nenhuma diferença significativa nas expectativas, enquanto a

redução do capex e da expansão confirma as visões de que o foco

está na desalavancagem da empresa em meio a um ambiente desafiador

para o FCF (fluxo de caixa livre) e o balanço em meio ao aumento

das taxas e ao cenário competitivo acirrado. Em suma, não

acreditamos que as notícias sejam uma surpresa para o mercado e não

devem ser um catalisador do preço das ações”, concluem.

Informações Financenews

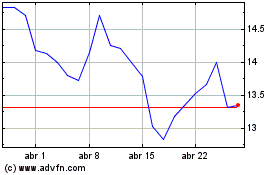

Sendas Distribuidora ON (BOV:ASAI3)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

Sendas Distribuidora ON (BOV:ASAI3)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024