Brava ou Prio? Banco tem a resposta

23 Outubro 2024 - 2:46PM

ADVFN News

Em relatório, o Morgan Stanley destacou as suas preferências em

ações de petroleiras juniores, apontando entre as brasileiras PRIO

como a sua maior aposta entre as brasileiras (também recomenda a

argentina Vista Energy), ante uma maior cautela com Brava Energia e

PetroRecôncavo, pois acredita que a execução será mais relevante do

que os preços do petróleo e a companhia oferece um rendimento de

fluxo de caixa livre superior.

As três petroleiras juniores vêm enfrentando pressão nos últimos

12 meses devido a preocupações com a execução. Em média, as ações

dessas companhias estão em queda de aproximadamente 30% no último

ano, uma queda mais expressiva em relação ao petróleo Brent, que

caiu 20% no mesmo período.

“Embora exista uma ligação natural com os preços do petróleo, o

grupo historicamente negociou principalmente com base nas

perspectivas de crescimento, que incluíam fusões e aquisições no

passado e uma fase intensa de execução de projetos no presente”,

comentam os analistas. “Em diferentes escalas, os três players

brasileiros enfrentaram dificuldades, decepcionando nos últimos

trimestres, o que nos levou a ajustar nossas estimativas de

produção do grupo, alinhando-as com as reservas 1P (provadas, mais

baixas no caso da Brava)”, ressaltam.

O Morgan Stanley atribui a performance negativa da PRIO

(BOV:PRIO3) a desafios recentes de produção nos campos de Frade e

Albacora, além de atrasos na licença ambiental do Wahoo e na

autorização da ANP para a atividade de recuperação de poços.

Com essas questões sendo, em sua maioria, superadas e a

aquisição da participação no campo Peregrino, o Morgan acredita que

a petroleira retomará sua trajetória de crescimento atraente, que,

juntamente com um rendimento de fluxo de caixa livre de 27% no

próximo ano, deve permitir uma execução ampliada do programa atual

de recompra de ações e, potencialmente, o pagamento de um dividendo

extraordinário.

Dessa forma, o Morgan reiterou recomendação de compra para PRIO

e cortou levemente o preço-alvo de R$ 61 para R$ 60, ainda um

potencial de valorização de 44% frente o fechamento da véspera.

Por outro lado, o banco optou por reduzir os preços-alvo da

BRAV3 em 50% e RECV3 em 27%, aguardando uma melhoria na execução

para ter uma visão mais positiva sobre o desempenho das ações.

Embora veja maior potencial de valorização nas ações da Brava

(BOV:BRAV3), problemas sucessivos de execução em seu portfólio

levaram o banco a se torna mais cético com o papel.

Segundo relatório, gatilhos importantes para Brava serão maior

visibilidade sobre a estabilidade da produção em Papa Terra e a

inicial aceleração da produção do FPSO Atlanta.

O Morgan manteve recomendação equivalente à compra (overweight,

exposição acima da média do mercado), mas reduziu preço-alvo de R$

50 para R$ 25 (ainda um upside de 45% frente o último

fechamento).

Para a PetroRecôncavo (BOV:RECV3), o Morgan avalia que a

diversificação do portfólio com movimentos inorgânicos e potenciais

dividendos podem ser catalisadores, mas vê uma relação

risco-recompensa mais estreita.

Embora ambas as ações ofereçam um potencial significativo de

valorização em um cenário otimista, o banco atribui uma

probabilidade muito baixa de que isso ocorra e acredita que os

investidores não considerarão o potencial de surpresas positivas em

sua estrutura de avaliação neste momento.

Os analistas cortaram o preço-alvo de R$ 27,50 para R$ 20,50,

mas ainda assim mantiveram recomendação equivalente à compra e com

potencial de valorização de 21%.

Informações Infomoney

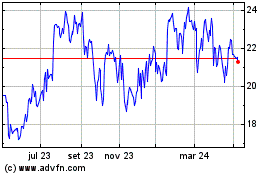

Petroreconcavo ON (BOV:RECV3)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

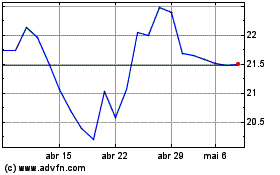

Petroreconcavo ON (BOV:RECV3)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024