Qual é a expectativa dos analistas para os balanços do setor de shoppings no 3T24?

24 Outubro 2024 - 11:20AM

ADVFN News

Trimestre sem grandes emoções mas com boas notícias, apesar de

cenário macroeconômico mais desafiador. Essa é a expectativa de

analistas para os balanços do setor de shoppings do terceiro

trimestre de 2024. As divulgações começam na quinta-feira (25), com

a apresentação do resultado da Multiplan após o fechamento do

mercado.

A projeção do Research da XP para o 3T24 do setor é de vendas

sólidas para lojistas, em especial pelo forte desempenho em julho,

expansão gradual da taxa de ocupação e crescimento moderado de

receita de aluguel. O avanço moderado nessa frente seria, no

entanto, compensado por receitas robustas de estacionamento.

O destaque do setor, na visão da corretora, será o Iguatemi

(BOV:IGTI11), que deve combinar custos mais baixos dos shoppings

com crescimento nas vendas de lojistas e expansão de ocupação. O

BTG Pactual também estima que Iguatemi será o grande vencedor da

temporada, em especial pelo avanço das vendas nas mesmas lojas

(SSS, na sigla em inglês).

Multiplan – 24 de outubro

Para Multiplan (BOV:MULT3), a expectativa é de crescimento de

vendas em dígito alto, na visão da XP. A taxa de ocupação deve

também apresentar aumento e ficar em 96,4% (com alta de 40

pontos-base na comparação trimestral). A receita de aluguel deve

ser ajudada pelo recente aumento do Índice Geral de Preços

(IGP-DI), que indexa essa natureza de receita.

Ainda assim, a XP estima que dificilmente o crescimento

(projetado em +2% trimestre/trimestre) será muito maior que o visto

no ano anterior. O maior avanço esperado é para receitas de

estacionamento, que devem subir 8% em relação ao mesmo período do

ano passado. No caso específico da Multiplan, descontos nas tarifas

de estacionamento com o aplicativo Multi impactaram os números no

2T24.

O Bank of America (BofA) destaca a possibilidade de crescimento

do FFO (Funds From Operations, ou fluxo de caixa operacional), que

corresponde aos fundos vindo de operações, beneficiado por isenções

fiscais de R$ 115 milhões. Em números, o banco estima receita

líquida com crescimento de 4% na comparação trimestral e

estabilidade em relação ao 2T24. O lucro antes de juros, impostos,

depreciações e amortizações (Ebitda, na sigla em inglês) deve

crescer 4% trimestre a trimestre e 5% ano a ano. O nome é

classificado com compra pelo BofA.

Iguatemi – 5 de novembro

O nome preferido do Research da XP deve apresentar alta de dois

dígitos nas vendas de lojistas, sustentadas por números de julho. O

calendário visto como favorável pela XP também deve ajudar a

impulsionar o desempenho de agosto.

A expectativa é de ocupação em 96%, em especial considerando a

quantidade de contratos de locação assinados nos último trimestre.

Mesmo com casa cheia, a receita de aluguel não deve ter apresentado

impactado significativo quando considerado o aumento do IGP-M (um

dos principais indexadores no setor).

A análise destaca, ainda, potencial crescimento na margem Ebitda

causado por melhores custos de shoppings center (pelo combo maior

ocupação + baixos níveis de inadimplência) e mais taxas de cessão

de direitos na comparação trimestral. A menor vacância, para o

BofA, é a responsável pelo maior crescimento da receita total de

Iguatemi.

Allos – 13 de novembro

Nome preferido do BofA, a Allos (BOV:ALOS3) deve apresentar

crescimento de lucro líquido, mesmo que a receita total ainda venha

mais baixa. Acompanhando a tendência do setor de crescimento das

vendas mais em dígitos altos, a companhia teve avanço de 7 a 8% na

frente. A expectativa é de que as vendas fortes de agosto possam

garantir o crescimento no trimestre.

A XP espera crescimento modesto da ocupação para 96,4%, que

configura alta de 10 pontos percentuais na comparação trimestral.

Já a receita de estacionamento deve vir forte, com crescimento de

13% na comparação anual. O FFO deve ser positivamente impactando

por menos despesas financeiras, em comparação com o observado no

3T23.

Informações Infomoney

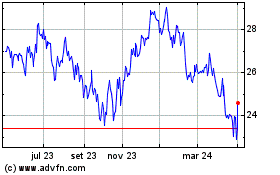

MULTIPLAN ON (BOV:MULT3)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

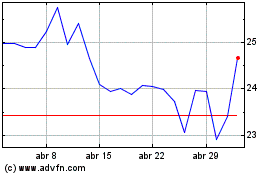

MULTIPLAN ON (BOV:MULT3)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024