A produção de petróleo da Petrobras no Brasil caiu 8,2% entre

julho e setembro ante igual período do ano passado, em meio a

paradas para manutenção e declínio em campos maduros, informou a

companhia.

A Petrobras (BOV:PETR3) (BOV:PETR4) produziu média de 2,13

milhões de barris de petróleo por dia (bpd) no país no terceiro

trimestre, versus 2,32 milhões de bpd nos mesmos três meses de

2023, mostrou a empresa em seu relatório de produção e vendas.

O resultado trimestral ocorreu apesar da Petrobras ter alcançado

no período o topo da produção na plataforma do tipo FPSO Sepetiba,

no campo de Mero, e ter colocando em operação dois novos poços na

Bacia de Santos, um no FPSO Almirante Barroso (campo de Búzios), e

um poço complementar no FPSO Maricá (campo de Tupi).

Também entraram em operação cinco poços injetores, na Bacia de

Santos, ressaltou a empresa.

Entretanto, tais resultados no pré-sal foram compensados pelo

maior volume de paradas, disse a petroleira sem detalhar.

Para este ano, a companhia prevê a entrada em operação de pelo

menos duas plataformas, sendo que o navio do tipo FPSO Maria

Quitéria já começou a produzir em outubro no campo de Jubarte, no

pré-sal da Bacia de Campos, no Espírito Santo. A unidade estava

anteriormente prevista para iniciar a produção em 2025.

“Concretizar a antecipação do 1º óleo do FPSO Maria Quitéria é o

resultado do nosso esforço diário de buscar oportunidades de

acelerar os projetos e superar desafios”, disse a diretora de

Engenharia, Tecnologia e Inovação da Petrobras, Renata Baruzzi, no

relatório.

A Petrobras também informou que está em fase final de preparação

para a entrada em operação da plataforma FPSO Marechal Duque de

Caxias, que irá produzir no campo de Mero, no pré-sal da Bacia de

Santos.

Além disso, a petroleira poderá antecipar também para este ano a

entrada em operação do navio-plataforma Almirante Tamandaré, no

campo de Búzios, no pré-sal da Bacia de Santos, conforme informado

anteriormente pela presidente da companhia, Magda Chambriard.

Na comparação com o segundo trimestre, houve uma queda de 1,3%

na produção de petróleo da Petrobras no Brasil.

As exportações de petróleo da Petrobras somaram 598 mil bpd no

terceiro trimestre, queda de 0,2% ante o mesmo período do ano

passado e recuo de 8,1% na comparação com o segundo trimestre.

Considerando a produção total de óleo e gás no Brasil e no

exterior, a Petrobras bombeou uma média diária de 2,69 milhões de

barris de óleo equivalente (boed) entre julho e setembro, queda de

6,5% ante o mesmo período de 2023 e recuo de 0,4% ante o segundo

trimestre deste ano.

A companhia reiterou que espera completar 2024 com produção

dentro do intervalo projetado no Plano Estratégico 2024-28+, de 2,8

milhões de barris de óleo equivalente por dia de produção total,

com uma variação de 4% para mais ou para menos.

Como operadora, a companhia produziu 3,87 milhões de barris de

óleo equivalente no terceiro trimestre, queda de 2,8% ante igual

período do ano passado e alta de 3,5% na comparação com o trimestre

anterior, considerando o volume total produzido pelos campos

operados pela empresa, incluindo parcelas que pertencem a eventuais

parceiros nos ativos.

A Petrobras também informou que suas vendas totais de petróleo,

gás e derivados caíram 3,2% no terceiro trimestre ante o mesmo

período do ano passado, para 2,97 milhões de barris por dia, com

vendas domésticas respondendo por 2,14 milhões de barris por

dia.

O fator de utilização total (FUT) do parque de refino da

Petrobras atingiu 95% no terceiro trimestre, ante 96% no mesmo

período de 2023 e 91% no trimestre anterior.

A produção de derivados do petróleo da Petrobras somou média de

1,82 milhão de bpd no terceiro trimestre, queda de 0,6% ante o

mesmo período de 2023 e alta de 4,2% em relação ao segundo

trimestre.

As importações de diesel no terceiro trimestre somaram 81 mil

bpd, alta de 76,1% ante o mesmo período do ano passado e avanço de

118,9% na comparação com o segundo trimestre.

Você é trader? Aumente seus lucros no mercado

financeiro!

(BOV:PETR4) tem:

📈 1ª Resistência: 36,49

📉 1° Suporte: 34,6

💲 Cotação no momento: Petrobras -0,17%, negociada a

R$ 36,02

Pronto para levar suas operações ao próximo nível?

Seja você um iniciante ou um trader experiente,

descubra estratégias comprovadas que podem

potencializar seus ganhos.

Aproveite agora: acesse ferramentas avançadas, análises

de especialistas e sinais exclusivos para melhorar suas decisões no

mercado. Um ano atrás, Petrobras valia 37,74 reais e teve um

rendimento de 1,26% nos últimos 12 meses. Confira o histórico da PETR4

Não perca mais oportunidades! Clique aqui e

transforme seus resultados em reais!

VISÃO DO MERCADO

Sobre os números divulgados na véspera, a XP ressalta que a

principal conclusão foi a produção de petróleo sequencialmente

ligeiramente menor, com queda de 1,3% ante o 2T24 e 8,2% na base

anual, para 2,13 milhões de barris de petróleo por dia (bpd),

embora isso tenha sido antecipado nos dados da ANP (Agência

Nacional de Petróleo, Gás e Biocombustíveis) até certo ponto.

A queda na produção é explicada, em grande parte, por paradas de

manutenção e intervenções não planejadas nos ativos do pós-sal, nos

quais a produção caiu mais (-10,1% trimestre a trimestre). A

produção de produtos refinados (+4,2% ante o 2T24, -0,6% ante o

3T23) e as vendas (+4,2% na base trimestral, -2,8% anualmente)

foram, em geral, maiores, algo esperado pela sazonalidade do

3T.

As vendas, por sua vez, foram cerca de 190 mil barris por dia

(kbpd) maiores do que a produção. A redução de estoques poderia

proporcionar um aumento significativo nos resultados do 3T24 (até

cerca de US$ 700 milhões não incluído nas estimativas da XP),

embora alerte que essas vendas adicionais geralmente vêm com uma

margem menor do que a produzida a partir da produção própria da

Petrobras.

Na visão do Morgan Stanley, com os dados da ANP disponíveis até

setembro, o declínio da produção de 1,3% trimestralmente não trouxe

surpresa, enquanto novas plataformas entrando em operação devem

gerar uma recuperação na produção em cerca de 10% no 4T24. O Itaú

BBA, por sua vez, ressalta que o aumento da demanda impulsionou a

utilização da refinaria e as importações de diesel, mas reduziu as

exportações de petróleo e aumentou as exportações de óleo

combustível.

De olho nos resultados e dividendos

Com a divulgação do relatório de produção e revisão das

premissas para o petróleo, analistas de mercado revisaram suas

projeções para as ações da companhia.

A XP elevou os preços-alvo de PETR3 e PETR4 de R$ 45,10 para R$

46 por ação, enquanto reduziu para os ADRs (recibo de ações

negociados na Bolsa de Nova York) PBR (equivalentes aos ONs) e

PBR/A (equivalentes aos PNs) de US$ 19 para 17, assumindo o

petróleo brent a US$ 70 o barril (bbl).

“A Petrobras continua sendo uma de nossas principais opções, com

dividendos ordinários atraentes e rendimentos de FCFE [Free Cash

Flow to Equity, parâmetro que representa o fluxo de caixa

disponível para os acionistas de uma empresa] de cerca de 10% e

cerca de 12,5% em 2025.

O Morgan Stanley também reduziu o preço-alvo dos ADRs, de US$ 20

para US$ 19 por ADR PBR, mas manteve recomendação equivalente à

compra (overweight, exposição acima da média do mercado) para os

ativos.

Para os resultados financeiros do 3T24, a XP espera que o lucro

antes de juros, impostos, depreciações e amortizações (Ebitda, na

sigla em inglês) ajustado do 3T24 seja de US$ 11,1 bilhões, uma

queda de 7% em relação ao trimestre anterior, devido a (i) menor

preço médio do petróleo Brent de cerca de US$ 80/o barril (-6,1% em

relação ao trimestre anterior); e (ii) produção de petróleo

marginalmente menor (-1,3% em relação ao trimestre anterior),

proveniente de uma base de comparação já fraca no 2T24. O menor

Ebitda flui para o resultado final, mas a estimativa de lucro

líquido de US$ 4,2 bilhões aumenta substancialmente de forma

sequencial devido a uma grande provisão para liquidação de impostos

e depreciação do real no 2T24.

O Itaú BBA antecipa resultados moderados principalmente devido

aos preços mais fracos do petróleo, com foco na execução de capex e

dividendos.

A estimativa é de um Ebitda de US$ 11,6 bilhões e gastos de

capex de US$ 3,4 bilhões para o trimestre, levando a um dividendo

ordinário de US$ 2,5 bilhões (rendimento de 3,0%).

Para um potencial anúncio de dividendo extraordinário, o BBA

leva em conta uma avaliação com o limite atual da dívida bruta e o

nível de caixa ideal, com estimativa de caso base de US$ 2,6

bilhões (rendimento adicional de 3,1%), resultando em um possível

rendimento total de dividendos de 6,1%.

“No entanto, levando em conta vários cenários de preços do

petróleo para o próximo ano e diferentes níveis de caixa ideais,

isso pode influenciar a avaliação prospectiva e expandir o

intervalo para dividendos extraordinários”, avalia. A recomendação

do BBA para as ações é equivalente à compra, com preço-alvo de R$

48 para PETR4 e de US$ 17,50 para os ativos PBR/A.

Com base na política de dividendos da Petrobras, a XP espera

dividendos ordinários de cerca de US$ 2,6 bilhões (yield trimestral

de 2,8%). No entanto, acredita que o yield de dividendos para o

trimestre poderia ser substancialmente maior se a Petrobras

anunciar dividendos extraordinários. “Embora a empresa não tenha

obrigação de fazer tal distribuição, acreditamos que o estágio

avançado de planejamento para o próximo plano de negócios permite

que a Petrobras tenha maior visibilidade sobre as necessidades

futuras de caixa. Em nossa opinião, a distribuição adicional

poderia chegar a até US$ 4 bilhões (yield adicional de 4,6%),

embora a empresa possa optar por ser mais conservadora e reter mais

dinheiro em caixa”, avalia.

O Morgan Stanley tem a previsão de dividendos de R$ 1,06 por

ação (US$ 0,38 por ADR), um rendimento de 2,7% e espera que

dividendos extraordinários sejam anunciados com a atualização do

plano de negócios no final de novembro.

O banco destaca que o case de investimento na estatal continua

centrado na remuneração dos acionistas, que – para o bem ou para o

mal – está diretamente ligada à alocação de capital. “Em nossa

opinião, os fluxos de caixa da Petrobras são muito resilientes e

nos dão confiança para acreditar em um potencial de distribuir US$

7,0 bilhões em dividendos extraordinários, com pagamentos divididos

igualmente no 4T24 e 4T25. Em nosso caso base, isso dá suporte a um

rendimento de dividendos atraente de 20,1% e 15,6% para 2024 e

2025, respectivamente”, avalia.

Informações Infomoney

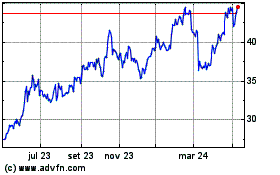

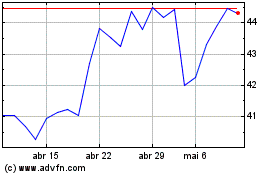

PETROBRAS ON (BOV:PETR3)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

PETROBRAS ON (BOV:PETR3)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024