A Cogna apresentou R$ 32,8 milhões de lucro líquido ajustado no

3T24, revertendo prejuízo no terceiro trimestre de 2023. Sem

ajustes, a companhia teve prejuízo líquido de R$ 29,1 milhões no

terceiro trimestre, bem menor do que a perda apurada um ano antes,

de R$ 102,6 milhões.

A receita líquida apresentou crescimento de 0,9%, em R$ 1,281

bilhão ante o 2T23.

O lucro antes de juros, impostos, depreciações e amortizações

(Ebitda, na sigla em inglês) recorrente cresceu 25,9%, para R$

384,9 milhões. A margem Ebitda recorrente, por sua vez, alcançou a

marca de 30%, com crescimento de 6,0 pontos percentuais (p.p.)

“Foi mais um trimestre muito bom. Acho que sobre o aspecto

financeiro de alavancagem, dívida, foi um trimestre excelente”,

comenta o CEO da Cogna, Roberto Valério, em entrevista exclusiva ao

InfoMoney.

Um dos destaques do balanço foi a Geração de Caixa Operacional

após Capex (GCO), de R$ 400,1 milhões no 3T24, um aumento de 57,0%

em comparação ao 3T23. A administração comenta que o número é

resultado da estratégia bem executada de Kroton com melhor

conversão de caixa e restituição de créditos tributários pela

Receita Federal, que no 3T24 foi no valor de R$115,9 milhões.

“Não tem uma bala de prata, acho que são várias ações que estão

empurrando a gente para essa geração de caixa melhor”, afirma

Valério.

A dívida líquida reduziu R$ 257,5 milhões ou 7,8% em relação ao

3T23, passando de R$ 3,5 bilhões para R$ 3,05 bilhões, resultado

positivo principalmente pela geração de caixa da companhia no

período

Em relação à alavancagem, como o esperado na divulgação do

balanço anterior, houve redução do patamar. A alavancagem da

companhia reduziu de 1,88 vez no 3T23 para 1,58 vez no 3T24, seu

menor nível de alavancagem em 22 trimestres, desde o 4T18.

lavancagem caiu de al, de acordo com a Cogna. “Nossa expectativa é

que o segundo semestre seja de maior geração de caixa e, portanto,

redução mais forte na alavancagem”, comenta.

Kroton como destaque

Dentre as frentes da companhia, o destaque positivo mais uma vez

foi a Kroton, divisão de ensino universitário. De acordo com o CEO,

o crescimento pode ser explicado por aumento de base de alunos em

12% aliado ao crescimento de receita por melhor qualidade da base

de alunos. Essa qualidade também é medida pelo engajamento maior e

ambos permitem que haja repasse de tickets acima da inflação,

segundo o executivo.

“Então, quando a gente faz reajustes anuais, a gente tem feito

acima da inflação e nem por isso a evasão está aumentando. Ao

contrário, nossa taxa de rematrícula nesse último semestre melhorou

três pontos percentuais comparado com o ano passado”, afirma

Valério.

Dentre as linhas da frente, as despesas com marketing

apresentaram ligeiro aumento. No entanto, o executivo pondera que o

investimento maior na iniciativa fez com que as matrículas e

rematrículas fossem antecipadas. Para o quarto trimestre, no

entanto, a expectativa é que a linha de marketing apresente

queda.

“Basicamente, não estamos crescendo tanto o volume, mas tem mais

aluno pagando mais. Mais alunos de cursos caros”, explica. Isso

garante também que o crescimento seja maior em cursos presenciais,

que tem dinâmica de relação entre preenchimento de vagas no

primeiro semestre ligada ao potencial de novos alunos no segundo

semestre, pela composição de turmas.

“Estamos otimistas para o 4º trimestre, porque as matrículas e

rematrículas já estão feitas, a gente continua trabalhando na

eficiência, então devem ser margens positivas também, além de

crescimento de receita positiva”, aposta o executivo.

Para a Vasta, focada em ensino escolar e soluções de conteúdo, o

crescimento é observado a partir do ciclo comercial (que se inicia

no quarto trimestre do ano anterior, dada a natureza do negócio).

Assim, o segundo trimestre de 2024 corresponde ao terceiro

trimestre do ciclo comercial de 2024 para a Vasta.

O segundo e terceiro trimestre, nesse caso, são considerados

“sem maiores eventos”, explica o executivo. No entanto, houve

crescimento de 6,5% na receita e ainda maior avanço no Ebitda, em

14%. Na comparação anual, a queda nos números é explicada pela

ausência de contrato, realizado no ano passado, de R$ 40 milhões

com o Governo de São Paulo. Há expectativas de retomada de

contratos após eleição.

“As ações de redesenho de processos, reestruturação de sistemas,

automatização de processos estão gerando bastante rentabilidade

para a gente”, afirma.

Na base de negócios Saber, os volumes de Ebitda e margem Ebitda

foram mantidos, ainda que o momento não seja mais favorável para a

frente. Pelo ciclo do principal programa da frente, o Programa

Nacional de Livro Didático (PNLD), 2024 é considerado ano de

recompra. Assim, a expectativa é que haja queda nos números. Ainda

assim, Valério destaca ganhos de rentabilidade.

O executivo pondera que há expectativa de correção de distorção

do trimestre a partir da sazonalidade.

“Para o 4T24 a gente espera mais uma redução de dívida líquida e

mais uma redução de alavancagem. Para o ano que vem, a gente não

terminou o orçamento ainda, mas obviamente acreditamos que a

empresa vai continuar crescendo pelos mesmos razões estruturantes

que a gente tem”, afirma.

Os resultados da Cogna (BOV:COGN3)

referentes às suas operações do terceiro trimestre de 2024 foram

divulgados no dia 07/11/2024.

* Com informações da ADVFN, RI das empresas, Valor, Infomoney,

Estadão

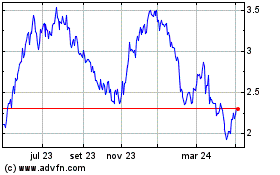

COGNA ON (BOV:COGN3)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

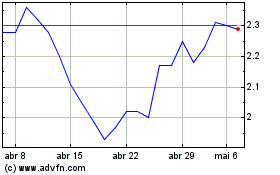

COGNA ON (BOV:COGN3)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024