Quando a economia desacelera, a resposta clássica para as empresas de consumo é reduzir: contratações lentas, talvez demitir trabalhadores, reduzir o marketing ou até diminuir o ritmo de investimento em tecnologia, adiando projetos até que os negócios voltem a funcionar.

Mas não é isso que o conturbado setor varejista dos Estados Unidos está fazendo este ano.

Com o S&P Retail Index caindo quase 30% este ano, a maior parte do setor está aumentando o investimento em gastos de capital em dois dígitos, incluindo os líderes do setor Walmart e Amazon. Entre os de primeira linha, apenas a empresa de roupas Gap e a rede de melhorias domésticas Lowe’s estão reduzindo significativamente. Na varejista de eletrônicos Best Buy, os lucros do primeiro semestre caíram mais da metade – mas o investimento aumentou 37%.

“Definitivamente, há preocupação e conscientização sobre os custos, mas há uma priorização acontecendo”, disse Thomas O’Connor, vice-presidente de pesquisa de varejo da cadeia de suprimentos da consultoria Gartner. “Uma lição foi tirada das consequências da crise financeira”, disse O’Connor.

Essa lição? Os investimentos feitos por líderes de grandes gastos, como Walmart, Amazon e Home Depot, provavelmente resultarão na retirada de clientes de rivais mais fracos no próximo ano, quando o fluxo de caixa discricionário do consumidor deverá se recuperar de uma seca de um ano de 2022 e reviver as compras após gastar em bens realmente encolheu no início deste ano.

Após a crise de 2007-2009, 60 empresas classificadas pelo Gartner como “empresas de crescimento eficiente” que investiram durante a crise viram os lucros dobrarem entre 2009 e 2015, enquanto os lucros de outras empresas pouco mudaram, de acordo com um relatório de 2019 sobre 1.200 empresas americanas e europeias.

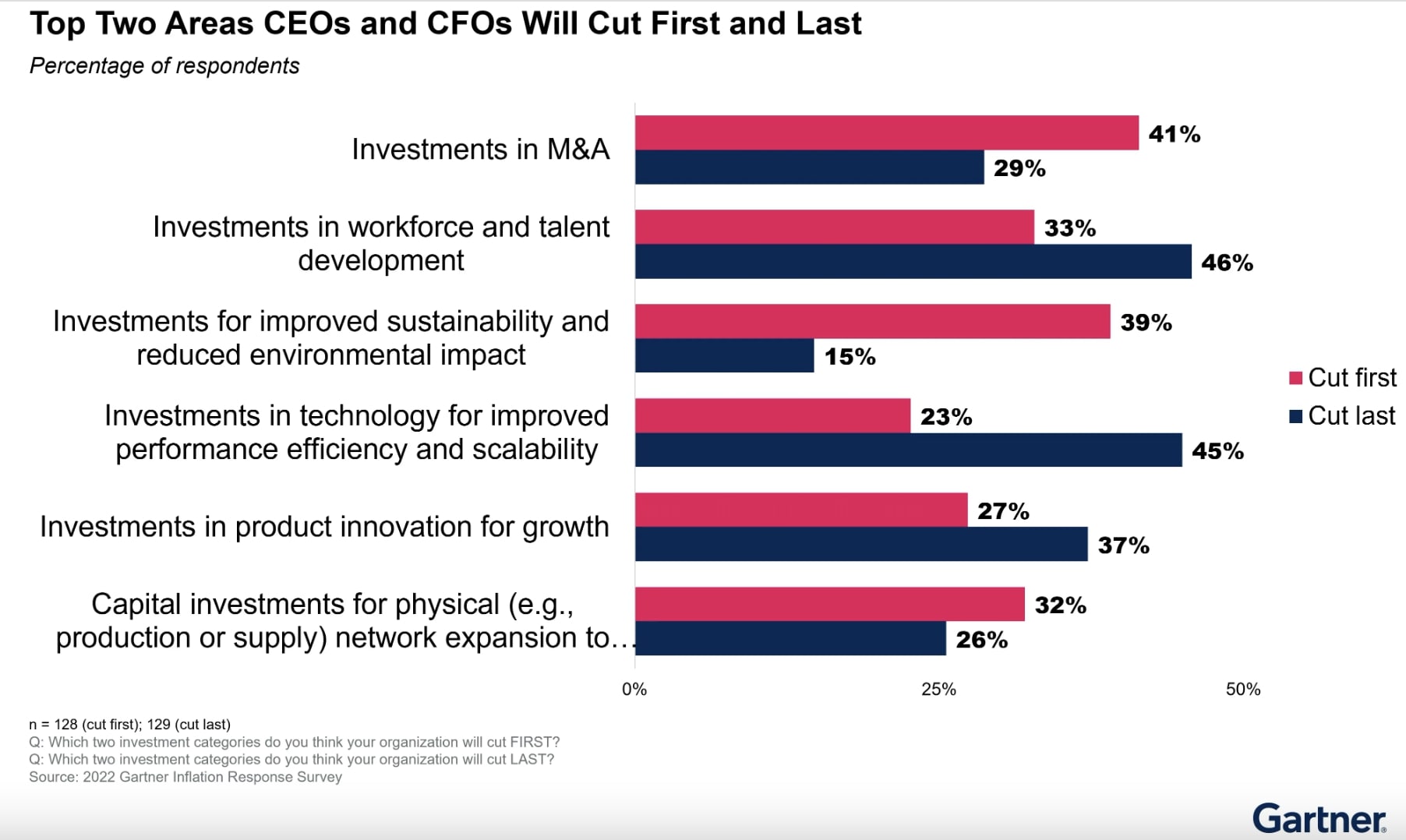

As empresas levaram esses dados a sério, com uma recente pesquisa do Gartner com executivos de finanças em todos os setores mostrando que os investimentos em tecnologia e desenvolvimento da força de trabalho são as últimas despesas que as empresas planejam cortar enquanto a economia luta para impedir que a inflação recente cause uma nova recessão. Orçamentos para fusões, planos de sustentabilidade ambiental e até inovação de produtos estão ficando em segundo plano, mostram os dados do Gartner.

Hoje, alguns varejistas estão melhorando a forma como as cadeias de suprimentos funcionam entre as lojas e seus fornecedores. Esse é o foco da Home Depot, por exemplo. Outros, como o Walmart (BOV:WALM34), estão tentando melhorar as operações nas lojas para que as prateleiras sejam reabastecidas mais rapidamente e menos vendas sejam perdidas.

A tendência de mais investimentos vem crescendo há uma década, mas foi catalisada pela pandemia de Covid, disse Michael Mandel, economista do Progressive Policy Institute.

“Mesmo antes da pandemia, os varejistas estavam mudando de investimentos em estruturas para investimentos ativos em equipamentos, tecnologia e software”, disse Mandel. ”[Entre 2010 e 2020], o investimento em software no setor de varejo aumentou 123%, comparado a um ganho de 16% na fabricação.”

No Walmart, o dinheiro está sendo investido em iniciativas como o VizPick, um sistema de realidade aumentada ligado a telefones celulares de funcionários que permite que os funcionários reabasteçam as prateleiras mais rapidamente. A empresa aumentou os gastos de capital em 50%, para US$ 7,5 bilhões no primeiro semestre de seu ano fiscal, que termina em janeiro. Espera-se que seu orçamento de gastos de capital este ano aumente 26 por cento, para US$ 16,5 bilhões, disse o analista da CFRA Research, Arun Sundaram.

“A pandemia obviamente mudou todo o ambiente de varejo”, disse Sundaram, forçando o Walmart e outros a serem eficientes em seus back office e adotarem ainda mais os canais online e as opções de retirada na loja. “Isso fez com que o Walmart e todos os outros varejistas melhorassem suas cadeias de suprimentos. Você vê mais automação, menos coleta manual [em armazéns] e mais robôs.”

Na semana passada, a Amazon anunciou sua mais recente aquisição de robótica de armazém, a empresa belga Cloostermans, que oferece tecnologia para ajudar a mover e empilhar paletes e mercadorias pesadas, além de embalar produtos para entrega.

A campanha da Home Depot (HOME34) para renovar sua cadeia de suprimentos está em andamento há vários anos, disse O’Connor. Seu esforço na cadeia de suprimentos está realmente prejudicando os lucros por enquanto, de acordo com as divulgações financeiras da empresa, mas é fundamental tanto para a eficiência operacional quanto para um objetivo estratégico fundamental – criar laços mais profundos com empreiteiros profissionais, que gastam muito mais do que os do-it-yourselfers que têm sido o ganha pão da Home Depot.

“Para atender nossos profissionais, trata-se realmente de remover o atrito por meio de uma infinidade de ofertas e recursos aprimorados de produtos”, disse o vice-presidente executivo Hector Padilla a analistas na teleconferência do segundo trimestre da Home Depot. “Esses novos ativos da cadeia de suprimentos nos permitem fazer isso em um nível diferente.”

A loja do futuro para marcas de varejo envelhecidas

Alguns varejistas de linha ampla estão mais focados em renovar uma marca de loja envelhecida. Na Kohl’s (BOV:K1SS34), o destaque do orçamento de gastos de capital deste ano é uma expansão do relacionamento da empresa com a Sephora, que está adicionando mini-lojas dentro de 400 lojas Kohl’s este ano. A parceria ajuda o varejista de médio porte a adicionar um elemento de elegância à sua imagem de outra forma enfadonha, o que contribuiu para seu crescimento de vendas relativamente fraco no primeiro semestre do ano, disse Landon Luxembourg, especialista em varejo da consultoria Third Bridge. O investimento do primeiro semestre mais que dobrou este ano na Kohl’s.

Cerca de US$ 220 milhões do aumento nos gastos de Kohl foram relacionados ao investimento em estoque de beleza para apoiar as 400 lojas da Sephora que serão abertas em 2022, segundo a diretora financeira Jill Timm. “Vamos continuar isso no próximo ano. …Estamos ansiosos para trabalhar com a Sephora nessa solução para todas as nossas lojas”, disse ela a analistas na mais recente teleconferência de resultados da empresa em meados de agosto.

A Target (BOV:TGTB34) está gastando US$ 5 bilhões este ano ao adicionar 30 lojas e atualizar outras 200, elevando sua contagem de lojas renovadas desde 2017 para mais da metade da rede. Também está expandindo sua própria parceria de beleza revelada pela primeira vez em 2020, com a Ulta Beauty (BOV:U1LT34), adicionando 200 centros Ulta nas lojas, a caminho de 800.

E o maior gastador de todos é a Amazon.com (BOV:AMZO34), que teve mais de US$ 60 bilhões em gastos de capital em 2021. Embora os números de gastos de capital relatados pela Amazon incluam sua divisão de computação em nuvem, ela gastou quase US$ 31 bilhões em propriedades e equipamentos no primeiro semestre do ano – acima de um recorde que já era recorde em 2021 – mesmo que o investimento tenha tornado o fluxo de caixa livre da empresa negativo.

Isso é suficiente para fazer até a Amazon pisar no freio um pouco, com o diretor financeiro Brian Olsavsky dizendo aos investidores que a Amazon está transferindo mais de seus dólares de investimento para a divisão de computação em nuvem. Este ano, estima-se que cerca de 40% dos gastos apoiarão armazéns e capacidade de transporte, abaixo dos 55% combinados do ano passado. A empresa também planeja gastar menos em lojas em todo o mundo – “para melhor alinhar com a demanda do cliente”, disse Olsavksy a analistas após seus ganhos mais recentes – já um item de orçamento muito menor em termos percentuais.

Na Gap (BOV:GPSI34)- que viu suas ações caírem quase 50% este ano – os executivos defenderam seus cortes nos gastos de capital, dizendo que precisam defender os lucros este ano e esperam se recuperar em 2023.

“Também acreditamos que há uma oportunidade de desacelerar de forma mais significativa o ritmo de nossos investimentos em tecnologia e plataforma digital para otimizar melhor nossos lucros operacionais”, disse a diretora financeira Katrina O’Connell a analistas após seus ganhos mais recentes.

E a Lowe’s (BOV:LOWC34) desviou a pergunta de um analista sobre cortes de gastos, dizendo que poderia continuar a tirar participação de mercado de concorrentes menores. A Lowe’s teve o melhor desempenho no mercado de ações em comparação com a Home Depot nos últimos períodos de um ano e acumulado do ano, embora ambos tenham visto quedas consideráveis em 2022.

“A melhoria da casa é um mercado de US$ 900 bilhões”, disse o CEO da Lowe, Marvin Ellison, sem mencionar a Home Depot. “E acho que é fácil focar apenas nos dois maiores players e determinar o ganho geral de participação de mercado apenas com base nisso, mas este é um mercado realmente fragmentado.”

Com informações de CNBC

QUER SABER COMO GANHAR MAIS?

A ADVFN oferece algumas ferramentas bem bacanas que vão te ajudar a ser um trader de sucesso

- Monitor - Lista personalizável de cotações de bolsas de valores de vários paíeses.

- Portfólio - Acompanhe seus investimentos, simule negociações e teste estratégias.

- News Scanner - Alertas de notícias com palavras-chave do seu interesse.

- Agenda Econômica - Eventos que impactam o mercado, em um só lugar.

Recursos principais

Recursos principais