Qual o impacto que a mudança no sistema tributário pode trazer para o setor de varejo?

07 Fevereiro 2024 - 2:33PM

ADVFN News

A equipe de analistas da XP Investimentos, encabeçada por

Danniela Eiger, mudou suas projeções para as varejistas em 2024

tentando mensurar, entre outras coisas, o impacto que a mudança no

sistema tributário, com a aprovação da medida provisória (MP) 1.185

– e que foi convertida em janeiro na Lei das Subvenções de

14.789/2023 – terá nas empresas sobre sua cobertura. Apesar de a

visão geral ser de que o novo regime irá reduzir os benefícios de

ICMS, algumas companhias, para a equipe de análise, estão fazendo

seu dever de casa – caso da C&A (BOV:CEAB3), que teve sua

recomendação elevada de neutra para compra.

A MP em questão impôs um novo regime tributário que extingue a

distinção entre os benefícios do ICMS (créditos presumidos,

impostos diferidos / reduzidos e isenção), introduzindo um

mecanismo de crédito fiscal que limita significativamente os

benefícios das empresas no que diz respeito ao imposto de

renda.

Desde o primeiro dia de 2024, as subvenções destinadas a

investimentos deixaram de ser excluídas das bases de cálculo do

IRPJ (Imposto sobre a Renda da Pessoa Jurídica) e da CSLL

(Contribuição Social sobre o Lucro Líquido), além de passarem a ser

tributadas pelo PIS e COFINS. Antes dessa medida, tais subvenções

não eram consideradas na base de cálculo desses tributos, o que

representava um incentivo fiscal para as empresas investirem.

“Estamos adotando uma abordagem homogênea para o setor, na qual

assumimos que as empresas serão capazes de habilitar 100% de seu

Capex [gasto de capital, com investimentos] a partir de 2024, com o

uso de crédito limitado à sua taxa de depreciação”, diz a

corretora.

Na visão da casa, ainda é “muito difícil calcular as estimativas

dos impactos”, já que cada empresa terá sua própria estratégia

judicial para lidar com as implicações, diferentes mecanismos

internos e taxas diferentes de benefícios, mas destacou os

possíveis impactos para as projeções das companhias, em quadro a

seguir.

“Como resultado, nosso caso base para a taxa efetiva de imposto

das empresas agora está aproximadamente entre um caso pessimista,

excluindo 100% dos benefícios, e um otimista, excluindo 50% dos

benefícios”, fala a equipe.

A equipe também pontua que, fora esse tema, outros fatores como

a cobrança retroativa do Difal (diferença de impostos entre

estados), a discussão sobre a isenção da folha de pagamento e

limitações no crédito tributário também podem impactar as

companhias ao longo do ano.

De olho nisso, o lucro líquido total das varejistas com

cobertura da casa foi reduzido em 3%, principalmente por conta da

suposição em relação ao uso de créditos de ICMS no imposto de

renda.

“Olhando para o nível de Ebitda [Lucro antes de juros, impostos,

depreciação e amortização], há tendências mistas com algumas

melhorias em relação às nossas estimativas anteriores,

principalmente devido a iniciativas internas das companhias para

melhorar a eficiência, enquanto outras estão sendo reduzidas ainda

mais devido a um ambiente de demanda ainda desafiador”,

ponderam.

É por conta do diferencial operacional que a corretora,

inclusive, alterou a sua recomendação para a C&A.

“Permanecemos mais cautelosos em relação à recuperação da

demanda em 2024, especialmente no primeiro semestre, e, assim,

continuamos a favorecer nomes mais defensivos com sólidas

perspectivas de crescimento, nomeadamente Vivara (BOV:VIVA3), Assaí

(BOV:ASAI3) e Grupo Mateus (BOV:GMAT3). No entanto, também gostamos

de histórias de ‘autoajuda’, com iniciativas internas como o

principal motor para desbloquear valor à frente, e, assim, elevamos

a C&A”, dizem, mencionando fatores como o push & pull,

C&A Pay e ambiente competitivo racional.

Informações Infomoney

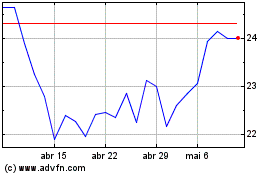

VIVARA ON (BOV:VIVA3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

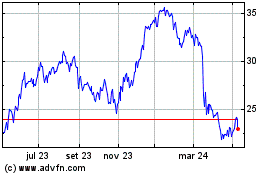

VIVARA ON (BOV:VIVA3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024