A Usiminas reportou lucro líquido de R$ 35,6 milhões no primeiro

trimestre de 2024, com queda de 93% em relação ao apresentado no

mesmo período de 2023, informou a siderúrgica.

A companhia, que afirma, assim como todo o setor produtor de aço

brasileiro, estar sendo pressionada por altas importações de aço da

China pelo Brasil, teve um resultado operacional medido pelo lucro

antes de juros, impostos, depreciações e amortizações (Ebitda, na

sigla em inglês) ajustado de R$ 416 milhões de janeiro ao final de

março, queda de 47% na comparação o primeiro trimestre de 2023.

Analistas, em média, esperavam que a Usiminas divulgasse lucro

líquido de R$ 128 milhões de reais e Ebitda de R$ 387 milhões para

o período, segundo dados da LSEG.

A margem Ebitda (Ebitda sobre receita líquida) ajustada foi de

7% no 1T24, com queda de 4 pontos percentuais (p.p.) em relação ao

mesmo trimestre de 2023.

A receita líquida no 1T24 alcançou R$ 6,2 bilhões, com queda de

14% em relação ao 1T23 e 8% na comparação trimestral.

O lucro bruto atingiu a cifra de R$ 398 milhões no primeiro

trimestre de 2024, um recuo de 55% na comparação com igual etapa de

2023. A margem bruta foi de 6,4% no 1T24, baixa de 5,8 p.p. frente

a margem do 1T23.

O resultado financeiro líquido foi negativo em R$ 156 milhões no

primeiro trimestre de 2024.

“Esse resultado foi reflexo de perdas cambiais líquidas de R$ 98

milhões registradas no trimestre, ante ganho cambial de R$ 112

milhões no trimestre anterior, consequência do efeito da

desvalorização do real frente ao dólar registrada no final do

período, impactando negativamente os passivos em dólar da

companhia”, informou a Usiminas sobre o resultado negativo.

No 4T23, o capex totalizou R$ 268 milhões, 59% inferior ao

trimestre anterior, impactado por investimentos na reforma do

AF3.

No fim do trimestre, o caixa líquido da Usiminas era de R$ 310

milhões, ante caixa líquido de R$ 89 milhões em 30 de dezembro de

2023.

O indicador de alavancagem financeira, medido pela dívida

líquida/Ebitda ajustado, ficou em -0,22 vez em março/24.

Os resultados do Usiminas (BOV:USIM3)

(BOV:USIM5)

(BOV:USIM6)

referentes às suas operações do primeiro trimestre de 2024 foram

divulgados no dia 23/04/2024.

Teleconferência

As medidas adotadas pelo governo no ano passado para conter a

importação de produtos siderúrgicos, após reivindicação da

indústria nacional, parecem não ter sido suficientes. Pelo menos

para a Usiminas.

A companhia apresentou os resultados do 1T24 a analistas de

mercado nesta terça (23) com muitas reclamações com o aço

estrangeiro, que segue chegando ao país em grandes quantidades.

Segundo a Usiminas, o volume de importação é ainda maior do que no

ano passado.

“2024 começou com um cenário desafiador, com forte pressão das

importações com condições desleais, além de uma previsão de

crescimento econômico moderado no Brasil”, disse logo na abertura

da teleconferência, Marcelo Chara, CEO da Usiminas.

Importação aumentou

“Prevemos uma produção estável durante o 2º trimestre. O volume

de importação do aço no 1º trimestre foi 18% maior do que no ano

anterior e chama atenção. Por isso, é importante o Brasil

implementar medidas para promover uma competição justa”,

complementou.

A siderúrgica, que tem um terço (1/3) de seu faturamento no

abastecimento de aços planos para indústria automobilística, vê

como sinais positivos os números apresentados por este setor no

começo do ano.

“Mas observamos aumento da importação de veículos em comparação

com o mesmo período do ano passado”, ressaltou Chara – o cenário

aperta o consumo interno de aço.

- Parecer técnico favorável

O executivo comentou sobre um parecer técnico favorável da

Câmara de Comércio Exterior (Camex) sobre o dano da importação do

aço ao país. “Por enquanto, a preocupação é altíssima. Mas há

expectativa positiva, com esse parecer técnico, que mostra um grau

de maturidade importante para equilibrar esse tipo de concorrência

absolutamente desleal”, afirmou Chara a analistas.

Miguel Homes, VP Comercial da Usiminas, disse na apresentação

dos resultados do 1T24 que “não só a siderurgia, mas a cadeia está

sofrendo com esse volume tão importante de importações em condições

desleais”.

Segundo ele, “em muitos casos, com preços abaixo do custo”.

Homes disse que é preciso regularizar as margens da cadeia com

equilíbrio dos estoques, mas destaca que há “um nível muito alto de

material importado na praça”.

No ano passado, o alto-forno 1 na usina de Ipatinga (MG) chegou

a ser desligado por conta das condições de mercado.

- Alto-forno 3 segue em estabilização

Sobre o alto-forno 3, também da unidade de Ipatinga, que foi

reformado no ano passado e está em período de estabilização, a

Usiminas espera mais ganhos de eficiência e redução de custos.

“Custo de produção de aço segue reduzindo com a estabilização do

alto-forno 3”, garantiu Thiago Rodrigues, CFO da Usiminas. Mas por

outro lado, mostrou preocupação com as placas que são laminadas na

unidade de Cubatão (SP). Elas são adquiridas no mercado e tem

seguido tendência de alta de preço.

“Compramos placa do mercado (para Cubatão). As negociações são

realizadas em dólar e a desvalorização do câmbio impacta”, afirma.

Ressalta-se que 1/3 das vendas de aço da Usiminas tem origem da

unidade de Cubatão – o restante, da planta de Ipatinga.

O CFO explicou que apesar da queda do custo de produção em

Ipatinga, o aumento do preço da placa para abastecer Cubatão

estabelece condições estáveis nesse item no 2T24.

Já para a unidade de mineração, que fica em Itatiaiuçu (MG), a

Usiminas informou que a previsão do volume de produção para o ano é

menor do que o realizado ano passado, influenciado pela paralização

de unidade lavra e a entrada em operação de novas frentes de

exploração do minério de ferro somente no segundo semestre.

VISÃO DO MERCADO

Bradesco BBI

Na visão do Bradesco BBI, a reação negativa do mercado aos

resultados esperada se daria principalmente dada a orientação da

empresa de resultados trimestrais relativamente estáveis em sua

divisão de aço – os investidores esperavam melhorias contínuas nos

resultados, seguindo os ganhos de eficiência do alto-forno 3.

Enquanto isso, o Ebitda ficou acima da projeção do banco, que era

de R$ 345 milhões.

Morgan Stanley

O Morgan Stanley ressaltou, em relatório antes da abertura do

mercado, que já esperava que as ações já tivessem um desempenho

inferior hoje. Os analistas do banco apontaram que o Ebitda

ajustado de R$ 416 milhões ficou abaixo do consenso do Visible

Alpha de R$ 484 milhões e da estimativa do banco de R$ 602

milhões.

Em relação aos números do Morgan, a decepção deveu-se

principalmente ao aumento dos custos, apesar do aumento das

receitas. O lucro por ação normalizado de R$ 0,01 ficou bem abaixo

do consenso de R$ 0,11 e de sua estimativa de R$ 0,14; em relação

ao número do banco, a perda de lucro por ação foi impulsionada por

custos e despesas mais elevados e resultados financeiros líquidos

mais baixos (incluindo resultados cambiais e monetários).

O caixa operacional negativo de R$ 31 milhões ficou bem abaixo

do consenso de R$ 1,178 bilhão e da estimativa do Morgan de R$ 385

milhões. A perda em relação à projeção do banco deveu-se

principalmente ao aumento do capital de giro e ao menor resultado

operacional.

O Morgan aponta que o capital de giro aumentou pela primeira vez

desde o 4T22; a dívida líquida aumentou para R$ 310 milhões (versus

-R$ 89 milhões no 4T23 e R$ 13 milhões projetado pelo Morgan),

resultando em dívida líquida/Ebitda em reais de 0,22 vez versus

caixa líquido/Ebitda de 0,05 vez no 4T23; os preços realizados do

aço ficaram em linha com a estimativa do banco de R$ 5.505/tonelada

(t), mas os preços realizados do minério de ferro ficaram 20%

abaixo da previsão do banco de R$ 416/t, entre outros.

O guidance do 2T24 ficou abaixo do esperado pelo Morgan, com a

projeção de um Ebitda na siderurgia relativamente estável no

período, o que implica em revisões de estimativas negativas tanto

para o consenso quanto para a sua estimativa. A empresa não traz

guidance para o Ebitda de mineração, mas espera volumes estáveis

frente o 1T24.

* Com informações da ADVFN, RI das empresas, Valor, Infomoney,

Reuters

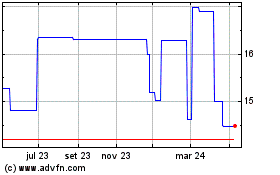

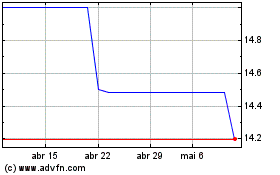

USIMINAS PNB (BOV:USIM6)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

USIMINAS PNB (BOV:USIM6)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024