JBS vai quitar antecipadamente até US$ 500 milhões em títulos emitidos no exterior

11 Junho 2024 - 9:40PM

ADVFN News

A JBS vai quitar antecipadamente até US$ 500 milhões em títulos

emitidos no exterior, os chamados bonds. Os papéis que fazem parte

dessa oferta vencem entre 2029 e 2034, segundo comunicado enviado à

Comissão de Valores Mobiliários (CVM).

O comunicado foi feito pela companhia (BOV:JBSS3) nesta

terça-feira (11).

A recompra será feita pela subsidiária JBS USA Food Company,

utilizando recursos do caixa da companhia para realizar o pagamento

do resgate.

A companhia dividiu a recompra por prioridades que serão levadas

em conta na hora de fazer o rateio da oferta, caso a demanda supere

os US$ 500 milhões previstos para os pagamentos antecipados.

Segundo o documento, a maior prioridade foi dada às notas que

vencem em 2029 e pagam um juro de 6,5% ao ano. O valor em aberto

dessa emissão é de US$ 77,9 milhões.

Já a prioridade número dois foi dada aos títulos com vencimento

em 2033 e que pagam taxa de 5,75% ao ano. O valor em aberto desses

papéis é de US$ 2,049 bilhões.

Para esses dois vencimentos, a previsão é gastar até US$ 400

milhões.

A JBS também vai recomprar as notas sêniores com vencimento em

2034 (juro de 6,75% ao ano) e que possuem um valor em aberto de US$

1,6 bilhão.

Informações Infomoney

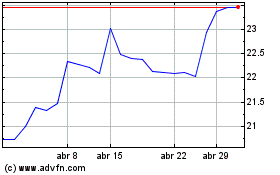

JBS ON (BOV:JBSS3)

Gráfico Histórico do Ativo

De Mai 2024 até Jun 2024

JBS ON (BOV:JBSS3)

Gráfico Histórico do Ativo

De Jun 2023 até Jun 2024