Cyrela: vendas recuaram para 1,71 bilhão no 2T24, recuo de 6%

11 Julho 2024 - 11:00PM

ADVFN News

/jornal/2024/07/cyrela-vendas-recuaram-para-1-71-bilhao-no-2t24-recuo-de-6/

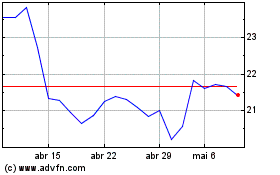

CYRELA REALT ON (BOV:CYRE3)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

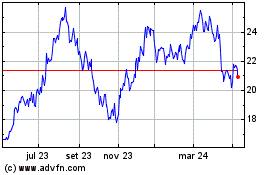

CYRELA REALT ON (BOV:CYRE3)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024