Marcopolo: JPMorgan mantém recomendação de compra e eleva preço-alvo da companhia, ações disparam

30 Agosto 2024 - 3:30PM

ADVFN News

Mesmo com valorização superior a 30% no acumulado do ano, o

JPMorgan reiterou sua visão positiva com a ação da Marcopolo, com

recomendação de compra e elevando preço-alvo de R$ 10 para R$ 12, o

que representa um potencial de alta de 73% em relação ao preço de

fechamento da última quinta-feira (29) de R$ 6,93. Com isso, às

13h20 (horário de Brasília), os ativos POMO4 subiam 7,07%, a R$

7,42, na sessão desta sexta (30).

Para analistas, os investidores ainda não estão precificando a

mudança estrutural nas margens da Marcopolo (BOV:POMO3)

(BOV:POMO4), o que deve levar a uma revisão positiva nas

estimativas e no sentimento.

A visão positiva sobre a empresa também é impulsionada por

momento positivo no mercado doméstico devido à recuperação nos

volumes de ônibus Intermunicipais, urbanos e micro, bem como a

recuperação das operações internacionais.

O JPMorgan também avalia que apesar de todas as melhorias o

valuation ainda é atrativo, com a ação sendo negociada a 5,5 vezes

Preço/Lucro para 2025, representando um desconto de aproximadamente

60% em relação à sua média histórica de 10 anos e comparando com um

valuation de 10,3 vezes em 2012 e 2013, quando o setor se

beneficiava de subsídios de empréstimos.

Além disso, o banco projeta que a Marcopolo atinja um dividend

yield (dividendo em relação ao preço da ação) de 8% em 2025,

assumindo um payout de apenas 50% do seu lucro líquido. Com um

payout (dividendo em relação ao lucro) de 75%, o dividend yield

subiria para de cerca de 12%.

O banco também cita que o volume médio diário de negociações de

US$ 8,5 milhões nos últimos 3 meses, está em um nível recorde, o

que deve levar a um prêmio em relação aos níveis históricos.

Segundo relatório, as perpectivas para demanda de ônibus também

são favoravéis, uma vez que os volumes devem permanecer sólidos nos

próximos 2 a 3 anos, refletindo uma demanda robusta em todos os

segmentos.

Olhando para o curto prazo, os analistas esperam que os números

da Marcopolo permaneçam fortes no 2º semestre, com os números do 3º

trimestre sendo superiores aos do 2T24, e o 4T24 acima do 3T24,

refletindo a recuperação contínua nos volumes e preços.

Segundo as estimativas do banco, a companhia deve entregar um

lucro líquido recorde de R$ 1,2 bilhão este ano, representando 6

vezes o lucro líquido de 2019 e uma margem líquida de 14% ante 5%

no nível de 2019.

O JPMorgan disse esperar que esse nível de rentabilidade se

mantenha nos próximos anos, refletindo as mudanças na estrutura de

custos da Marcopolo implementadas nos últimos anos, incluindo

fechamento de fábricas e realocação de produção.

Além disso, o banco continua a ver a recuperação das operações

internacionais, como demonstrado pela subsidiária NFI, na qual o

Ebitda (lucro antes de juros, impostos, depreciação e amortização)

deve alcançar US$ 253 milhões este ano, US$ 363 milhões em 2025

contra R$ 69 milhões do ano passado.

Informações Infomoney

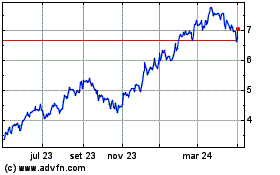

MARCOPOLO PN (BOV:POMO4)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

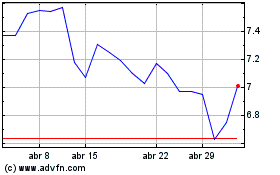

MARCOPOLO PN (BOV:POMO4)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024