JPMorgan revisa recomendações para o setor de autopeças e mantém Marcopolo como principal escolha

04 Setembro 2024 - 2:03PM

ADVFN News

/jornal/2024/09/jpmorgan-revisa-recomendacoes-para-o-setor-de-autopecas-e-mantem-marcopolo-como-principal-escolha/

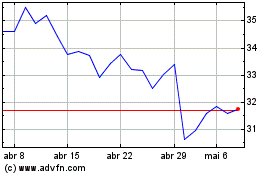

METAL LEVE ON (BOV:LEVE3)

Gráfico Histórico do Ativo

De Set 2024 até Out 2024

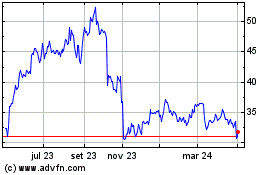

METAL LEVE ON (BOV:LEVE3)

Gráfico Histórico do Ativo

De Out 2023 até Out 2024