Qual o impacto da queda nos preços de papel e celulose para Suzano e Klabin?

25 Setembro 2024 - 3:09PM

ADVFN News

Mesmo com quedas recentes, ainda há espaço para que preços

cheguem a patamares ainda menores, de acordo com analistas. Segundo

análise do Morgan Stanley, uma combinação de pressão de compradores

chineses, nova oferta chegando ao mercado e estoques de celulose

ainda elevados pode garantir preços líquidos mais baixos na

China.

O banco estrangeiro também destaca que estão presentes também

sinais baixistas, com preços de revenda caindo cerca de US$ 72 a

tonelada desde julho. A queda não deve acabar tão cedo, de acordo

com a projeção. A expectativa é que os fatores sigam atuando nos

preços até novembro de 2024, quando a commodity deve atingir seu

fundo em US$ 530/tonelada. A recuperação dos preços apenas é

prevista para março de 2025, depois do período tradicionalmente

mais fraco na China por questões sazonais. Para o fim de 2025, a

projeção é de US$ 610/tonelada.

A visão do Goldman Sachs é um pouco mais otimista e sustenta que

é possível que a oferta aumente significativamente no 4º trimestre,

pela nova capacidade de produção na América Latina e na China. A

expectativa do banco é que o apetite de compra siga refletindo a

melhoria sazonal, uma vez que há antecipação de compras antes do

feriado da Semana Dourada, em outubro. No entanto, ainda assim, o

Goldman projeta que a estratégia seja apenas de adquirir o mínimo

necessário, uma vez que os preços não animam compras mais robustas

para reabastecimento.

Outro ponto destacado pelo Goldman é que uma série de potenciais

novas ofertas da commodity seguem sendo anunciadas. Mesmo que o

cronograma para aplicação seja ainda incerto, com certeza, reflete

a maior integração e a redução da dependência da celulose

importada.

Para Klabin (BOV:KLBN11) e Suzano (BOV:SUZB3), os efeitos da

queda de preços são opostos. O Morgan mantém a recomendação de

overweight (peso superior, similar a compra) para a Klabin,

considerando a menor exposição à celulose pura. A preferência do

banco estrangeiro no setor é justamente pautada pela proporção da

exposição à commodity. Quanto menor, maior o otimismo com o

nome.

A Klabin apresenta aumento da produção das PM27 e PM28 (duas

máquinas mais avançadas de produção de papel), projetos novos da

companhia, que poderá resultar em mais lucratividade, somado a

melhoria no mix e com iniciativas de gestão de custos. Por isso, o

Morgan entende que há potencial de alta de 36% para a companhia,

que tem preço alvo estabelecido em R$ 29 por ação para o segundo

trimestre de 2025.

Já a Suzano, na outra ponta, se apresenta com exposição mais

alta à celulose e, por isso, o desempenho das ações pode ser

impactado. A companhia é classificada como equal-weight (peso

equivalente, similar a neutro). Mesmo considerando volumes maiores

da operação Cerrado e a forte geração de fluxo de caixa livre, a

companhia ser impactada. “Além disso, acreditamos que o impacto das

aquisições deve ofuscar os fundamentos da empresa, já que a

internacionalização e a diversificação de segmentos continuam a

fazer parte da estratégia da companhia”, considera o Morgan.

Informações Infomoney

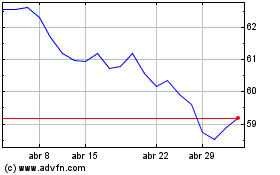

SUZANO PAPEL ON (BOV:SUZB3)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

SUZANO PAPEL ON (BOV:SUZB3)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024