A Petrobras fechou o terceiro trimestre do ano com lucro líquido

de R$ 32,5 bilhões, alta de 22,3% ante o mesmo período de 2023.

Esse lucro reverte o prejuízo de R$ 2,6 bilhões registrado no

segundo trimestre, ligado à concentração contábil do pagamento de

R$ 11,9 bilhões relativos ao acordo com o Conselho Administrativo

de Recursos Fiscais (Carf) para quitação de dívidas fiscais.

O Ebitda ajustado, que mede a capacidade de geração de caixa da

companhia, ficou em R$ 63,66 bilhões no terceiro trimestre, queda

de 3,8% em comparação ao mesmo período do ano passado e avanço de

28% em relação ao segundo trimestre de 2024. Já o fluxo de caixa

livre atingiu R$ 38,04 bilhões no período, sendo 7,1% menor do que

há um ano, mas 19,3% maior que nos três meses imediatamente

anteriores.

A receita de vendas no período, R$ 129,58 bilhões, subiu 3,8%

frente ao terceiro trimestre de 2023, e 6% em relação ao segundo

trimestre deste ano.

A Petrobras informou, ainda, que o preço médio do barril do

petróleo do tipo Brent no terceiro trimestre ficou em US$ 80,18,

queda de 7,6% na comparação com um ano atrás.

Dívida

A dívida líquida da Petrobras subiu para US$ 44,2 bilhões ao fim

do terceiro trimestre deste ano, valor 1,2% maior que o registrado

no mesmo período do ano passado (US$ 43,7 bilhões). Já na

comparação com o registrado no fechamento do segundo trimestre (US$

46,1 bilhões), houve queda de 4,1% na dívida líquida.

Já a dívida bruta da estatal no terceiro trimestre ficou em US$

59,13 bilhões, queda de 3,1% na comparação com o valor registrado

no mesmo período de 2023 e queda de 0,8% ante o segundo trimestre.

O limite da dívida bruta da Petrobras é de US$ 65 bilhões, conforme

estipulado no estatuto da companhia.

A estatal detalhou, ainda, que a dívida financeira da companhia

encerrou o terceiro trimestre do ano em US$ 25,8 bilhões, sendo a

menor desde 2008.

Projeções

A projeção LSEG de consenso do mercado era de um lucro líquido

de R$ 31,17 bilhões no terceiro trimestre, revertendo um prejuízo

de R$ 2,6 bilhões no 2T24 e alta de 17% frente o lucro de R$ 26,6

bilhões em relação ao 3T23, ainda que os analistas de mercado não

vejam um resultado tão empolgante no período.

A projeção era de Ebitda (lucro antes de juros, impostos,

depreciação e amortização, na sigla em inglês) recorrente de R$

63,68 bilhões e de receita líquida de cerca de R$ 125 bilhões.

Investimentos

A companhia informou que realizou fortes investimentos no

terceiro trimestre, em montante total de US$ 4,5 bilhões, cerca de

30% acima do trimestre passado. De acordo com o comunicado, o foco

segue nos grandes projetos do pré-sal.

A maioria dos investimentos foi na frente de Exploração &

Produção, que consumiu US$ 3,77 bilhões do montante. O valor foi

30,5% superior ao investido no mesmo período do ano passado. Outra

frente que teve aumento expressivo de investimentos foi Gás &

Energias de Baixo Carbono, que recebeu R$ 97 milhões, alta de

43,8%.

A projeção de CAPEX total para 2024 da Petrobras foi mantida no

patamar entre US$ 13,5 bilhões e US$ 14,5 bilhões, conforme

anunciado em agosto.

Os resultados da Petrobras (BOV:PETR3)

(BOV:PETR4)

referentes às suas operações do terceiro trimestre de 2024 foram

divulgados no dia 07/11/2024.

Você é trader? Aumente seus lucros no mercado

financeiro!

(BOV:PETR4) tem:

📈 1ª Resistência: 36,37

📉 1° Suporte: 35,03

💲 Cotação no momento: Petrobras 0,76%, negociada a

R$ 35,80

Pronto para levar suas operações ao próximo nível?

Seja você um iniciante ou um trader experiente,

descubra estratégias comprovadas que podem

potencializar seus ganhos.

Aproveite agora: acesse ferramentas avançadas, análises

de especialistas e sinais exclusivos para melhorar suas decisões no

mercado. Um ano atrás, Petrobras valia 37,75 reais e teve um

rendimento de 3,38% nos últimos 12 meses. Confira o histórico da PETR4

Não perca mais oportunidades! Clique aqui e

transforme seus resultados em reais!

VISÃO DO MERCADO

Mesmo sem dividendos extraordinários, os proventos anunciados

pela Petrobrasforam acima do esperado, assim como algumas linhas do

balanço do terceiro trimestre de 2024 (3T24) da estatal anunciado

na noite da última quinta-feira (7).

Isso levou a uma alta dos ADRs (recibo de ações negociado na

Bolsa de Nova York) na manhã desta sexta (8), com os ativos PBR

(equivalentes aos ordinários, ON) e os PBR/A (equivalente aos

preferenciais, PN) subindo entre 1,6% e 1,8%, apesar da sessão de

queda do petróleo; na B3, às 10h17 (horário de Brasília), os ativos

PETR4 subiam cerca de 1%. Além do dividendo em si, o ânimo do

mercado se dá pela expectativa dos próximos eventos da companhia

que podem render mais anúncios de proventos – como é o caso do

plano de negócios a ser revelado em breve pela estatal.

Sobre o balanço em si, a XP ressalta o lucro antes de juros,

impostos, depreciações e amortizações (Ebitda, na sigla em inglês)

de US$ 11,6 bilhões, queda trimestral de 3%, mas cerca de 4,5%

acima do esperado pela casa.

O lucro líquido de US$ 5,9 bilhões superou as suas expectativas

de US$ 4,2 bilhões, ajudado pela variação cambial e ganhos

monetários.

O JPMorgan vê um “trimestre sólido, sem ruído, sem surpresas”,

com o Ebitda de US$ ficando 2,43% acima do esperado pelo JPMorgan e

2,2% acima do consenso. O trimestre foi marcado por um desempenho

muito sólido do negócio upstream (exploração e produção), que

superou a projeção do banco americano em 3,3% com Ebitda de US$

10,5 bilhões. O downstream (refino) sofreu com margens menores de

diesel e combustível de aviação.

Um dos grandes destaques fica para o fluxo de caixa livre muito

forte em US$ 4,5 bilhões (apoiado pela redução do imposto de

renda), anualizando um rendimento de FCF (fluxo de caixa livre) de

21% (FCF após pagamentos de leasing). O capex, por outro lado,

saltou 31% ante o 2T24, mas a empresa reiterou que a orientação

para o ano inteiro não mudou.

Proventos em foco

O Itaú BBA reforça a visão positiva, com um sólido fluxo de

caixa operacional de US$ 11,3 bilhões (acima de sua estimativa de

US$ 9,0 bilhões), beneficiado por uma redução nos pagamentos de

imposto de renda e contribuição social, que compensou uma maior

concentração de capex (investimento) de US$ 4,5 bilhões neste

trimestre (aumento de 31% trimestre a trimestre).

Com isso, a empresa no anúncio de dividendos ordinários de US$

3,1 bilhões (R$ 17,12 bilhões), acima de sua estimativa e do

consenso de mercado de US$ 2,4 bilhões.

Os dividendos adicionais anunciados pela Petrobras de cerca de

R$ 1,33/ação (ou US$ 0,47/ADR) representam 3,5% e 3,7% de

rendimento (ou dividend yield, dividendo sobre o preço do ativo)

sobre as ações ordinárias e preferenciais, respectivamente, melhor

também do que expectativa da XP de cerca de 3%. As ações começarão

a ser negociadas ex-dividendos em 26 de dezembro e os pagamentos

efetivos em dinheiro serão feitos em duas parcelas iguais em 20 de

fevereiro e 20 de março de 2025.

A XP ressalta ter ficado surpresa com o momento dos pagamentos –

“isso significa que o governo brasileiro só poderá contar com esses

dividendos para os resultados fiscais do próximo ano – e talvez o

mesmo se aplique a quaisquer distribuições extraordinárias”,

avalia.

Com relação aos dividendos extraordinários, o Itaú BBA aponta

que, nas últimas semanas, notou em suas interações com o mercado

que a maioria dos investidores mudou suas expectativas de um

anúncio neste sentido para o evento do novo Plano Estratégico,

previsto para acontecer em 21 de novembro.

Para o Morgan Stanley, a visibilidade de potenciais dividendos

extraordinários, juntamente com a publicação do plano de negócios

será fundamental para que uma visão mais positiva se materialize.

Olhando para os dividendos anunciados, acredita que um provento 30%

acima do que projetava será encarado positivamente, sendo que ele

foi impulsionado pela forte geração de FCF no trimestre, apesar de

um aumento no capex.

O Bradesco BBI reforça a visão de que o plano a ser revelado dia

21 será amplamente favorável aos dividendos e também espera que a

empresa declare provento complementar junto com seu plano a ser

pago até o final do ano de 2024. “Nossa estimativa para o dividendo

complementar é de US$ 3,6 bilhões (rendimento de 4,2%); no entanto,

dado que a Petrobras encerrou o 3T24 com uma posição acima do nível

ótimo da empresa de US$ 8 bilhões, acreditamos que há uma chance de

que o pagamento possa surpreender positivamente, especialmente dada

a atual situação fiscal do Brasil”, avalia.

XP, Bradesco BBI, Itaú BBA, JPMorgan e Morgan Stanley possuem

recomendação de compra ou equivalente para os ativos da

Petrobras.

* Com informações da ADVFN, RI das empresas, Valor, Infomoney,

Estadão

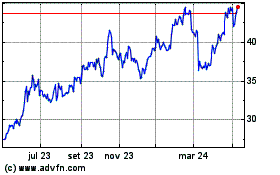

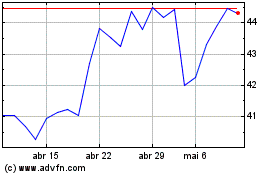

PETROBRAS ON (BOV:PETR3)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

PETROBRAS ON (BOV:PETR3)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024