Os próximos dias prometem ser agitados para a Ambev, com a

companhia já se movimentando em meio às possíveis mudanças.

Mais cedo, o Conselho de Administração da gigante de bebidas

aprovou a distribuição de juros sobre capital próprio (JCP) à razão

de R$ 0,7302 por ação da companhia, totalizando R$ 11,5

bilhões.

O pagamento será efetuado em 28 de dezembro de 2023, com base na

posição acionária de 19 de dezembro de 2023.A distribuição dos

valores foi definida após balanço realizado em 30 de novembro e nas

reservas avaliadas desde o dia 31 de dezembro de 2022, que define o

início do exercício para a distribuição obrigatória de dividendos

mínimos.

Após a atual tributação (de 15% do IR), o valor distribuído será

de R$ 0,6207 por ação. No entanto, nesta quarta está prevista a

divulgação do texto inicial que possivelmente trará alterações às

regras para distribuição de JCP.

“Existe uma expectativa do mercado de que seja incluída redação

limitando a capacidade das empresas em utilizar do patrimônio

líquido para o cálculo do efeito de dedutibilidade do JCP nos

impostos a pagar das companhias. Na expectativa dos nossos

analistas, a Ambev (BOV:ABEV3) deve ser negativamente impactada,

embora ainda exista pouca clareza de qual será a redação final.

Além disso, eles reiteram que, caso de haja uma redação negativa

para a companhia, a Ambev poderia utilizar de alavancas tributárias

(créditos fiscais), alavancagem de balanço e eventuais

reorganizações societárias, que poderiam limitar o impacto negativo

no lucro da empresa”, aponta a XP em relatório de análise.

O Goldman Sachs ressalta a distribuição anual do JCP que

representou uma queda de 4,2% no comparativo anual, mas 3,8% acima

de sua estimativa, implicando um benefício fiscal equivalente a 23%

da previsão do banco de lucro líquido para o ano inteiro e um

rendimento (líquido) de 4,4% aos seus acionistas.

Outros fatores além do JCP estão no radar do mercado. Com a

votação sobre a nova etapa da reforma tributária no congresso

brasileiro se aproximando e a Argentina anunciando uma

significativa desvalorização de 54% do peso, o JPMorgan realizou

uma revisão do que está em jogo para o lucro por ação (EPS, na

sigla em inglês) da companhia. Em conjunto, segundo o banco, esses

efeitos poderiam resultar em um um impacto de cerca de 30% no lucro

por ação (EPS, na sigla em inglês), o que levaria o Preço (P)/Lucro

(L) estimado para 2024 a aumentar de 13,5 vezes para 19,3

vezes.

“No entanto, considerando a provável diluição das propostas de

arrecadação de impostos do governo no congresso, analistas

acreditam que o efeito potencial sobre o lucro líquido deve estar

na faixa de 14 a 26%, implicando um P/L na faixa de 15,5 a 18,2

vezes”, comentam analistas.

Uma comissão especial do congresso deve votar nesta semana a

Medida Provisória MP 1185, que aborda dois tópicos relevantes para

a Ambev: além da já citada dedutibilidade dos Juros sobre Capital

Próprio, também estão no radar as subvenções fiscais na base de

cálculo do imposto de renda. O texto final ainda é desconhecido e

deve ser apresentado até o final do dia de hoje, com possíveis

alterações (prováveis diluições) antes da votação em plenário na

próxima semana. Analistas destacam que o JCP representa 21,5% do

lucro por ação da Ambev.

O JPMorgan traçou dois cenários (otimista e pessimista) com base

em diferentes bases de cálculo para o JCP, conforme o texto inicial

do projeto de lei.

No cenário pessimista, JPMorgan assume a exclusão das contas de

patrimônio “goodwill” e “ajustes contábeis para transações entre

acionistas”, resultando em uma redução de 81% no benefício fiscal

ou um impacto de 17% no lucro líquido (o P/L estimado para 2024

passa de 13,5x para 16,2x) ou um valor presente líquido (VPL) de R$

1,6 por ação.

No cenário otimista, apenas a conta de goodwill é excluída,

levando a uma redução de 34% no benefício fiscal ou um impacto de

7% no lucro líquido (o P/L passa de 13,5 para 14,5), com um impacto

no VPL de R$ 0,6 por ação.

Outros pontos abordados incluem a dedutibilidade de subvenções,

representando cerca de 5% do lucro por ação, e a desvalorização do

peso argentino, que pode ter um impacto potencial de cerca de 4% no

EPS (cerca de 9% no Ebitda). A empresa está considerando diversas

estratégias para reduzir o impacto da possível mudança na

regulamentação, incluindo a monetização de créditos fiscais

federais, ajuste na estrutura de capital e a busca por

oportunidades para melhorar sua estrutura de holding.

Com relação ao preço das ações, o JPMorgan disse ser difícil

argumentar que o pior já está precificado ou que esses

desenvolvimentos não deveriam ter um impacto negativo nas

ações.

Por outro lado, a recente queda dos papéis e as faixas de P/L

mencionadas ainda sugerem um potencial de valorização para as ações

assim que mais detalhes sobre o aspecto tributário surgirem e as

incertezas forem superadas. Além disso, o banco acredita que as

operações devem ter um forte desempenho em 2024, com margens se

recuperando devido ao bom desempenho na receita e à redução de

custos.

O JPMorgan mantém recomendação overweight (exposição acima da

média do mercado, equivalente à compra).

Já a XP aponta que, apesar de os analistas acreditarem que os

ruídos devem continuar pesando sobre as ações, os analistas da casa

atualizaram recentemente a tese para a ação mantendo recomendação

de compra e aumentando o preço-alvo de R$ 18,10 por ação para R$

18,70 para o fim de 2024.

“Reiteramos nossa recomendação de compra e destacamos três

razões para comprar ABEV3, as quais devem atrair tanto investidores

de curto quanto de longo prazo, na nossa visão. Para investidores

focados no curto prazo, nosso índice XP AmBev Commodities COGs nos

faz entender que a companhia deve enfrentar um sólido momento nos

resultados à frente; ABEV3 sofreu um rebaixamento de múltiplos

devido às curvas de juros mais altas, com desempenho abaixo dos

pares globais e hoje está com valuation muito atrativo para ser

deixada de lado – vemos ABEV3 sendo negociada a 14,0 vezes o P/L

para 2024 contra a média de 8 anos de 20,2 vezes. Para os

investidores que olham além do curto prazo, o BEEs já provou ser

transformacional para a Companhia e deve continuar a aumentar as

vantagens competitivas da AmBev, em nossa opinião”, complementam os

especialistas.

O Goldman Sachs, por sua vez, tem recomendação de venda para os

ativos ABEV3. O banco, embora reconheça que os volumes para o

trimestre foram mais fortes do que o esperado (ou seja, a produção

de outubro expandiu 7,1% face ao ano anterior), vê a combinação de

concorrência crescente, riscos materiais relacionados à reforma

tributária e a contínua volatilidade macro na Argentina como

fatores de risco.

Informações Infomoney

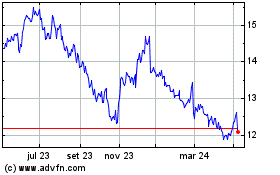

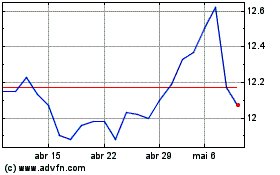

AMBEV S/A ON (BOV:ABEV3)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

AMBEV S/A ON (BOV:ABEV3)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024