O Bradesco encerrou o segundo trimestre de 2024 com lucro

líquido recorrente de R$ 4,716 bilhões, um resultado 4,4% maior que

o do mesmo intervalo do ano passado, e 12% acima do registrado no

quarto trimestre de 2023.

O crescimento dos resultados veio principalmente da queda das

provisões contra a inadimplência. O número é fruto do controle da

inadimplência, resultado de ajustes na originação de crédito e na

cobrança de empréstimos. A concessão de crédito também acelerou em

relação aos trimestres anteriores.

O retorno sobre o patrimônio líquido foi de 11,4%, alta de 0,3

ponto porcentual (p.p.) em um ano, e de 1,2 p.p. em um

trimestre.

A carteira de crédito do Bradesco encerrou o trimestre em R$

912,092 bilhões, alta de 5% em um ano, e de 2,5% em relação ao

trimestre anterior. O crescimento foi uniforme entre operações de

pessoas físicas e jurídicas, com altas de 5% e de 5,1%,

respectivamente, em um ano. A inadimplência era de 4,3%, pelo

critério de atrasos acima de 90 dias, baixa de 1,4 p.p. em um

ano.

Apesar da aceleração no crédito, a margem financeira do Bradesco

teve queda de 5,9% em um ano, ficando em R$ 15,580 bilhões, puxada

pela margem com clientes, que caiu 8,4%, para R$ 15,255 bilhões. Na

tesouraria, o resultado foi de R$ 325 milhões, contra uma perda de

R$ 96 milhões no segundo trimestre de 2023.

O presidente do Bradesco, Marcelo Noronha, afirmou em nota que o

aumento da rentabilidade do conglomerado é um sinal importante rumo

à retomada dos resultados, e destacou que as receitas com crédito

voltaram a crescer no comparativo trimestral depois de seis

trimestres.

“Aprimoramos modelos e processos, melhoramos a eficiência e,

assim, nos sentimos seguros para ir mais rápido no crédito”, disse

ele. “Essa aceleração da originação vai resultar em aumento da

margem líquida nos próximos trimestres.”

Noronha disse ainda que o crescimento das carteiras de pequenas

e médias empresas e de pessoas físicas apontam para um aumento da

rentabilidade no futuro. Ainda de acordo com ele, o plano de

transformação do banco está em execução acelerada, com confirmação

dos impactos financeiros esperados.

“Em nosso planejamento, a concepção é que a velocidade da

inflexão positiva dos resultados será uma consequência natural do

aumento da tração da nossa operação e do impacto das transformações

que se acumulam”, afirmou o executivo.

As receitas do banco com serviços tiveram alta de 6,4% em um

ano, para R$ 9,317 bilhões, puxadas por linhas como cartão de

crédito, administração de fundos e principalmente a de receitas com

operações de crédito, que cresceram 29,1% em um ano, para R$ 688

milhões.

O Bradesco fechou o segundo trimestre com R$ 2,054 trilhões em

ativos, crescimento de 9% no comparativo anual. O patrimônio

líquido foi a R$ 160,086 bilhões, alta de 0,4% em um ano.

Os resultados da Bradesco (BOV:BBDC3)

(BOV:BBDC4) referentes

às suas operações do segundo trimestre de 2024 foram divulgados no

dia 05/08/2024.

Teleconferência

Por trás do crescimento anual de 5% da carteira de crédito do

Bradesco, que atingiu R$ 912,1 bilhões no segundo trimestre de

2024, ainda há uma abordagem conservadora do banco em relação a

empréstimos. No período, o banco liberou R$ 84 bilhões em créditos,

sendo R$ 34 bilhões em canais digitais.

Em junho passado, a taxa de aprovação de crédito do Bradesco

havia crescido 25,7 pontos percentuais em relação ao mesmo período

em 2023. A evolução foi de 26,8 pontos percentuais na pessoa física

e de 17,1 pontos na jurídica. O crescimento, porém, ocorre em cima

do nível mais baixo de aprovação do ano passado e a taxa ainda está

16% abaixo da média de 2019, antes da pandemia.

“São indicadores que mostram que ainda estamos conservadores”,

afirmou Marcelo Noronha, CEO do Bradesco, em coletiva de imprensa.

Mais tarde, na teleconferência com analistas, ele reforçaria esse

posicionamento. “Estamos com apetite moderado, pé no chão. […]

Estamos com segurança em relação ao que estamos fazendo e em linha

com o mercado. Com uma mudança maior do macro, podemos ajustar esse

apetite ao risco”.

- Projeção de crescimento está mantida

A margem com clientes do Bradesco ficou em R$ 15,3 bilhões no

segundo trimestre. Houve um crescimento de 5% em relação aos três

primeiros meses do ano, mas, na comparação anual, recuou 8,4%. E

ainda que a margem financeira total do banco tenha caído 7,5% no

primeiro semestre, em bases anuais, o Bradesco espera fechar 2024

com um crescimento entre 3% e 7%.

Noronha explica que o crescimento do segundo trimestre ainda vai

se refletir no terceiro. “O crescimento do terceiro também se

materializa no quarto e assim sucessivamente. Então a gente imagina

crescer ainda mais ‘tri contra tri”, afirma.

O CEO lembrou que os analistas estavam céticos quanto ao

desempenho do banco. “Diziam que não tínhamos tração e agora estão

convencidos de que temos sim”, diz Noronha.

VISÃO DO MERCADO

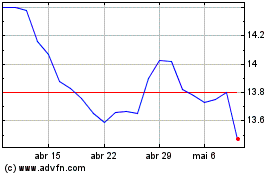

O dia é de forte aversão a risco dos mercados, com o Ibovespa em

queda generalizada e de mais de 1%. Contudo, uma das poucas

exceções entre os destaques de alta do índice foi o Bradesco, com

as ações disparando cerca de 5% após reportar um resultado na manhã

de segunda-feira (5) que finalmente mostrou recuperação e ficou

além das expectativas do mercado. Às 11h50 (horário de Brasília),

BBDC3 saltava 5,56% (R$ 11,96), enquanto BBDC4 avançava 5,06% (R$

13,29%).

O movimento ocorre após o banco registrar um lucro líquido

recorrente de R$ 4,7 bilhões no segundo trimestre, alta de 12% na

comparação trimestral e 9% acima da expectativa do JPMorgan.

Segundo o banco americano, o resultado positivo foi impulsionado

principalmente por menores provisões para perdas com empréstimos

(PPD), ajudado por maiores recuperações de crédito e reversão de

impairments (baixas contábeis).

Dado o cenário de expectativas e desafios dos trimestres

anteriores, o JPMorgan disse ter uma visão predominantemente

positiva deste trimestre, uma vez que o banco continua avançando em

seu plano de otimização de custos, com mais de 400 agências e

pontos de venda fechados e redução de pessoal, além da recuperação

no crescimento de empréstimos e queda inadimplência.

Os analistas do JPMorgan também comentam que embora seja difícil

comemorar um retorno sobre patrimônio líquido (ROE, na sigla em

inglês) de 12%, o Bradesco continua a apresentar melhorias graduais

nos resultados, e para o atual Preço/Valor Patrimonial de 0,8 vez

em que as ações são negociadas, consideram o risco versus retorno

atraente, à medida que o ROE continua a convergir em direção ao

custo de capital, e, portanto, esperam que as ações se

valorizem.

Já a Ativa Investimentos comenta que o Bradesco reportou um bom

resultado, acima das suas estimativas, puxado pelo seu negócio

principal. “O trimestre foi marcado pela melhora no produto

bancário, em que o Bradesco não só voltou a crescer mais

consistentemente sua carteira, como o spread melhorou após

consecutivos trimestres de queda, tudo isso enquanto a

inadimplência reduziu em 0,5 p.p., atingindo a marca de 4,3%”m

destaca a casa de análise.

Sendo assim, conforme a Ativa, com a necessidade de um menor

provisionamento e volta da expansão do spread, a margem financeira

líquida do banco foi o destaque positivo do trimestre, um

importante indicativo para frente e que dá maior confiança no

processo de recuperação de rentabilidade do banco.

A XP Investimentos avalia que os resultados foram positivos e

acima das suas expectativas, com enfase para o crescimento da

carteira de crédito e da NII (margem financeira) com clientes após

3 trimestres de queda. “Outro destaque importante foi a redução do

Custo de Crédito, com melhora significativa de 29% na base

anual.”Apesar dos níveis ainda deprimidos, a XP acredita que o

banco apresentou resultados consistentes apontam para uma

trajetória positiva. Como resultado, o banco parece pronto para

retomar o crescimento gradual com confiança.

Já o Goldman Sachs comenta que o lucro líquido superou suas

expectativas com menores provisões e alguns sinais positivos.

Segundo o Goldman Sachs, o principal fator para o resultado

acima do esperado foram as menores provisões, que caíram 7% no

comparativo trimestral e ficaram 16% abaixo do previsto pelo banco,

à medida que a qualidade dos ativos apresentou boas tendências, com

o índice de inadimplência (NPL) caindo 60 pontos-base (bps) para

4,3%.

A margem financeira ficou ligeiramente abaixo da previsão do

Goldman Sachs, principalmente devido à fraqueza na margem de

mercado, enquanto a margem de clientes cresceu 5% no trimestre, com

os empréstimos crescendo, particularmente para pequenas e médias

empresas (PMEs). Por outro lado, as receitas de tarifas superaram

razoavelmente as expectativas, compensando o desempenho mais fraco

nos seguros, e as despesas ficaram alinhadas com o esperado.

O Morgan Stanley, por sua vez, aponta que o ROAE de 11,4%, ficou

acima dos 10,7% previstos por seus analistas.

De acordo com o Morgan, a margem com clientes cresceu devido a

fortes originações e mix de empréstimos. Por outro lado, a margem

de mercado de R$ 325 milhões, queda de 48% na base trimestral, foi

impactado pela mudança na curva de taxas e menores ganhos de

trading.

O Itaú BBA também disse que o lucro do Bradesco veio 7% acima

das suas previsões. Enquanto as receitas corresponderam às

previsões, aumentando 5% no trimestre, as provisões de crédito

caíram 7% no trimestre, levando ao resultado final.

Para o BBA, o desempenho operacional está avançando, conforme

demonstrado por sua carteira de empréstimos 2,5% maior no trimestre

e 5% maior margem com cliente. “A qualidade do crédito melhorou em

50 bps, liderada por PMEs, elevando ligeiramente os índices de

cobertura para 170%”, destaca.

O JPMorgan mantém classificação overweight (exposição acima da

média do mercado, equivalente à compra) com preço-alvo de R$ 18.

Enquanto isso, o Goldman Sachs e o BBA reiteram recomendação neutra

e preço-alvo de, respectivamente, R$ 14 e R$ 15,50.

* Com informações da ADVFN, RI das empresas, Valor, Infomoney,

Estadão

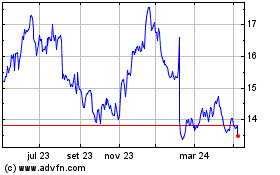

BRADESCO PN (BOV:BBDC4)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

BRADESCO PN (BOV:BBDC4)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024