EMS propõe fusão com a Hypera

21 Outubro 2024 - 1:39PM

ADVFN News

/jornal/2024/10/ems-propoe-fusao-com-a-hypera/

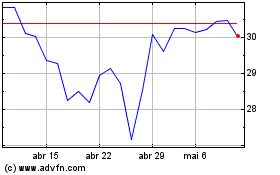

HYPERA ON (BOV:HYPE3)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

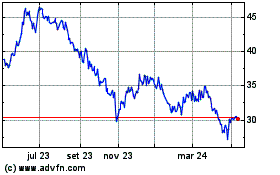

HYPERA ON (BOV:HYPE3)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024