Destaques corporativos de Wall Street para hoje

Nokia (NYSE:NOK), (BOV:NOKI34), TIM SA

(BOV:TIMS3) – A Nokia fornecerá equipamentos para expandir a

rede 5G da TIM Brasil em 15 estados a partir de janeiro de 2025. O

acordo visa oferecer conectividade rápida e segura, ajudando

empresas a digitalizar operações e impulsionar o crescimento

econômico. Detalhes financeiros não foram divulgados. As ações da

Nokia subiram 1,0% no pré-mercado.

BHP Group (NYSE:BHP) – O sindicato da

mina Escondida, da BHP no Chile, encerrou uma greve após acordar um

contrato de três anos com a BHP. O acordo inclui melhorias nas

condições de trabalho e bônus de até US$ 32.000 por trabalhador. A

greve, que ameaçava o fornecimento global de cobre, foi suspensa

após negociações bem-sucedidas. As ações subiram 0,9% no

pré-mercado.

Mastercard (NYSE:MA), (BOV:MSCD34)

– A Mastercard está reduzindo seu quadro global de

funcionários em 3%, afetando cerca de 1.000 pessoas, para focar

melhor em suas atividades principais. A reestruturação incluirá uma

despesa única de US$ 190 milhões e a redistribuição de recursos

para expansão e áreas de crescimento, como segurança cibernética e

antifraude.

Apple (NASDAQ:AAPL),

(BOV:AAPL34), Qualcomm (NASDAQ:QCOM),

(BOV:QCOM34) – A decisão da Apple de desenvolver seus próprios

chips de modem, em vez de usar os da Qualcomm, pode não trazer

benefícios imediatos, mas prepara o caminho para inovações futuras,

segundo a Bloomberg. Além disso, a Apple está avançando com um robô

de mesa, abrindo seu chip de pagamento NFC (Comunicação por Campo

Próximo) para terceiros e enfrentando desafios em IA comparado ao

Google. As ações da Apple caíram 0,1% no

pré-mercado, enquanto as ações da Qualcomm caíram 0,9%.

Texas Instruments (NASDAQ:TXN), (BOV:TEXA34)

– A Texas Instruments receberá até US$ 1,6 bilhão do

Departamento de Comércio dos EUA para construir duas fábricas no

Texas e uma em Utah. O financiamento, parte da Lei CHIPS, visa

aumentar a produção doméstica de semicondutores e criar 2.000

empregos, reforçando a capacidade nacional de chips.

Foxconn (USOTC:FXCOF) – O presidente do

conselho da Foxconn, Young Liu, defendeu as práticas de contratação

da empresa após alegações de discriminação contra mulheres casadas.

Liu afirmou que a Foxconn emprega mulheres independentemente de seu

estado civil e que elas são uma parte importante da força de

trabalho. A empresa está sob investigação em Nova Déli.

Ericsson AB (NASDAQ:ERIC), (BOV:E1RI34)

– A Ericsson venderá sua unidade de roteamento de chamadas nos

EUA, Iconectiv, por US$ 1 bilhão para a Koch Equity Development. A

transação, prevista para o primeiro semestre de 2025, resultará em

um lucro único de cerca de US$ 870 milhões para a Ericsson. A venda

faz parte dos esforços da Ericsson para cortar custos e melhorar

margens em um mercado desafiador. As ações caíram 0,1% no

pré-mercado.

Warner Bros Discovery (NASDAQ:WBD),

(BOV:W1BD34) – A S&P baixou a perspectiva da Warner Bros

Discovery para “negativa” devido à queda nos negócios de TV a cabo

e a possíveis perdas dos direitos de transmissão da NBA. A empresa

enfrenta desafios com a migração de consumidores para o streaming e

precisa lidar com alta dívida e redução de ativos. As ações

caíram 0,1% no pré-mercado.

Paramount Global (NASDAQ:PARA), (BOV:C1BS34)

– Edgar Bronfman Jr. está preparando uma oferta pela National

Amusements, controladora da Paramount Global. Isso ocorre após a

Paramount concordar em se fundir com a Skydance Media. Se a

Paramount encontrar outro comprador aceitável até 21 de agosto, o

plano de fusão poderá mudar. A National Amusements controla grandes

empresas de mídia, incluindo a Paramount. As ações caíram 0,5%

no pré-mercado.

Walt Disney (NYSE:DIS),

(BOV:DISB34), Fox Corporation (NASDAQ:FOX),

(BOV:FOXC34), FuboTV (NYSE:FUBO)- Um

juiz dos EUA bloqueou temporariamente o lançamento do Venu Sports,

um novo serviço de streaming de esportes apoiado pela Disney, Fox e

Warner Bros Discovery. A decisão veio após a FuboTV alegar práticas

antitruste das gigantes da mídia, que poderiam prejudicar a

concorrência e inflacionar preços para consumidores. As ações da

Fubo saltaram 12,4% no pré-mercado.

Amazon.com (NASDAQ:AMZN), (BOV:AMZO34) – A

Amazon está enfrentando desafios com o seu serviço de drones Prime

Air em College Station, Texas, devido ao barulho constante e à

baixa altitude dos voos. Segundo a CNBC, moradores locais e

autoridades estão preocupados com o impacto desses drones no

ambiente, levando a Amazon a considerar reduzir o número de voos ou

mudar suas operações para um local menos residencial. A empresa

também está desenvolvendo um novo modelo de drone, o MK30,

projetado para ser mais silencioso. Além disso, a Amazon alertou

motoristas Flex que os pagamentos da última quinta-feira

poderiam ser atrasados devido a um “problema técnico”, segundo a

Reuters. A empresa não forneceu detalhes sobre a causa ou a nova

data de pagamento, causando preocupação entre os motoristas, que

normalmente recebem os pagamentos rapidamente após as entregas. As

ações estão estáveis no pré-mercado.

Meta Platforms (NASDAQ:META), (BOV:M1TA34)

– O TikTok alega que um projeto de lei que poderia bani-lo dos

EUA viola as proteções da Primeira Emenda, comparando-se a empresas

de mídia com propriedade estrangeira. O Departamento de Justiça

contesta, alegando que a proteção não se aplica a um app

estrangeiro. Se o TikTok for banido, a Meta, que já tenta atrair

criadores de conteúdo para o Instagram Reels, poderia se beneficiar

com o aumento de usuários. As ações caíram 0,4% no

pré-mercado.

CrowdStrike (NASDAQ:CRWD), (BOV:C2RW34),

Palo Alto Networks (NASDAQ:PANW), (BOV:P2AN34) – O

impacto da crise da CrowdStrike pode afetar o setor de segurança

cibernética. Investidores estão atentos aos resultados financeiros

da Palo Alto Networks, especialmente para ver se ela consegue

captar clientes afetados negativamente pela falha da CrowdStrike.

Espera-se que a Palo Alto divulgue um modesto crescimento, enquanto

analistas monitoram a estratégia de plataforma e a resposta dos

clientes. As ações da CrowdStrike caíram 0,4% no pré-mercado,

enquanto as ações da Palo Alto caíram 0,2%.

Trump Media & Technology Group (NASDAQ:DJT)

– As ações da Trump Media & Technology Group, controladora da

Truth Social, enfrentaram uma queda contínua, com perdas de 12,6%

em sete dias e a maior sequência de perdas semanais desde a

fusão com a Digital World Acquisition em março. A incerteza

política e o desempenho financeiro fraco estão pressionando os

papéis. As ações subiram 0,4% no pré-mercado.

NASDAQ: Veja o ranking das ações negociadas

diariamente na Nasdaq: maiores altas, maiores baixas, maiores volumes negociados e maiores quantidades de negócios.

Nike (NYSE:NKE), (BOV:NIKE34) – Após uma

previsão de vendas fracas em junho, as ações da Nike subiram 11,5%

na última semana, superando o S&P 500. O aumento foi

impulsionado por bons resultados de outras empresas e uma nova

posição de US$ 229 milhões da Pershing Square. A alta também

refletiu uma mudança na equipe executiva, com a Nike ainda 23%

abaixo do início do ano. As ações estão estáveis no

pré-mercado.

Starbucks (NASDAQ:SBUX), (BOV:SBUB34) – A

Balmuccino, desenvolvedora de protetores labiais com sabor de

café, processou a Starbucks pela terceira vez, alegando que a rede

de cafeterias copiou seu conceito de batom e gloss com sabor de

café. A empresa de Los Angeles afirma que apresentou protótipos à

Starbucks em 2018 e acusa a rede de lançar produtos semelhantes em

2019 sem compensação. O processo atual foi movido após uma rejeição

anterior por questões processuais. As ações caíram 0,3% no

pré-mercado.

Diageo (NYSE:DEO), (BOV:DEOP34) – A Diageo

está sob investigação na Índia por práticas de cobrança e desconto

relacionadas à venda de bebidas alcoólicas para agências

municipais. A polícia anticorrupção de Nova Délhi solicitou

documentos financeiros e intimou Hina Nagarajan, CEO da unidade

indiana, para depor. A empresa forneceu os documentos requisitados

e coopera com a investigação.

Kroger (NYSE:KR), (BOV:K1RC34) – A

Kroger está avaliando a emissão de novos títulos e uma oferta de

troca de dívida da Albertsons enquanto enfrenta desafios antitruste

para sua fusão de US$ 24,6 bilhões. A empresa iniciou chamadas de

investidores com Citigroup e Wells Fargo para explorar essa

possibilidade. A conclusão do acordo ainda está incerta devido ao

processo legal em andamento.

Tempur Sealy International (NYSE:TPX),

(BOV:T2PX34) – A Tempur Sealy International busca adquirir a

Mattress Firm por US$ 4 bilhões para “eliminar a concorrência

futura”, segundo documentos revelados. A proposta, que visa

integrar mais de 2.300 lojas da Mattress Firm, enfrenta resistência

da FTC devido a preocupações com concorrência, preços e

empregos.

Boeing (NYSE:BA),

(BOV:BOEI34), Lockheed Martin (NYSE:LMT),

(BOV:LMTB34) – A Boeing e a Lockheed Martin estão negociando a

venda de sua joint venture de lançamentos espaciais, United Launch

Alliance (ULA), para a Sierra Space. Avaliada entre US$ 2 bilhões e

US$ 3 bilhões, a venda representaria uma grande mudança na

indústria espacial dos EUA, desmembrando a ULA das grandes

contratadas de defesa para uma empresa menor e privada. A Sierra

Space pode usar a ULA para avançar em seus próprios projetos

espaciais. Após anos de monopólio, a United Launch Alliance

(ULA) enfrenta competição crescente da SpaceX e da Blue Origin. A

ULA está enfrentando dificuldades financeiras e operacionais, com

atrasos e perda de engenheiros para concorrentes. A empresa precisa

acelerar a produção e os lançamentos para manter sua relevância no

setor espacial, enquanto lida com desafios internos e externos. As

ações da Boeing subiram 0,2% no pré-mercado, enquanto as ações da

Lockheed caíram 0,4%.

Tesla (NASDAQ:TSLA), (BOV:TSLA34) – A X,

plataforma de mídia de Elon Musk, também CEO da Tesla, anunciou a

suspensão imediata de suas operações no Brasil. A decisão foi

motivada por ordens de censura do juiz Alexandre de Moraes, que,

segundo a empresa, ameaçou a prisão de uma representante caso a

plataforma não removesse certos conteúdos. O STF não confirmou a

autenticidade das ordens. As ações da Tesla caíram 1,3% no

pré-mercado.

Ford Motor (NYSE:F), (BOV:FDMO34) – A Ford

está chamando 85.000 SUVs Explorer com o pacote Police Interceptor

para recall devido a riscos de incêndio no motor, segundo a

Administração Nacional de Segurança no Tráfego Rodoviário. Se o

motor falhar, óleo e combustível podem vazar e se acumular perto de

fontes de ignição, potencialmente causando incêndios. O recall

afeta modelos 2020-2022 com motores híbridos e a gasolina. As

ações caíram 0,1% no pré-mercado.

Rivian

Automotive (NASDAQ:RIVN), Amazon

(NASDAQ:AMZN), (BOV:AMZO34) – A Rivian interrompeu

temporariamente a produção de suas vans de entrega para a Amazon

devido à falta de peças. A empresa enfrenta desafios contínuos na

cadeia de suprimentos, mas espera recuperar a produção perdida.

Outros modelos não foram afetados. As ações da Rivian caíram

0,1% no pré-mercado.

Zeekr (NYSE:ZK) – A fabricante chinês

de veículos elétricos revelou uma bateria que carrega de 10% a

80% em menos de 11 minutos com uma arquitetura de 800 volts. Essa

inovação pode acelerar a adoção de veículos elétricos, superando

preocupações sobre tempo de recarga e custos, e melhorando a

competitividade em relação aos concorrentes como a Tesla. As

ações subiram 0,7% no pré-mercado.

NYSE: Veja o ranking das ações negociadas

diariamente na Bolsa de Valores de Nova Iorque: maiores altas, maiores baixas, maiores volumes negociados e maiores quantidades de negócios.

Canadian National Railway (NYSE:CNI),

(BOV:CNIC34), Canadian Pacific Kansas City

(TSX:CP) – As principais ferrovias canadenses, Canadian

National Railway e Canadian Pacific Kansas City, enfrentam risco de

paralisação simultânea devido a negociações trabalhistas falhas.

Ambas as empresas têm acordos de trabalho vencidos e o sindicato

dos caminhoneiros pode convocar greve ou o governo pode intervir

com arbitragem ou legislação de retorno ao trabalho.

Goldman Sachs (NYSE:GS), (BOV:GSGI34) – O

Goldman Sachs reduziu a probabilidade de uma recessão nos EUA de

25% para 20% após dados recentes mostrarem queda nos pedidos de

auxílio-desemprego e aumento nas vendas no varejo. A redução

reflete a falta de sinais claros de recessão, com a expectativa de

um possível corte nas taxas de juros pelo Federal Reserve em

setembro.

JPMorgan Chase (NYSE:JPM), (BOV:JPMC34)

– Investidores como JPMorgan e M&G estão aumentando suas

participações em títulos de mercados emergentes após a queda em

ativos de maior risco. Eles acreditam que os títulos de países em

desenvolvimento, como Ucrânia e Equador, podem oferecer retornos

significativos. Apesar de alguns temores de uma possível recessão

nos EUA, muitos apostam em rendimentos elevados devido a uma

possível flexibilização contínua do Federal Reserve.

UBS Group AG (NYSE:UBS), (BOV:UBSG34) – A

UBS Asset Management venderá seu segmento de Estratégias de

Investimento Quantitativo (QIS) para a Manteio Partners. A equipe

de QIS, que gerencia cerca de US$ 1,5 bilhão em fundos, será

transferida e funcionará de forma independente na Manteio. A

transação deve ser concluída no quarto trimestre. As ações

caíram 0,1% no pré-mercado.

Deutsche Bank (NYSE:DB), (BOV:DBAG34) – O

Deutsche Bank ofereceu um acordo para os acionistas que processaram

o banco por pagar menos pela aquisição do Postbank, mas a oferta

foi considerada muito baixa pelos demandantes. O advogado dos

acionistas chamou a proposta de “inadequada” e disse que é bem

inferior às reivindicações totais. As ações subiram 0,3% no

pré-mercado.

Jefferies Financial Group (NYSE:JEF),

(BOV:J1EF34), Rubicon Technologies (NYSE:RBT) – A

Jefferies Financial Group processou a Rubicon Technologies,

alegando que recebeu ações restritas no valor de apenas US$ 40.000,

em vez dos US$ 7 milhões prometidos. A Rubicon não teria cumprido o

acordo de pagamento em dinheiro ou ações negociáveis. As ações da

Rubicon caíram drasticamente após a fusão.

EQT AB (NYSE:EQT), PropertyGuru

Group Ltd. (NYSE:PGRU) – A EQT concordou em adquirir a

PropertyGuru por US$ 1,1 bilhão em um acordo totalmente em

dinheiro, avaliando cada ação em US$ 6,70, um prêmio de 52% sobre o

preço anterior. A transação, que deve ser concluída até o início de

2025, tornará a PropertyGuru uma empresa privada.

Moody’s Ratings (NYSE:MCO),

(BOV:MCOR34), Morgan Stanley (NYSE:MS),

(BOV:MSBR34), Wells Fargo (NYSE:WFC), (BOV:WFCO34)

– A Moody’s alertou que as investigações sobre programas de

varredura de dinheiro podem afetar negativamente as classificações

de crédito de grandes gestores de patrimônio, como Morgan Stanley e

Wells Fargo. Esse impacto pode aumentar os custos e reduzir as

margens de lucro, especialmente para empresas com modelos de

negócios menos diversificados. As ações da Moody’s caíram 0,1%

no pré-mercado.

Opções – Acompanhe o Mercado

de Opções dos Estados Unidos em Tempo Real e

identifique oportunidades de trades baseados no fluxo de

ordens de opções (preços em tempo real para

mercados NASDAQ, NYSE, AMEX e OPRA).

Principais assuntos do dia

Os futuros dos índices dos EUA estão mistos no pré-mercado

de segunda-feira, após uma semana de ganhos sólidos em Wall

Street, impulsionados por dados econômicos positivos e um

sentimento renovado de otimismo. Para a semana,

investidores aguardam com cautela o discurso do presidente do

Federal Reserve, Jerome Powell, em Jackson Hole, enquanto o mercado

busca sinais sobre a direção futura das taxas de juros.

Às 05h51 (horário de Brasília), os futuros do Dow Jones

(DOWI:DJI) subiram 17 pontos ou 0,05%. Os futuros do S&P

500 perderam 0,05%, e os futuros do Nasdaq-100 recuaram

0,22%. A taxa de retorno dos títulos do Tesouro de 10 anos

situava-se em 3,864%.

No mercado de commodities, os preços do petróleo recuaram nesta

segunda-feira devido a preocupações com a demanda mais fraca na

China, que é a maior importadora global. Dados recentes mostraram

uma queda nas exportações de diesel e gasolina chinesas e uma

desaceleração econômica no país. Além disso, o mercado também está

preocupado com o fim da temporada de pico de direção nos EUA.

Contudo, as tensões no Oriente Médio e os riscos relacionados à

guerra na Ucrânia ainda sustentam o mercado, já que os investidores

monitoram as negociações de cessar-fogo que podem afetar o

fornecimento de petróleo.

O petróleo bruto West Texas Intermediate para setembro recuou

0,65%, para US$ 76,15 por barril, enquanto o Brent para outubro

caiu 0,55%, para US$ 79,24 por barril.

A agenda econômica dos EUA de

segunda-feira inclui às 10h15 (horário de Brasília) as

observações iniciais do Governador do Fed, Christopher Waller. Às

11h, o foco será nos indicadores econômicos líderes de julho, com

previsão de queda de 0,4%, após um aumento de 0,2% no mês

anterior.

Os mercados da Ásia-Pacífico tiveram variações mistas na

segunda-feira. O Nikkei 225 do Japão caiu 1,77%, rompendo uma

sequência de cinco dias de alta, enquanto o CSI 300 da China

avançou 0,34%, marcando três dias consecutivos de ganhos. O

S&P/ASX 200 da Austrália teve uma leve alta de 0,12%, e o KOSPI

da Coreia do Sul recuou 0,85%. O Hang Seng de Hong Kong subiu 0,73%

perto do fechamento.

No Japão, os pedidos de maquinário caíram 1,7% em junho na

comparação anual, contrariando a expectativa de aumento de 1,8%.

Além disso, o governo japonês planeja listar a operadora Tokyo

Metro no final de outubro, com uma avaliação total do IPO de

US$ 4,7 bilhões (700 bilhões de ienes), o maior do Japão desde

2018.

Na semana passada, EUA e China assinaram acordos de cooperação

financeira em Xangai. Segundo o Banco Popular da China, o

encontro do Grupo de Trabalho Financeiro, liderado por Brent Neiman

e Xuan Changneng, discutiu estabilidade financeira, mercados de

capital e pagamentos transfronteiriços. Ambas as partes trocaram

contatos para situações de crise e consideraram oportunidades de

colaboração.

Em Cingapura, o governo introduzirá o SkillsFuture Jobseeker

Support Scheme para apoiar trabalhadores demitidos ou desempregados

involuntariamente. O programa oferece até US$ 4.561 (6.000 dólares

de Cingapura) por seis meses a trabalhadores de baixa e média

renda, desde que se envolvam em treinamento e busquem ativamente

emprego.

Na Índia, a Suprema Corte iniciará esta semana audiências sobre

o suposto estupro e assassinato de uma médica estagiária em

Calcutá. O tribunal tomou a iniciativa de ofício após protestos e

uma greve nacional de médicos. O caso, inicialmente mal conduzido

pela polícia local, agora está sob investigação do Federal Central

Bureau of Investigation.

Os mercados europeus operam mistos após uma semana de

ganhos, com setor de tecnologia abrindo em queda e o setor de

mineração em alta na segunda-feira.

Acompanhe as cotações em tempo real dos mais

importantes índices

de ações e das ações de empresas

internacionais negociadas nas principais bolsas de valores

mundiais.

Na sexta-feira, o Dow Jones subiu 0,24%, o S&P

500 avançou 0,20% e o Nasdaq ganhou 0,21%. O Nasdaq e o

S&P 500 fecharam em alta pela sétima sessão consecutiva,

refletindo o recente impulso positivo e aliviando preocupações

econômicas. Expectativas de corte nas taxas de juros pelo Federal

Reserve também impulsionaram o mercado. Na semana anterior, o

Nasdaq disparou 5,3%, o S&P 500 subiu 3,9% e o Dow avançou

2,9%.

Na frente da divulgação de relatórios trimestrais,

reportarão antes da abertura do mercado

ZIM Integrated Shipping Services (NYSE:ZIM),

Estée Lauder (NYSE:EL), (BOV:ELCI34),

Freightos (NASDAQ:CRGO), entre outros.

Após o fechamento, são aguardados os números da Palo

Alto Networks (NASDAQ:PANW), (BOV:P2AN34),

Fabrinet (NYSE:FN), Bit Digital

(NASDAQ:BTBT), Agora Inc (NASDAQ:API),

American Resources Corporation (NASDAQ:AREC),

Flexsteel (NASDAQ:FLXS), Fluent

(NASDAQ:FLNT), Hesai Group (NASDAQ:HSAI),

E.C.D. Automotive Design (NASDAQ:ECDA), e mais

Moeda

Hoje, 1 dólar vale R$ 5,47– Faça a

conversão para qualquer moeda!

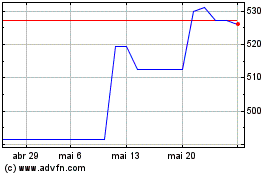

Moodys (BOV:MCOR34)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

Moodys (BOV:MCOR34)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024